华福证券:给予中国神华买入评级

华福证券有限责任公司王保庆近期对中国神华进行研究并发布了研究报告《煤电业务运行稳健,高分红凸显长期投资价值》,本报告对中国神华给出买入评级,当前股价为39.89元。

中国神华(601088)

投资要点:

事件:公司近期发布2024年一季报及2023年报:2024年Q1公司实现营业收入876.47亿元,同比+0.7%/环比-3.3%;实现归母净利润158.84亿元,同比-14.7%/环比+39.0%;实现扣非归母净利润164.6亿元,同比-11.2%/环比+9.3%。2023年公司实现营业收入3,430.74亿元,同比-0.4%;实现归母净利润596.94亿元,同比-14.3%;实现扣非归母净利润628.68亿元,同比-10.6%。

发挥资源禀赋优势,24年Q1煤炭产销实现增长

1)量:2024年煤矿生产安监形势趋严,在此背景下公司充分发挥自身资源禀赋优势,Q1煤炭产销分别为8,130/11,710万吨,同比+1.5%/+8.8%;其中年度长协/月度长协/现货/坑口销售占比分别为50%/31.3%/13.8%/4.9%,分别同比-7.5pct/+2.4pct/+6.1pct/-1pct。2)由于煤价运行偏弱,公司Q1煤炭销售平均价格(不含税)为573元/吨,同比下降7.7%。3)利:Q1自产煤单位生产成本为190.6元/吨,同比+12.5%;煤炭业务毛利率为28.9%,同比-4.8pct。

发电业务持续扩张,24年Q1发电量继续上涨

1)量:2024年Q1发电量/售电量分别为553.5/521.6亿千瓦时,同比分别+7.0%/+7.0%;Q1发电装机总容量达44,801兆瓦,Q1新增装机容量167兆瓦,其中光伏发电新增87兆瓦;发电平均利用小时数为1,236小时,同比-3.7%。2)平均售电价409元/兆瓦时,同比-2.6%。3)利:发电业务平均售电成本364.8元/兆瓦时,同比-3.0%;毛利率为16.9%,同比+0.8pct。

一体化优势凸显,23年煤炭业务保持稳健,发电业务盈利提升

1)量:2023年煤炭产/销量分别为3.2/4.5亿吨,同比+3.5%/+7.7%;其中年度长协/月度长协/现货/坑口销售占比分别为57.5%/24.4%/13%/5.1%,分别同比+4.5pct/-7.6pct/+3.5pct/-0.4pct;发电量/售电量分别为2,122.6/1,997.5亿千瓦时,同比+11.0%/+11.1%。2)煤炭销售平均价格(不含税)为584元/吨,同比下降9.3%;平均售电价414元/兆瓦时,同比-1%。3)煤炭业务毛利率为32.04%,同比-3.88pct;发电业务毛利率为16.91%,同比+2.6pct。

持续稳定进行回报投资者,高比例分红长期投资价值彰显

公司持续高水平回报投资者,2023年公司拟向全体股东每10股派发现金股利22.6元(含税),共计派发现金红利449.03亿元(含税),占归母净利润的75.2%。2020-2022年,公司分红率分别为91.88%、100.4%和72.77%,分红比例持续领先行业平均水平。

盈利预测与投资建议

由于公司一体化优势凸显,盈利表现稳健,煤炭业务实现低成本运营,发电业务持续扩张,上调公司24-25年、新增26年归母净利预期分别为614.59/640.73/666.3亿元,前值24-25年归母净利为606.71/633.66亿元,对应EPS为3.09/3.22/3.35元/股。考虑到公司一体化运营,拥有优越煤炭资源禀赋且煤炭业务具有低成本运营和规模优势;且公司运营稳健资金充裕抗风险能力强,持续稳定高比例分红彰显长期投资价值;叠加市值管理考核有望推动包含公司在内的“中特估”央企估值进一步提升。上调公司盈利预期的同时,考虑到公司估值正在重塑,上调公司至“买入”评级。

风险提示

(1)煤炭消费不及预期;(2)煤炭进口超预期;(3)市场电价不及预期。

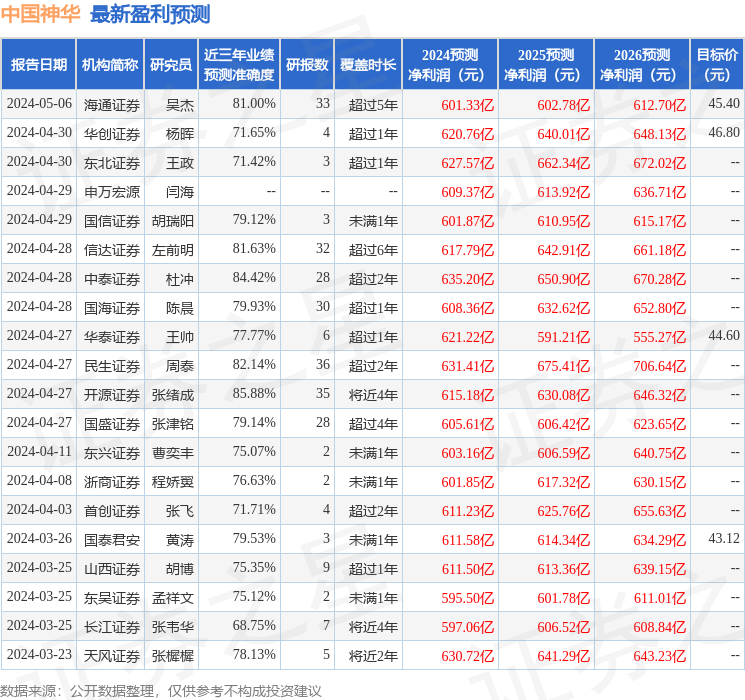

证券之星数据中心根据近三年发布的研报数据计算,开源证券张绪成研究员团队对该股研究较为深入,近三年预测准确度均值高达85.88%,其预测2024年度归属净利润为盈利615.18亿,根据现价换算的预测PE为12.87。

最新盈利预测明细如下:

该股最近90天内共有23家机构给出评级,买入评级18家,增持评级5家;过去90天内机构目标均价为44.48。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。