TCL科技百亿高溢价收购过剩产能?逾1600亿债务压顶能否熬到周期反转

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:在面板行业仍处于周期底部时,三菱、松下、三星及LGD等纷纷退出LCD市场,转战更具壁垒更高潜力的OLED等市场。而TCL科技却逆势扩张,拟耗资百亿高溢价收购过剩产能。相关机构预测LCD市场供需反转或需要等到2028年。值得注意的是,TCL科技仅有息负债规模超1600亿元,其又是否能扛过漫长的冬天?

近日,TCL科技百亿收购引发市场关注。

公告显示,9月底,TCL科技发布公告,其控股子公司TCL华星光电技术有限公司(以下简称“TCL华星”)拟收购LG Display Co., Ltd.(简称“LGD”)旗下两家公司——乐金显示(中国)有限公司(简称“LGDCA”)80%股权和乐金显示(广州)有限公司(简称“LGDGZ”)100%股权,以及相关技术和支持服务,基础购买价格为108亿元人民币。

百亿高溢价收购过剩产能?

据悉,LGDCA是一家8.5代大型液晶面板厂,专注于电视及商用大尺寸液晶面板的生产,设计月产能为180千片大板;而LGDGZ则为模组工厂,主要制造液晶显示模组,设计月产能为230万台,两家公司均位于广州市黄埔区。

换言之,此次TCL百亿收购主要为一家大尺寸LCD面板厂和一家显示模组工厂。

值得注意的是,此次TCL收购价格与市场传闻价格似乎溢价翻倍。

公开资料显示,今年以来,LGDCA、LGDGZ的竞买情况一直备受市场关注。据悉,今年年初,LGD已收到国内面板大厂京东方、TCL华星、创维集团等的收购意向书,出售价格预计在1万亿韩元(约合54亿元人民币)。最终,今年8月,TCL科技发布公告,TCL华星被确定为LGDCA、LGDGZ股权竞买的优先竞买方。

TCL科技如此高溢价是否值?

首先,从盈利端看,此次收购两家标的业绩均呈现下滑态势。

公告显示,2023年,LGDCA营业收入为63.34亿元,同比下滑36.84%;净利润为6.02亿元,同比下滑14.73%。LGDGZ营业收入为118.6亿元,同比下滑58.28%;净利润为5.36亿元,同比下滑11.55%。

来源:公告

其次,此次收购的LCD面板产能属于过剩产能。

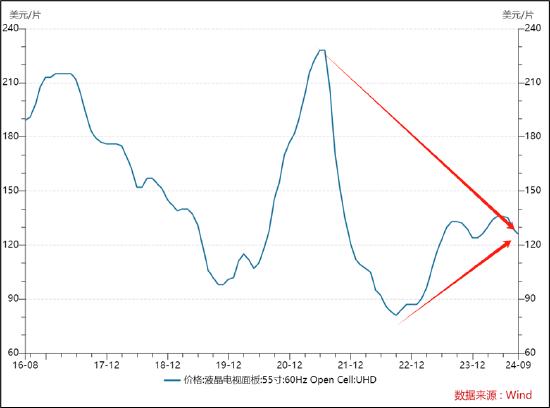

LCD面板产业具备强周期属性,面板价格伴随供需关系的变化呈现明显的周期波动。据相关研究报告指出,在需求端疫情宅经济拉动需求上升以及供给端韩国厂商逐步关停产线的共同推动下,面板价格于2019年开始上涨,面板产业迎来上行周期;2021年6月该上涨周期迎来高点,需求逐渐透支,供过于求严重,面板价格开始下跌,面板产业进入下跌周期。,以 55寸液晶电视面板为例,wind数据显示,21年顶峰时为228美元/片左右,23年低谷时为83美元/片左右,跌幅超60%。

2024年上半年,全球电视终端零售依然低迷,但供给端竞争格局的优化及按需生产的趋势推动行业健康良性发展。受供给侧春节岁修影响,以及需求侧体育赛事备货和电视面板大尺寸化趋势的带动,电视面板价格持续温和上涨。中小尺寸面板受益于硬件产品创新和换机需求的带动,销量恢复性增长,产品出现结构性涨价。今年上半年,TCL科技的半导体显示业务实现营业收入498.7亿元,同比增长40.39%;净利润26.96亿元,同比改善61.45亿元,其中第二季度实现盈利21.57亿元,环比增长300.19%。

这是否将迎来行业曙光?需要强调的是,目前面板产能或仍然处于过剩阶段。

据群智咨询的数据,今年9月,50、55、65、75英寸的液晶电视面板价格,环比8月下降1-3美元不等,只有32英寸面板价格企稳。进入下半年,电视市场没有明显恢复。群智咨询预测,2024年下半年全球液晶电视面板出货量预计达1.1亿片,环比上半年下降7%;出货面积0.8亿平方米,环比上半年下降3.9%。

在产能过剩压力下,相关机构预测行业产能利用率将进一步下降。9月13日,根据Omdia的显示器生产和库存追踪报告,面板制造商的整体面板厂利用率预测将在10月份环比下降14个百分点至68%。预计中国三大面板制造商京东方、华星光电和惠科的总月平均利用率将在10月降至61%。

值得注意的是,在LCD产能如此过剩情况下,三菱、松下、三星及LGD等纷纷退出LCD市场,转战更具潜力的OLED市场。

OLED凭借全固态、可柔性、高画质等优势,在小尺寸手机应用中占据半壁江山,且正在强势开拓 IT 等中尺寸产品应用,处于快速发展期。OLED正逐渐成为智能手机的主流显示技术。根据UBI Research数据,2023年,全球折叠手机面板出货量约为2180万片, 预计 2028年将达到5270万片,年复合增长率约为 19.3%;根据 Omdia 数据,2023年,用于笔记本电 脑的 OLED 面板出货量约为340万片,用于平板电脑的OLED面板出货量约为 370万片,预计2028年出货量将分别增长 到约4270万片和2960万片,年复合增长率分别为65.9%和51.6%。

2023年,LG Display全年营业亏损高达2.5万亿韩元(约合134亿元人民币)。据悉,在1月的财报电话会上,LG Display管理层表示,今年将重点投资OLED产线,计划投入2万亿韩元(约合107亿元人民币)用于IT和汽车领域的OLED产品。目前LG Display是车载OLED全球份额第一。

业内人士表示,在创新显示技术OLED领域,我们与日韩品牌还是有着不小的差距,特别是在大尺寸OLED领域,我国依然还有很长的一段路要走。所以,我国面板企业应该在掌握液晶面板主动权的前提下,大力发展高端的OLED、QD-OLED、Micro LED等这些代表下一代显示技术的领域发力,才是我国面板龙头企业或需要考虑的未来。

逾1600亿债务压顶能否熬到28年?

TCL科技此次百亿交易拟以现金方式支付,资金来源为TCL华星的自有或自筹资金;本次交易股权转让价款支付采取分期付款方式。

截止2024年半年报期末,公司的货币资金与交易性金融资产合计为448.15亿元;而同期的短期债务则高达390亿元,长期债务超1200亿元,长短期有息债务合计超1600亿元。从短期看,公司存量货币资金可以覆盖,但对于长期债务资金确实却巨大。

需要指出的是,此时行业仍然处于行业周期底部。

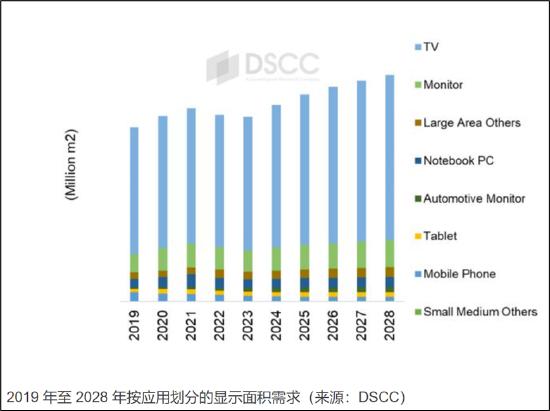

据研究机构DSCC 最近预测,按面积计算的液晶显示 (LCD) 面板的需求将在五年内超过产能。换言之,供需反转或需要等到2028年。

由于在疫情期间液晶面板需求激增,产能增加,液晶面板的结构性供应过剩持续至今。DSCC表示,虽然面板出货量和销量对于了解显示器行业很重要,但面板面积是供需方面最有意义的指标。由于疫情造成的基数效应(需求等),显示区域需求在2022年和2023年连续两年下降,但由于恢复增长,预计今年(2024年)将恢复到2021年的水平,并表示增长趋势可能会持续到2028年。

TCL科技披露2024年半年度报,数据显示,TCL科技实现营业收入802.24亿元,归属于上市公司股东净利润9.95亿元,同比增长192.28%。

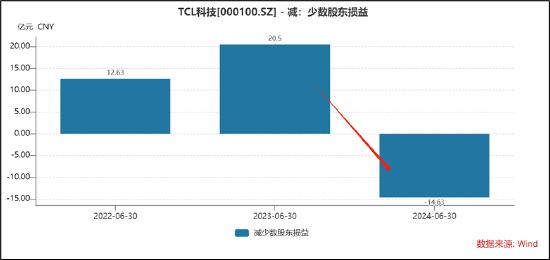

然而,这份业绩含金量或有待观察。鹰眼预警显示,2024年半年报报告期内,TCL科技少数股东损益为-14.6亿元,归母净利润为10亿元。换言之,上市公司归母利润为正是少数股东出现较大亏损的现象。

来源:鹰眼预警

需要指出的是,这是TCL科技近三年出现少数股东损益与归母净利出现倒挂现象。

对此,鹰眼预警提示,建议投资者关注少数股东损益的具体构成情况,相关公司主要经营数据,是否存在利用少数股权分担相关亏损,从而增厚公司业绩的情况。