突击入股不到一年账面浮盈1400万,国泰君安老将突然被查,永杰新材IPO悬了?

文:毕峰;编辑:木心

2022年7月,浙江永杰新材料股份有限公司(简称“永杰新材”)向上交所主板提交招股书;2024年5月24日,永杰新材披露首轮回复函。招股书显示,永杰新材计划发行不超过4920万股股份,占发行后总股本比例不超过25%,拟募资总额20.8855万元,其中,7.37亿元用于年产4.5万吨锂电池高精铝板带箔技改项目,5.51亿元用于年产10万吨锂电池高精铝板带技改项目,5亿元用于偿还银行贷款项目,3亿元用于补充营运资金项目。计算可知,永杰新材IPO估值约84亿元,对应2021年35倍PE,估值较高。

截至2023年末,锂电池铝箔龙头鼎胜新材的静态市盈率为16倍;铝板带箔龙头企业明泰铝业的市盈率更是只有11倍。永杰新材无论行业地位、产能规模、净利润都远远不如上述两家龙头企业,有何底气以高达35倍的PE上市募资呢?

业绩出现大幅下滑

招股书显示,2019年-2022年6月,永杰新材各期实现的营业收入分别为34亿元、38.32亿元、63.03亿元和37.71亿元,归母净利润分别为1429.79万元、6464.85万元、23929.92万元和22861.57万元。

不过,在回复函中,永杰新材披露称,公司2021年-2023年分别实现净利润2.39亿元、3.54亿元和2.38亿元。这意味着,2023年净利润同比大幅下滑33%。

申报期内净利润下滑,不仅让人联想起永杰新材10几年前那次失败的IPO。2012年3月,永杰新材曾申报IPO,当时披露的公司2009年-2011年的净利润为5800万元-6800万元。然而,因为报告期内业绩下滑,公司于2014年6月撤回申报。2014年和2015年,永杰新材分别亏损1.46亿元和1.53亿元。如果当时侥幸上市,永杰新材的业绩会立刻变脸。

实际上,永杰新材所处的铝加工产业受到诸多因素的影响,除了大宗商品价格波动外,还受国际政治、经济等宏观因素的影响,因此生产商的业绩在行业高景气和不景气时期差异较大。永杰新材上次上市正值行业景气高点下滑之时,2016年开始,行业逐渐企稳回升,永杰新材2016年-2018年的净利润也回到5000-6000万元。但2019年公司净利润又下降至1400万元;2020年再度回升至6500万元。

由此可见,过去十几年来,永杰新材的业绩起伏较大,非常不稳定。这表明,永杰新材作为一家铝材加工企业,其业绩受行业景气度影响较大,业绩稳定性和持续性存疑。2021年和2022年,永杰新材净利润飙升至2亿元以上,显示其又达到了行业景气度高点,2023年的净利润快速下滑则意味着,行业景气度正在下降,显然,永杰新材短暂的两三年高盈利并不能证明其经营能力得到了脱胎换骨的改善。而在行业景气高点以35倍的PE募资20多亿,更有明显的圈钱嫌疑。

以铝板带箔龙头企业明泰铝业(SH:601677)为例,明泰铝业2011年在上海证券交易所上市,主要经营铝板带箔、铝型材,铝板带箔业务贡献该公司90%以上营收,是其营业收入的主要来源。2018年-2023年,明泰铝业的归母净利润分别为5.28亿、9.17亿元、10.7亿元、18.52亿元、15.99亿元和13.47亿元。

明泰铝业2023年铝板带和铝箔业务合计营业收入248.52亿元,同比下降5.38%,但两者销量同比增长5%以上,这说明,铝板带和铝箔业务的产品价格同比在下滑。

从明泰铝业的业绩可以明显看出,2021年是铝板带箔行业的景气最高点。明泰铝业2023年初的业绩交流会上表示,2021年属于非常特殊的年份,经济景气度高,导致公司业绩增长较大。

永杰新材的主要竞争对手、锂电池铝箔龙头鼎胜新材在2023年年报中表示,动力电池铝箔下游需求增速放缓,为保持市场领先地位,公司采取了更加灵活的定价策略,导致该等产品毛利同比下降。

2022年,受益于锂电池铝箔价格景气,鼎胜新材实现营收216.05亿元,同比增长18.91%;归母净利润13.82亿元,同比增长221.25%。但是,2023年,鼎胜新材营收同比下降11.76%,归母净利润更是同比大跌61.29%。2024年一季度,鼎胜新材实现营业收入51.21亿元,同比增长13.58%,但归母净利润仅3046万元,同比下降80.31%。

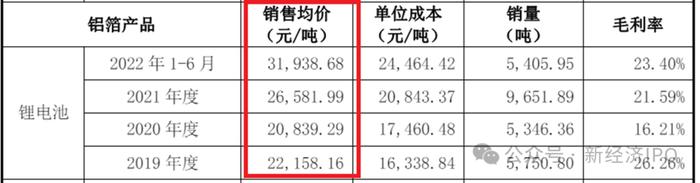

电池箔行业龙头业绩如此惨淡,后来者永杰新材又能好到哪里去呢?需要指出的是,2018-2021年,鼎胜新材电池箔毛利率保持在25%-30%之间,这一数字高于永杰新材的锂电池铝箔的毛利率,后者2019年-2022年的毛利率介于16%-26%。而锂电池用铝箔是永杰新材最赚钱的产品,招股书显示,高毛利率的锂电池铝箔一度占永杰新材50%的铝箔收入。所以最大的疑问是,鼎胜新材2023年净利润同比大幅下滑61%,而毛利率更低的“小弟”永杰新材归母净利率同比仅下跌33%,这是什么原因呢?永杰新材有什么特殊的秘诀吗?

根据券商报告,鼎胜新材2023年下调了两次电池铝箔产品加工费,2024年初再次下调加工费,直接导致部分电池箔企业不再盈利,也迫使一些企业退出电池铝箔产品的竞争。2022年8月,明泰铝业曾公告称,拟定增募资不超过40.35亿元,用于年产25万吨锂电池用铝箔、铝塑膜等。然而,截至2024年5月,公司表示该项目已经搁浅,原因是目前电池材料竞争比较激烈,加工费剩余空间较小。

鼎胜新材2022年同样宣布了27亿元的年产80万吨电池箔及配套坯料项目,目前已经完成部分,2021-2023年,鼎胜新材电池箔的产量分别为6吨、11吨和13万吨,产量翻了一倍多。据鑫椤资讯统计,预计在24年底,国内电池铝箔有效产能将达到83万吨,而市场需求量只有33万吨左右,产能与需求量比例高达2.5:1,供给严重过剩。

在鼎胜新材的强力价格战下,明泰铝业退出竞争,年销量不到1万吨的永杰新材还能盈利吗?此外,在行业全面过剩的大背景下,鼎胜新材招股书宣布募资7.37亿元用于“年产4.5万吨锂电池高精铝板带箔技改项目”,其中新增对外销售成品为2.5万吨锂电池铝箔和2万吨锂电池铝箔坯料,显然是非常不理智的,上市圈钱用于重复产能,显然会造成社会资本的巨大浪费,这不是资本市场的应有之义。

国泰君安老将突击入股暴赚1400万

招股书显示,永杰新材股东沈建国任董事长兼总经理,沈建国、王旭曙夫妇通过永杰控股控制公司47.86%的股权,沈建国直接持有公司20.51%的股权,通过杭州望汇控制公司0.87%的股权,其配偶王旭曙担任发行人董事。沈建国与王旭曙为公司实际控制人。

永杰新材2022年7月递交招股书,在此前一年里,永杰新材发生过两次增资或股权转让,有多名自然人和投资机构突击入股。

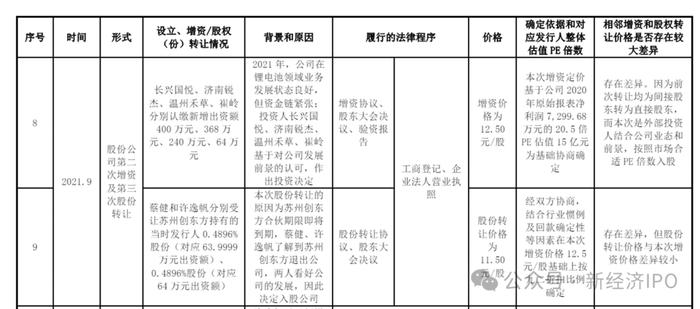

第一次突击入股发生在2021年8月,公司注册资本由12000万元增至13072万元,新增股本1072万股,其中长兴国悦400万股、济南锐杰368万股、温州禾草240万股、崔岭64万股,增资价格均为12.5元/股,估值按2020年公司净利润的20.5倍PE,作价15亿元。

2021年9月,蔡健和许逸帆分别受让苏州创东方持有的当时发行人0.4896%股份(对应63.9999万元出资额)、0.4896%股份(对应64万元出资额),股份转让价格为11.50元/股,系在本次增资价格12.5元/股基础上按九二折扣比例确定。

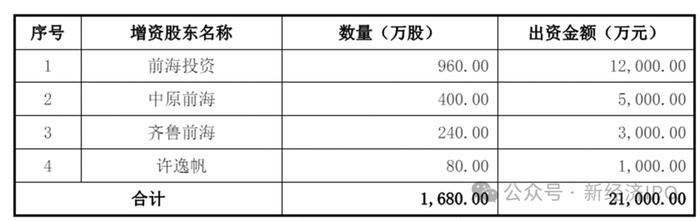

第二次增资发生在2021年10月,前海投资、中原前海、齐鲁前海、许逸帆分别认缴新增出资额960万元、400万元、240万元、80万元。此次增资价格12.50元/股,同2021年9月增资价格一样。

上述增资及股份转让行为后不到一年,永杰新材提交招股书,公司估值也狂飙至84亿元(按募资额估算),按上述新股东15亿元的投资估值计算,平均获利4.6倍。其中,第一轮股东投资1.34亿元,账面浮盈6.16亿元;第二轮投资中的新股东蔡健和许逸帆投资1472万元,账面浮盈超过7000万元;第三轮中的新股东投资2.1亿元,账面浮盈9.66亿元。

由此计算,上述新增股东不到一年账面浮盈高达16.5亿元。永杰新材在递交照顾书前一年内以如此低的估值密集吸收新股东入场,其中是否有利益输送行为?

值得注意的是,上述股东中包括国泰君安关联公司长兴国悦君安新兴产业投资合伙企业(有限合伙)。长兴国悦出资5000万元入股,目前持有永杰新材2.71%的股权。按照IPO84亿元的估值,长兴国悦所持股权价值约2.28亿元,短短一年时间账面浮盈1.8亿元。

长兴国悦执行事务合伙人为上海国悦君安股权投资基金,该公司系国泰君安投资管理股份公司的投资平台,公司董事长为王顺龙。穿透后,王顺龙持有上海国悦君安29%的股份,并直接持有长兴国悦2.5242%的股份,加上间接持有股份,王顺龙合计持有长兴国悦2.9645%的股份。

此次突击入股永杰新材,王顺龙个人至少获利534万元。这还没有计算他通过上海国悦君安股权投资基金获得的后端分成收益,按照私募股权基金一般的投资约定,GP除了收入1%-3%的管理外,通常还会收取后端收益的20%。粗略估算,长兴国悦在永杰新材上的IPO前收益扣除各种成本(管理费、基础收益(有的话)后,剩余超过1.5亿元的账面浮盈,如果永杰新材最终能够上市,上海国悦君安有机会获得超过3000万元的carry分成,王顺龙按29%的持股比例计算可以分享870万元收益。

因此,突击入股永杰新材一年时间,王顺龙直接或间接获得的账面盈利金额已经高达1404万元。

2024年5月14日,上海市纪律检查委员会、上海市监察委员会官网发布公告称,上海国悦君安股权投资基金董事长王顺龙涉嫌严重职务违法,目前正接受上海市静安区监察委员会监察调查。

公开信息显示,王顺龙不是泛泛之辈。他拥有三十多年从事金融管理和证券经营管理的经验,1987年,王顺龙就进入中国人民银行江苏省分行工作,曾先后担任曾任中国人民银行江苏省分行金融管理处处长、江苏省金融体制改革办公室副主任等职务。王顺龙曾经推动了江苏省首个股票的发行与上市,并负责筹建了江苏省证券交易中心。

1998年8月至1999年9月,王顺龙任国泰证券广东分公司副总经理。国泰证券和君安证券合并后,王顺龙曾在国泰君安证券的资产部和总裁办工作多年。1999年至2002年,王顺龙在国泰君安证券资产部担任资产部总经理;2015年至2023年在国悦君安担任法定代表人、董事长、总经理。

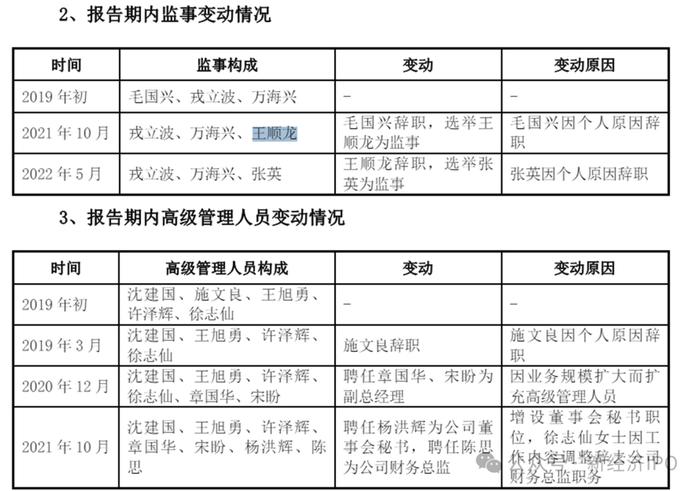

值得关注的是,招股书显示,王顺龙2021年10月-2022年4月曾担任永杰新材股东代表监事,接替他职位的是张英,后者是上海国悦君安股权投资基金管理有限公司的副总经理及合规风控部负责人,然而,张英很快离职。

企查查显示,王顺龙与张英不仅仅是上海国悦君安的上下级关系,两人还是紧密的创业伙伴,他们共同成立了两家公司。其中一家是上海隆淳企业发展中心(有限合伙),王顺龙担任执行事务合伙人,并持有90.61%的股份;张英持有6.2598%的股份,另一名自然人孙磊持有3.13%的股份。

另一家公司是上海泰银隆企业服务有限公司,王顺龙与张英分别持有50%股份。

企查查显示,2024年3月29日,上海泰银隆企业服务有限公司决议解散,清算组成员为王顺龙与张英。这一举动恰好发生在王顺龙被调查前一个月。

企查查显示,上海隆淳企业发展中心持有上海国悦君安基金20%的股份,这意味着王顺龙与张英依托国泰君安的投资平台,对外投资了大量待IPO公司,并从中获得巨额收益,其中包括永杰新材。

中国基金业协会披露信息显示,张英1982年2月出生,2005年-2008年曾担任海尔集团辽南战略部部长,2008年-2010年担任温州龙湾区政府驻上海办事处外联部主任。2010年后,张英开始涉足投资圈,先后担任上海恒增投资管理有限公司投行部总监,上海梅巧投资管理公司融资部总监,保集控股集团财务总监等;2020年6月至今任上海国悦君安股权投资基金管理有限公司副总经理。

王顺龙个人参股的基金在永杰新材上市前突击入股,获利丰厚,这里面是否涉及到利益输送?而王顺龙此次被查又是否会拖累永杰新材的上市进程呢?

创始人首家创业公司之谜

新经济IPO注意到,招股书中描述的永杰新材创始人沈建国的创业时间线与其公开接受采访所说存在多处矛盾之处。

在某次视频采访中,沈建国自述了自己的创业历史,他1988年学校毕业学校毕业后进入企业,在生产线上当操作工;此后,沈建国和朋友们做废旧金属电器的买卖。后来翻着黄页电话簿打电话,帮附近乡镇企业拉业务,慢慢地又发展为直接帮厂里采购。1994年3月,沈建国创办了自己的公司,主要经销铝板、铜板等。几年后业务量稳定,沈建国开始自己生产制造,开启了他几十年专注金属制造的实业之路。2003年,沈建国的产品开始销往国外。2008年其公司产销额达到10亿元。

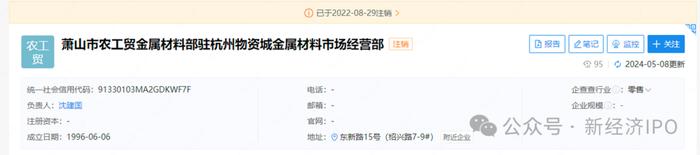

招股书显示,沈建国1994年3月至1997年10月任萧山农工贸金属材料经营部经理;沈建国的配偶王旭曙1994年3月至1997年10月任萧山农工贸金属材料经营部职工。按照沈建国接受采访的说法,萧山农工贸金属材料经营部是他自己创办的企业,但是,企查查显示,沈建国的第一家公司全称应该是萧山市农工贸金属材料部驻杭州物资城金属材料市场经营部,这家营业部成立于1996年6月,负责人为沈建国,该公司从事金属材料、建筑材料销售。这家营业部于2022年8月29日被吊销营业执照。

值得注意的是,除了公司创立时间上的矛盾外,这家公司为集体经营单位(非法人),这意味着这家营业部可能是某家集团所有制法人主体设立的一个非独立的营业网点。从所有权性质上看,它不可能是沈建国的个人公司。沈建国为何能创办一家集体所有制企业呢?招股书显然没有披露沈建国的真实创业历史。

企查查显示,沈建国1997年9月注册了杭州萧山东方铝板带有限公司,他持股60%,沈志任持股40%。

萧山东方铝板带公司还设立了三家子公司,负责人都是沈建国的亲属,戴永法为沈建国的姐夫;王旭勇为沈建国的小舅子。不过,这几家子公司都在1998年注销了。但是,永杰新材招股书中并没有提到这几家分公司的名字。

代持人借款上亿元给实控人

除了IPO前突击入股股东存在重大利益输送嫌疑外,永杰新材自身也存在一些招股书中难以自圆其说的“硬伤“。

招股书显示,沈建国、王旭曙夫妇通过永杰控股控制公司47.86%的股权,沈建国直接持有公司20.51%的股权,通过杭州望汇控制公司0.87%的股权,合计控制公司的69.24%的股权,沈建国、王旭曙夫妇为公司实际控制人。

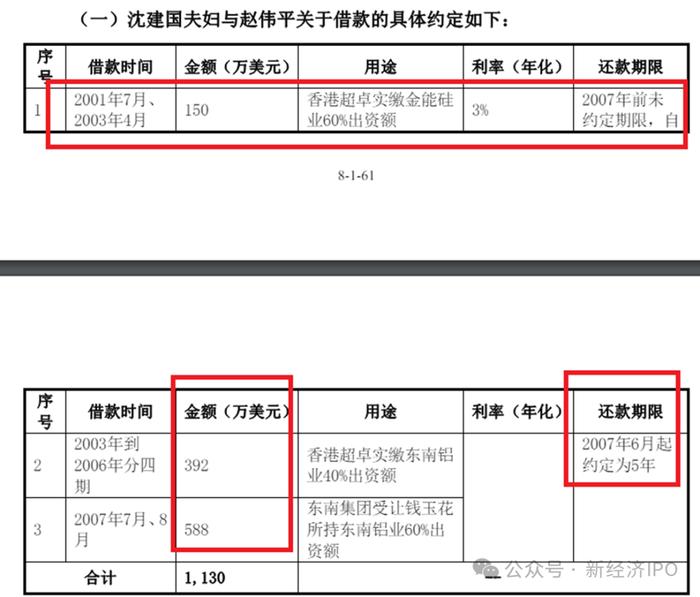

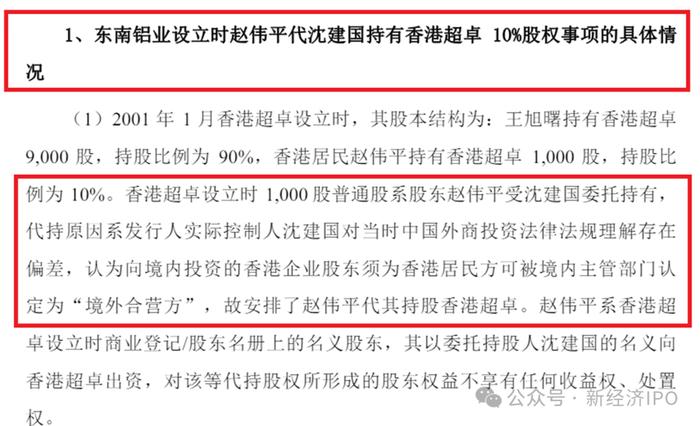

招股书披露称,永杰新材料的前身为2003年设立的东南铝业,后者是经2003年8月萧山经开区管委会批准设立的中外合资经营企业。东南铝业成立时注册资本为980万美元,其中,沈建国的母亲钱玉花出资588万美元,香港超卓出资392万美元,香港超卓由沈建国妻子王旭曙持股90%、赵伟平代沈建国持股10%。但是,香港超卓392万美元出资系中国香港居民赵伟平于2003年至2006年期间出借给沈建国。

一个细节是,香港超卓成立于2001年1月。而在香港超卓成立后3个月,也就是2001年4月,香港超卓与沈建国共同在浙江成立了浙江金能硅业有限公司,这家中外合资公司注册资本250万美元,其中香港超卓出资150万美元,持股60%;沈建国出资100万美元,持股40%。招股书称,赵伟平在2001年-2003年借款150万美元给沈建国夫妇,用来给香港超卓实缴60%的出资额。

2007年,东南铝业谋划在境外上市,钱玉花、香港超卓分别将东南铝业60%、40%股权转让给王旭曙一人持股的境外公司东南集团。东南集团再次向赵伟平借款588万美元,以支付钱玉花的股权转让费用。不过,税务局当时未对该股权转让进行征税核定。

从2001年至2007年,赵伟平合计向沈建国借款1130万美元。但奇怪的是,如此巨额的借款,赵伟平竟然都未跟借款人约定还款期限,直到2007年6月,才约定5年后还款,而且给予的借款利率低到惊人,只有3%。

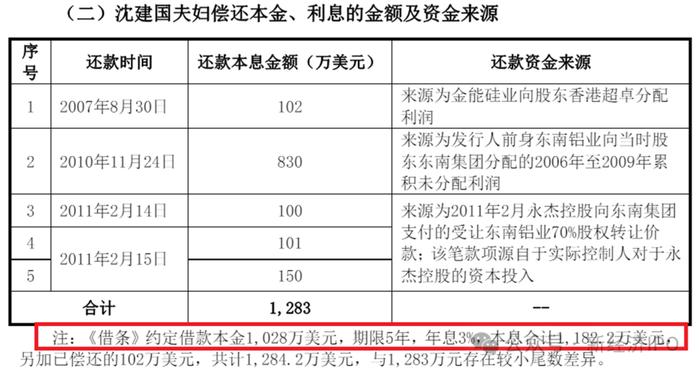

根据香港政府披露的统计数据,2000年-2009年,即使是被视为最优质资产的房贷利率平均也超过4%。2001年,美国10年期国债的收益率高达5.3%,在此后10年时间里,仅有个别月份收益率低于3%,10年间平均收益率为4.1%。赵伟平从2001年-2007年累计借款本金1130万美元,2007年以金能硅业分红名义收到102万美元,2010年底收到东南铝业分红830万美元,2011年先后分三次收到351万美元。赵伟平总共收到利息154万美元。从收益回报看,赵伟平对沈建国夫妇的这笔长期借款更像是“做慈善”,很难让人理解。

回复函显示,赵伟平表示,其父亲与沈建国父亲相识,其基于两家世交及对沈建国夫妇为人的信任提供借款。此外,赵伟平及其家族于上世纪80年代开始在国内进行一系列产业投资,陆续投资了纺织服装、电子电器机械等多个行业多家企业,包括嘉兴丹枫置业有限公司、深圳中丝实业有限公司、伟丰公司等公司。赵伟平及其家族长期经商,具有一定的资金实力。

然而,赵伟平关联的中外合资企业10家,8家位于浙江,一家位于广东,一家位于北京。不过,这10家企业中,有6家已经注销,3家被吊销执照,仅有一家正常运营。以回复函提到的嘉兴丹枫置业有限公司为例,该公司注册于2003年,赵伟平担任法定代表人,丹枫投资有限公司持股90%,莱茵达控股集团持股10%。而后者则是深交所上市公司莱茵体育的关联方。在另一家杭州金港电子有限公司中,赵伟平同样是扮演一个外商投资人的角色,而且杭州金港电子在2016年试图登陆新三板失败。赵伟平参股的另一家公司-北京东南网架有限公司—2004年2月26日在北京注册,注册资本为600万美元,其中浙江东南网架(2007年在深交所上市)持股75%,香港梅泰克出资150万美元,占注册资本的25%。因出资双方未履行第一期出资义务,北京东南网架在2005年2月注销。根据东南网架在上市招股书中披露信息,香港梅泰克有限公司注册地为香港,成立于2004年7月,注册资金为2万港元,股权结构为赵伟平持股90%,韩旭持股10%。

综合赵伟平在上述公司中的持股信息看,他的投资更像是“代持”,帮助诸多公司注册成中外合资企业,以享受当地的税收优惠政策。如果赵伟平是一名“职业代持人”,那么其上亿元的借款来源就需要打一个问号,这笔所谓的借款是否为沈建国夫妇左手倒右手的腾挪之术?

缴税3万领取政府补贴5300万

沈建国称,请赵伟平代持香港超卓10%股权的原因为,以为向境内投资的香港企业股东须为香港居民方可被主管部门认定为境外合营方。2001年注册的浙江金能硅业以及2003年注册的东南铝业均为中外合资公司,换句话说,沈建国最初计划通过弄虚作假的方式,找一名香港居民代持股份,将公司注册成符合主管部门要求(根据沈建国最初的理解)的中外合资企业。

为什么一定沈建国费尽心思要注册一家中外合资企业呢?这就不得不提到萧山经济技术开发区当年对外商投资的优惠政策。

公开信息显示,《萧山经济技术开发区条例》规定,开发区内的生产性外商投资企业,减按15%的税率缴纳企业所得税。其中,经营期在10年以上的,经税务机关核准,从开始获利年度起,第一年和第二年免缴企业所得税,第三年至第五年减按7.5%的税率缴纳企业所得税。外商投资的产品出口企业,按前款规定减免企业所得税期满后,凡当年出口产品产值达到当年产品产值70%以上的,可以减按10%的税率缴纳企业所得税。

外商投资的先进技术企业,按第一款规定减免企业所得税期满后,仍为先进技术企业的,可以延长3年减按10%的税率缴纳企业所得税。开发区内的生产性外商投资企业,减按1.5%的税率缴纳地方所得税。

考虑到外商投资企业可以享受如此多的税收优惠,沈建国先后通过香港超卓注册两家中外合资企业的举动就不难理解了。从经营范围看,东南铝业是生产型企业,浙江金能硅业则是贸易型企业,企查查信息显示,浙江金能硅业2009年曾在浙江海关进出口货物收发货人。通过这两家企业,沈建国可以充分享受萧山经开区给予外资企业的全部税收优惠。

招股书显示,报告期内,永杰新材实缴所得税金额分别为1.95万元、0.56万元、0.43万元和0万元。

永杰新材在上述近四年时间仅缴纳了2.9万元的所得税,是否与其中外合资企业性质有关呢?更令人不解的是,永杰新材在享受了大量税收优惠的同时,还从政府领取了巨额补贴。2019年-2022年上半年,永杰新材分别从政府获得各类补助分别为693万元、2369万元、1672万元和576万元,合计收到政府补贴5310万元。

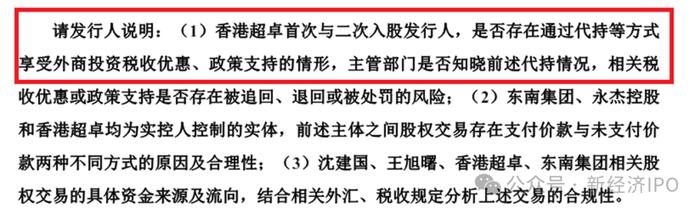

对于沈建国通过代持注册中外合资企业的行为,交易所要求回答,是否通过代持方式享受外商投资税收优惠、政策支持的情形?

对此,永杰新材在回复函中避重就轻,拒绝正面回答是否采用不当方式获得外商投资税收优惠的问题,而是表示代持行为不影响其外国合营者身份,东南铝业为依据当时法律法规成立的中外合资企业,依法享有外商投资税收优惠、政策支持的资格。