PC市场回暖,AI成新卖点,春秋电子:上游苦命打工人能咸鱼翻身吗?

来源: 市值风云

作者 | 塔山

汽车电子结构件业务尚处于发展初期。

据TechInsights发布的数据,2024年一季度,全球笔记本电脑出货量同比增长7%,达4610万台,PC市场已连续二个季度朝积极的方向发展。

其中,联想以1080万台的出货量领跑全球笔记本电脑市场,同比增长12%。惠普和戴尔分别跌至第二和第三的位置。

(来源:TechInsights)

本期风云君要介绍的春秋电子(603890.SH,下称公司),联想集团及其下属公司(联想)长期为第一大客户。

联想为第一大客户,业绩跟随PC市场起伏

春秋电子成立于2011年,于2017年上市。

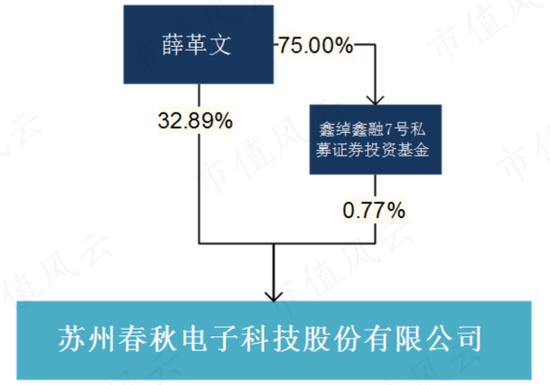

公司控股股东及实控人为薛革文,截至2023年末,实控人直接及间接持有上市公司33.47%的股份。

(来源:2023年报)

01 主营PC结构件,联想为第一大客户

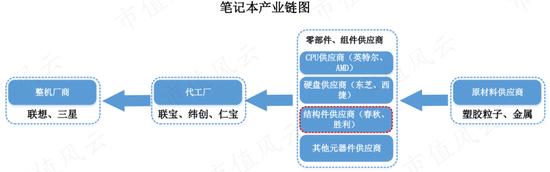

公司主营业务为消费电子产品结构件模组及相关精密模具的研发、设计、生产和销售。

结构件模组产品包含塑胶结构件、金属结构件等,目前主要应用于笔记本电脑行业,客户包括联想、三星电子、惠普、戴尔等头部笔电品牌商及其代工厂。

精密模具分为配套模具及商用模具,配套模具用于生产精密结构件模组;商用模具主要供货给三星家电、LG、博西华、夏普等家电类整机厂商。

(来源:公司公告)

在消费电子产品结构件及精密模具两大业务外,2022年公司通过收购东莞英脉切入了通讯电子领域,并拓展了汽车电子板块业务,该业务后文再作分析。

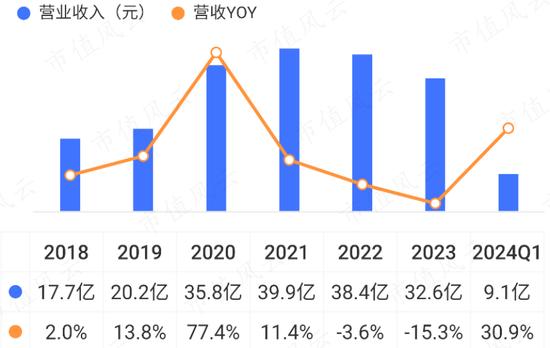

2023年,公司营收为32.6亿元,历史上PC及智能终端结构件收入占比均在80%以上。

通讯电子业务收入占比较低,目前不到10%;汽车零部件业务还处于发展早期。现阶段公司的业绩仍取决于下游PC市场。

公司外销比重较高,2023年外销占比达76%。外销收入主要来自向国内保税区企业的销售收入,直接销往国外的比重较低。

(来源:市值风云APP)

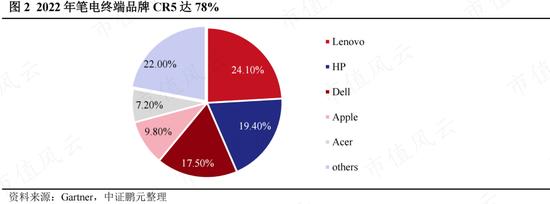

长期以来,下游PC市场均保持较高的集中度,因此精密结构件企业大多采用以“服务大客户”为核心的盈利模式。

(来源:公司公告)

公司对联想及三星的销售较为集中,其中联想基本贡献50%以上的营收。2020年前后,公司开始为惠普、戴尔供货。

(来源:公司公告)

2022年公司对联宝集团销售占比达60%,其为联想集团下属公司。

(来源:2022年报)

02 PC出货量回暖,一季度营收同比增长31%

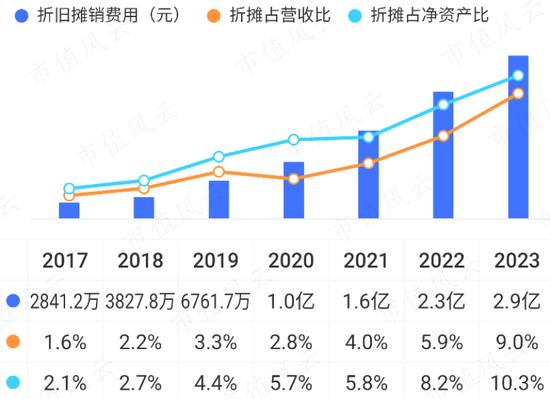

上市以来,公司持续进行产能扩张,IPO、可转债、定增募投项目大多为金属结构件扩产项目,产能在持续释放。

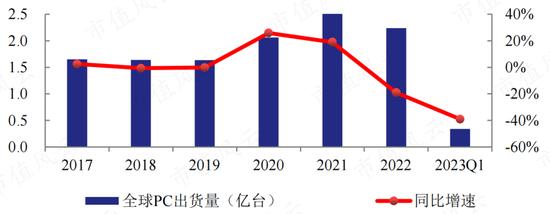

2020年,疫情发酵致使使线上教育快速发展,加速消费电子产品市场回温,全球PC全年出货量出现显著增长。

2022年下半年以来,市场需求开始放缓,2022年全球笔记本电脑出货量同比下降19%。

(来源:公司公告)

与此同时,部分外资笔电品牌开始将产能转移至东南亚等地,2022年公司订单显著下降,销量同比下降18%,产能利用率也出现大幅下滑。

(来源:公司公告)

2023年下半年,PC行业有所回暖,受AI大模型影响,AIPC成为新卖点,此外Windows12将于2024年推出,在这些因素影响下,后续需求或将有所提振。

开篇提到,2024年一季度,全球笔电出货量出现了恢复性增长,公司营收也相应增长。

(来源:东吴证券研报)

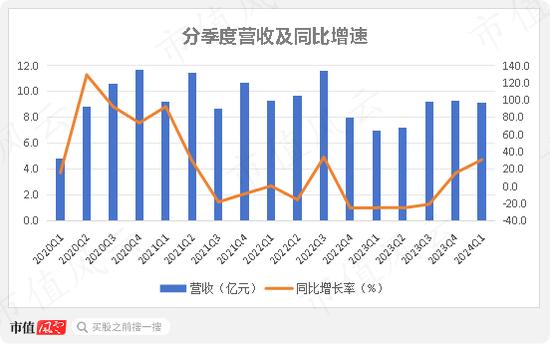

受上述因素影响,2022和2023年,公司营收持续下滑,2024年一季度,营收同比增长31%。

(来源:市值风云APP)

分季度来看,2023年第四季度营收同比增速开始转正,2024年一季度延续增长态势。

(制图:市值风云APP)

上游苦命打工人,盈利能力持续下滑

从产业链看,公司下游竞争格局较好,2022年笔电终端品牌CR5达78%。

依托较高的市场份额,头部笔电品牌商不断强化对上游的掌控和整合,以笔电代工厂为例,2021年CR5约83%。

(来源:公司公告)

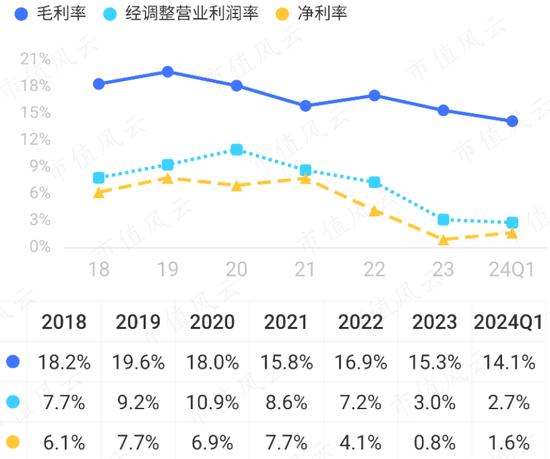

在目前的笔电价值链体系下,结构件厂商对下游的话语权较弱,客户还会要求同类产品供应商在产品生命周期内每年逐步降价3%~5%。

另外,为了满足大客户的质量要求,公司塑胶粒子、电子件等核心原材料需从客户采购体系中选择供应商,对该部分供应商的议价能力也较弱。

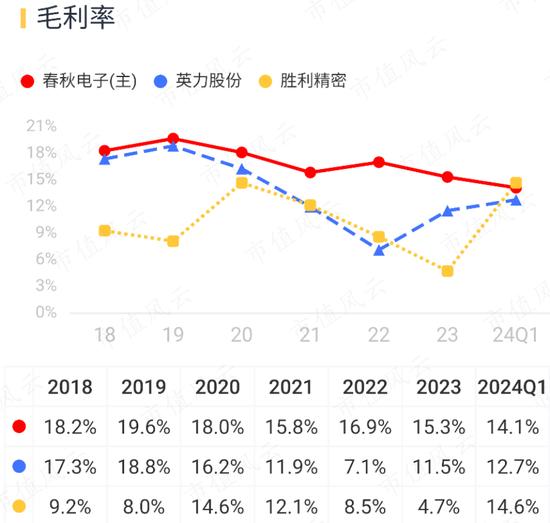

在上述背景下,公司毛利率总体不高且整体呈下滑趋势。2024年一季度,毛利率为14.1%,净利率为1.6%。

(来源:市值风云APP)

另外近年来公司产能利用率下滑明显,新投产子公司的折旧摊销规模较大,对盈利能力也构成负面影响。

(来源:市值风云APP)

公司外销比重较大,2022年因汇率波动管控不力,外汇期权投资损失达到0.7亿元。此外库存积压也产生了一定的存货跌价损失。

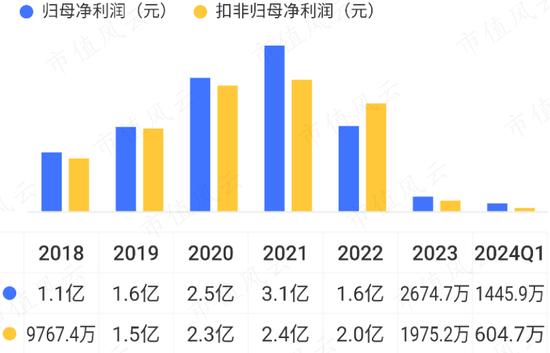

2022年2023年,扣非归母净利润持续下滑,2024年一季度情况有所改善,扣非归母净利润同比增长121%。

(来源:市值风云APP)

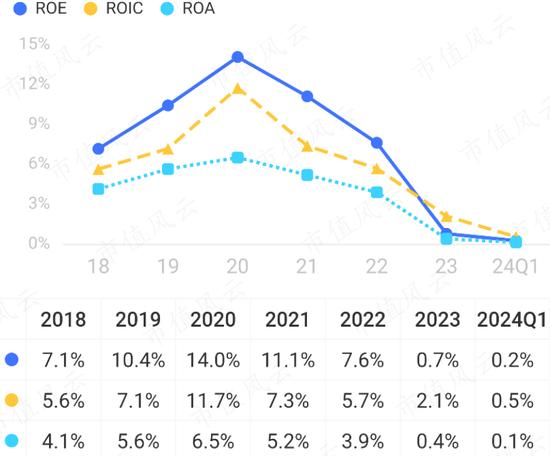

近几年ROE下滑较大,2023年仅为0.7%。

(来源:市值风云APP)

尽管收入有下降,公司研发投入总体仍保持增长,研发费用率在4%左右。

(来源:市值风云APP)

结构件模组行业企业可分为内资和台资两大类:台企包括可成科技(2474.TW)、巨腾国际(3336.HK)等;内资企业包括春秋电子、英力股份(300956.SZ)和胜利精密(002426.SZ)等。2022年公司市占率约为8.7%。

此前在行业低谷期,部分结构件厂商谋划多元化发展。以胜利精密为例,其早期投资3D盖板玻璃业务已产生较大规模亏损,2022年其又布局复合铜箔赛道,经营状况整体不佳。(下载市值风云APP,搜索胜利精密)

(来源:公司公告)

相比于同行,公司总体上还算专注主业,毛利率也高于胜利精密、英力股份。

(来源:市值风云APP)

从扣非归母净利润来看,同行近两年均出现亏损,公司勉强维持盈利。

(来源:市值风云APP)

此前,全球笔记本电脑产能持续向国内转移,我国也成为了全球重要的笔电制造基地,但近年来随着中美贸易摩擦加剧,戴尔和惠普等外国笔电品牌开始将部分产能移往东南亚国家。

以戴尔两大主力代工厂仁宝和纬创为例,仁宝在2022年底宣布在越南设厂,而纬创也在扩大在中国台湾、越南两地的笔记本生产线,预计到2025年产能合计占比将提升至40%。

为配合主要客户产能转移规划,公司于2020年、英力股份于2022年均公告在越南投资设立新生产基地,以满足境外客户的订单需求,但当前海外经营规模仍较小。

未来随着笔电产能转移不断推进,国内笔电结构件产能或将面临消化风险,市场竞争也将进一步加剧。

布局汽车零部件业务,尚处于发展初期

再说回公司的汽车零部件业务。

2022年,公司依托自身在镁铝合金材料应用方面的积累,通过半固态射出成型技术,以车载屏幕为切入点进军新能源汽车零部件领域。

(来源:公司公告)

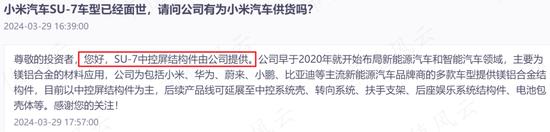

值得一提的是,小米汽车SU-7车型中控屏结构件正是由公司提供。

(来源:公司公告)

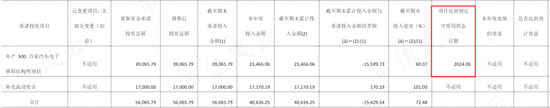

公司于2023年完成了可转债发行,募资5.7亿元扣非发行费用后用于“年产500万套汽车电子镁铝结构件项目”及补流,项目建设期为三年。

本次可转债向原股东优先配售数量占发行总量的76%,其中实控人持有比例为33.56%。可转债初始转股价格为10.4元/股。

(来源:公司公告)

该项目预计2024年6月达到预定使用状态。

(来源:公司公告)

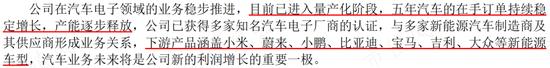

目前,汽车电子领域的业务已进入量产化阶段,公司以二级供应商身份向部分客户供货。下游产品涵盖小米、蔚来、小鹏、比亚迪、宝马、吉利、大众等新能源车型。不过该业务总体上还处于发展初期。

(来源:2023年报)

自由现金流常年为负,存在超额分红问题

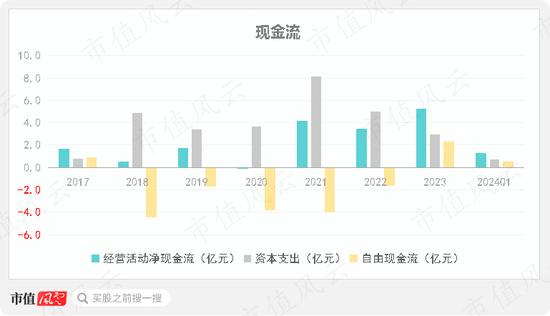

2017年以来,公司经营活动净现金流均为正,受资本支出金额较高影响,多数年份自由现金流为负,2023年开始转正。

2017-2023年,公司靠经营活动共赚得现金16.6亿元,归母净利润合计11.6亿元。同期资本支出合计28.8亿元,扣除资本支出后,自由现金流累计为-12.2亿元。

(制图:市值风云APP)

公司赚到的钱大部分变成了固定资产,现阶段经营杠杆较高。

(来源:市值风云APP)

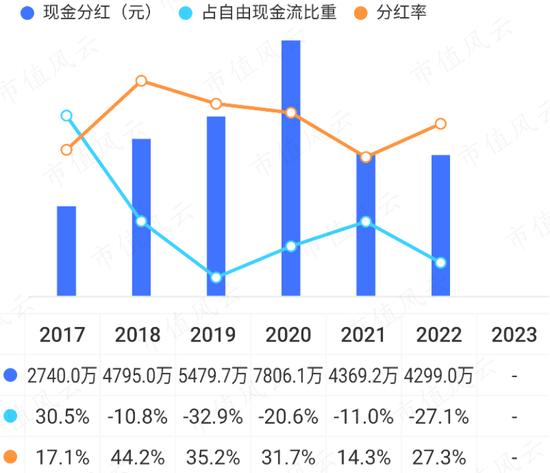

尽管自由现金流为负,但公司仍坚持每年分红。上市至今,公司股权融资累计13.4亿元,可转债融资累计8.1亿元,而现金分红累计仅为3亿元,平均分红率26%。受业绩大幅下滑影响,2023年公司拟不派发现金红利。

2016年末,公司未分配利润为1.5亿元。再结合自由现金流情况看,公司存在超额分红问题。

(来源:市值风云APP)

公司资产负债率较高,负债主要为经营性负债,目前有息负债率达25%,带息负债主要为短期借款、应付债券和一年内到期的非流动负债。

截至2024年一季度末,带息负债合计14.6亿元,账上货币资金及交易性金融资产合计为10.7亿元,资金并不宽裕,但利息覆盖尚有保障。

(来源:市值风云APP)

公司实时吾股排名相对靠后,目前排在4000名开外。

(来源:市值风云APP)