减持很嚣张,违规很大胆,警示函接到手软!松炀资源“三宗罪”:忽悠式回购、业绩连亏、偿债能力堪忧

来源:市值风云

蹭上一个热门概念,趁着股价逆势上涨,实控人又开启了马不停蹄地减持。

股价逆势飙涨,跟彩票业务有关?

最近一段时间,大A表现相当拉胯,但风云君注意到,有一家公司的股价走势颇为独立,且相当彪悍。

2023年9月27日至2023年10月23日,松炀资源(603863.SH,下称公司)股价区间涨幅接近60%;

如果从更长的周期看,2022年4月27日(阶段低点)至2023年10月23日,公司股价区间涨幅约360%。

(松炀资源日、周K线图,来源:市值风云APP)

与股价走势形成鲜明对比的,是公司业绩。

松炀资源作为一家潮汕地区的造纸企业,2022年营收为9.3亿元,2023年上半年营收同比下滑38%,归母净利润巨亏2.77亿元。

2023年上半年继续亏损0.76亿元,累计亏损3.53亿元,也亏掉了前六年的大部分盈利(归母净利润累计3.93亿元)。

据中国造纸协会统计,2022年全国纸及纸板生产企业约2500家,其中亏损企业有770家,占比约30%,很不幸,公司就是这类亏损企业的代表。

(制图:市值风云APP)

那么,是什么支撑公司的股价如此特立独行呢?

答案就藏在公司的公告中。

2022年6月,公司公告设立全资孙公司—海口市乐动科技有限公司(乐动科技),随后乐动科技拟斥资5000万元对南焜实业进行增资。

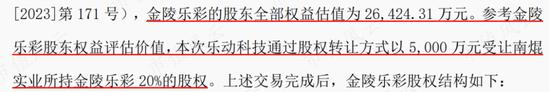

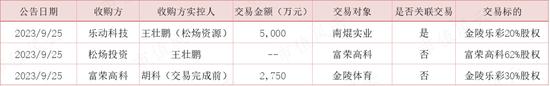

2023年9月25日,公司公告乐动科技拟向南焜实业收购其所持金陵乐彩科技有限公司(金陵乐彩)20%股权,前述已向南焜实业支付的增资款变更为股权转让款。

在这笔交易中,公司披露金陵乐彩100%股权的估值为2.6亿元,实际成交价对应的估值为2.5亿元。

(来源:公司公告20230925)

而金陵乐彩2022年及2023年上半年的营收均为零,还处于亏损状态,截至2023年6月30日,金陵乐彩的净资产仅为4.8万元,资产负债率高达98.7%。

(金陵乐彩经审计财务数据,单位:元,来源:公司公告20230925)

2018年,金陵体育(300651.SZ)联合富荣高科等共同投资成立金陵乐彩,本次交易前后,富荣高科和金陵体育分别持股30%。

富荣高科实控人为胡科,胡科此前在金陵体育担任副总经理职务,2022年还担任金陵乐彩董事长职务。2023年5月,胡科已从金陵体育辞职。

(交易前后金陵乐彩股权结构,来源:公司公告20230925)

(来源:金陵体育2022年报)

金陵乐彩主要从事公益彩票业务,海南视频即开型彩票项目正是由金陵乐彩负责运维。今年2月,金陵体育和金陵乐彩组成的联合体中标了该项目。

公司参股金陵乐彩可以说是直接蹭上了彩票概念,而且股价启动加速的时间也跟公告发布的时间非常接近,市场的炒作正是冲着彩票业务去的。

(来源:金陵体育公告20230227)

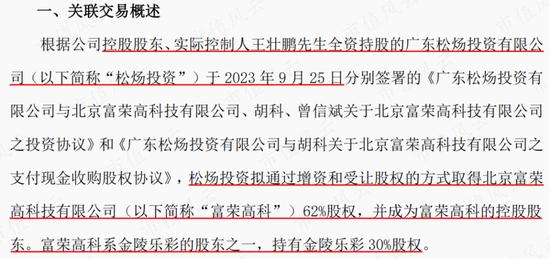

在前述收购公告中,公司控股股东、实际控制人王壮鹏全资持股的广东松炀投资有限公司(松炀投资)于2023年9月25日与富荣高科股东签署投资协议,松炀投资拟通过增资和受让股权的方式取得富荣高科62%股权,并成为后者的控股股东。

而富荣高科持有金陵乐彩30%股权。因此乐动科技收购金陵乐彩20%股权,属于公司与关联方共同投资,构成关联交易。

上述交易完成后,王壮鹏将控制金陵乐彩50%股权,其他股东持股比例分别为30%、10%、10%,王壮鹏控制比例远高于其他单一股东。

(来源:公司公告20230925)

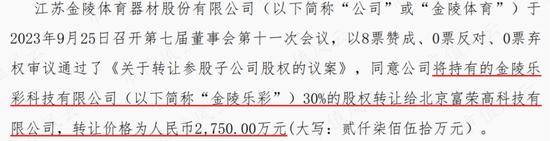

同样是在2023年9月25日,金陵体育发布公告拟将持有的金陵乐彩30%股权转让给富荣高科,转让价格为2750万元。

根据这笔交易价格可以推算出金陵乐彩100%股权估值为9166.7万元。很明显,这个估值跟公司收购价对应的2.5亿元估值存在较大差异。

一般而言,控制权会有一定溢价,不过公司并未对此作相关解释。

(来源:金陵体育公告20230925)

在上述交易完成后,王壮鹏将合计控制金陵乐彩80%股权:左手通过上市公司松炀资源持有金陵乐彩20%股权,右手通过全资持股的松炀投资间接控制金陵乐彩60%股权。

(制表:市值风云APP)

违规很大胆,减持很用心

01 实控人非经营性占用资金

如果回顾下公司实控人历史上的骚操作,那就更令人瞠目结舌了。

松炀资源成立于2008年,于2019年6月上市。

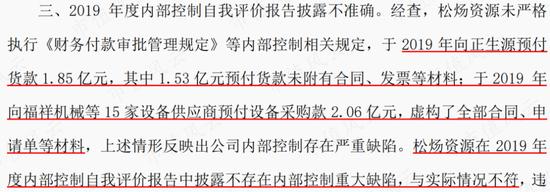

上市当年,公司就开始出现控股股东资金占用问题。2019年和2020年,非经营性占用资金合计为3.9亿元,其中包括募集资金2.4亿元。

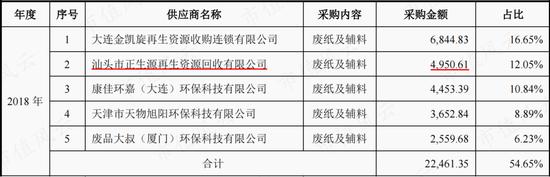

2019年,公司向汕头市正生源再生资源回收有限公司(正生源)预付材料款1.85亿元,其中有1.53亿元无采购合同、发票等依据,该款项由公司实控人王壮鹏安排转入。正生源收到资金后,转入王壮鹏实际控制的汕头市晶立泰纸塑贸易商行(晶立泰)。

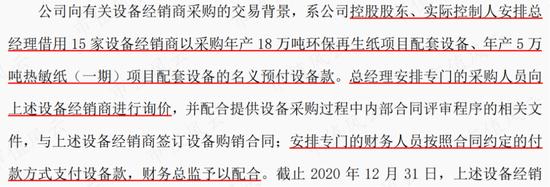

2019年9月至2020年11月,公司使用募集资金向王壮鹏安排借用的15家设备经销商(非关联单位)预付设备款2.39亿元,其中大部分合同为虚构,该款项通过若干次转账后支付至王壮鹏指定的银行账户。

风云君看了下,正生源还是公司2018年度第二大供应商,但上市后公司未再披露前五名供应商情况。

(来源:招股书)

据披露,上述设备经销商之所以愿意配合,是因为实控人口头承诺会给予一定的报酬。

(来源:公司公告20210621)

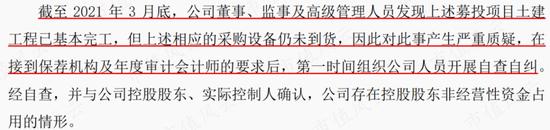

2020年年审期间,上述设备经销商未能按照合同约定交付设备,故公司内部启动自查,最终实控人承认以支付供应商货款的形式非经营性占用公司资金。

截止到2021年4月29日,控股股东已全部归还非经营性占用的资金本金及利息。

(来源:公司公告20210621)

2020年公司年审机构为广东司农会计师事务所(特殊普通合伙),其对公司内部控制有效性出具了否定意见。

由此公司股票被实施其他风险警示,戴上了ST。

而在2016年至2019年,公司审计机构正是臭名昭著的广东正中珠江会计师事务所(特殊普通合伙),其在2019年度内部控制自我评价报告中披露不存在内部控制重大缺陷。

2022年4月,公司时任董事长王壮鹏、总经理蔡建涛、财务总监陈剑丰、董秘林指南均被证监会出具了警示函。

(来源:公司公告20220407)

2022年10月,王壮鹏和林指南再次被证监会出具警示函,原因是“忽悠式回购”。

2021年5月25日,公司公告拟以集中竞价的方式回购股份,回购总金额不低于1亿元、不高于2亿元,回购股份期限为公告日起的12个月内。

但是,截至回购期限到期日,公司累计仅回购股份124.4万股,成交金额1005.13万元,远低于回购计划金额下限。

02 股权质押大比例,减持马不停蹄

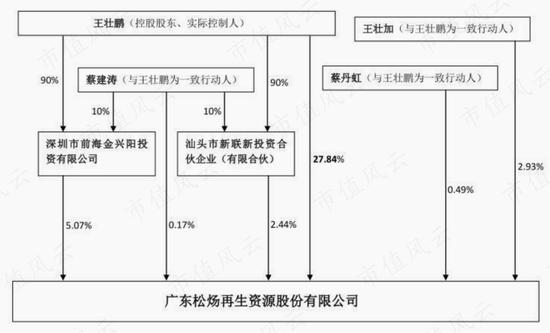

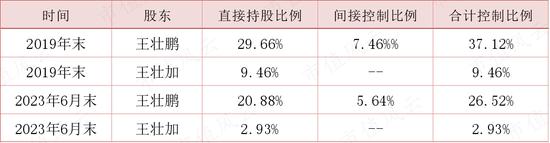

此前,公司控股股东为王壮鹏,实控人为王壮鹏和王壮加,两人为兄弟关系且为一致行动人。

2022年12月,王壮鹏和王壮加两人的一致行动协议到期终止,此后公司实控人变更为王壮鹏。但因两人为兄弟关系,根据相关规定,王壮加仍为王壮鹏的一致行动人。

另外,王壮鹏与蔡丹虹为夫妻关系,与蔡建涛为郎舅关系,同时也是金兴阳和新联新的实际控制人。截至2022年末,王壮鹏直接持有并通过金兴阳、新联新间接控制的股份比例合计为35.35%。

(来源:2022年报)

目前,王壮鹏及王壮加持有的股份大部分被质押。截至2023年6月末,王壮鹏持股比例为20.88%(72%被质押),王壮加持股比例为2.93%(100%被质押)。

2022年8月份以来,公司实控人王壮鹏及其一致行动人王壮加频繁通过协议转让、大宗交易等方式减持股份。

减持区间基本对应开篇提到的公司股价上涨区间。

上市以来公司总股本变动较小,股东持股比例的变化情况大致对应减持比例。截至2023年6月末,王壮鹏累计减持比例超10%,王壮加累计减持比例超6%。

(制表:市值风云APP)

03 对外投资被套,退出基本无望

另外,公司的对外投资事项也面临退出困难的窘境。

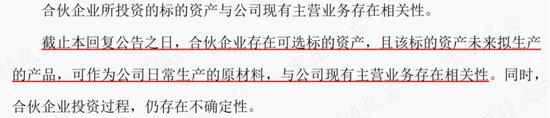

2021年8月,公司全资子公司汕头市松炀资源控股有限公司(汕头松炀)作为有限合伙人与北京锦狮投资管理有限公司、深圳湘商产业投资控股集团有限公司(深圳湘商)共同发起设立宜丰县筠剑产业投资管理中心企业(有限合伙)。

汕头松炀出资1亿元,占合伙企业总认缴金额的33.33%。

按照当时公司对上交所监管函的回复,合伙企业已有可选投资标的,且跟公司主营业务相关。但后续并未有什么进展。

(来源:公司公告20210903)

2023年3月,公司即宣布终止汕头松炀对外投资事项。汕头松炀拟将所持财产份额作价1.08亿元转让给深圳湘商,后续完成相关协议签署。

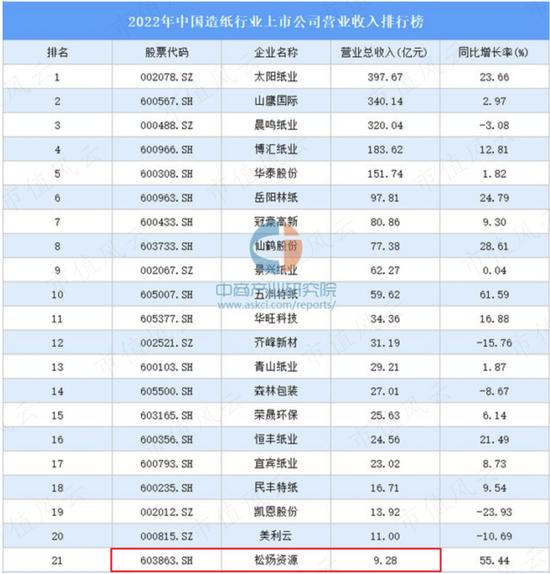

但截至目前,深圳湘商仅向汕头松炀支付了2350万元,剩余的8450万元未按照相关协议进行支付。

(来源:公司公告20231009)

深圳湘商实控人为周吉锋,其名下还有一家私募基金公司,周吉锋担任基金经理。目前周吉锋名下还有部分股权被冻结。

上述退出事项也难言乐观。

(来源:企查查)

行业低迷,成本倒挂严重

松炀资源主要产品为白板纸和瓦楞纸,均为包装用纸,应用于快递包装、食品包装、等领域。

公司销售模式以直销为主,受运输半径的限制,销售区域主要集中在广东、福建地区。

2021年,公司募投项目“年产18万吨环保再生纸项目”建成投产,新增高强瓦楞原纸18万吨产能/年。2022年高强瓦楞纸贡献营收5.3亿元。

不过,运输半径内主要竞争对手如玖龙纸业、理文造纸等均有较大的瓦楞纸产能,竞争压力不小。

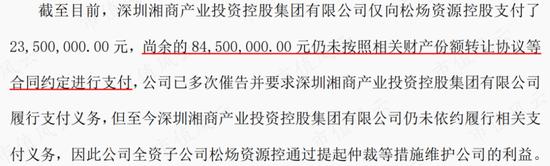

(制表:市值风云APP)

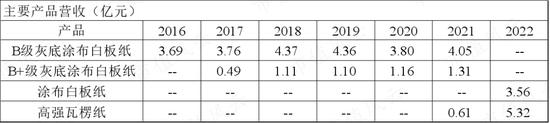

由于我国林木资源短缺,造纸行业的原材料木浆、废纸浆等大部分依赖于进口,公司所处的包装用纸领域原材料主要为废纸。

近年来我国废纸进口政策不断收紧,并于2021年起全面禁止“洋垃圾”的进口。禁废令下,国内废纸价格呈波动上升态势,短期内加大了造纸企业的成本压力。

头部企业利用自身优势纷纷向上游拓展,这也令尾部企业更难追赶。

总体而言,原料问题属于行业难题,造纸行业基本属于资源为王的行业。

(来源:荣晟环保招股书)

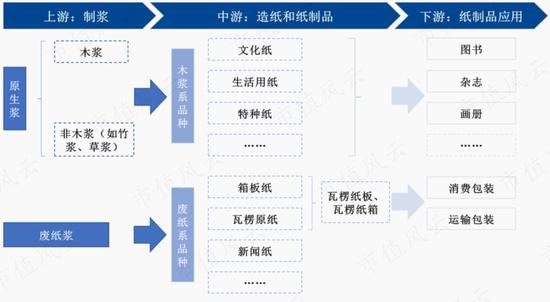

行业头部企业基本都是全国布局,公司目前还属于区域性纸企,从2022年营收规模来看,公司算是妥妥的小弟,竞争较为激烈。

(来源:中商产业研究院)

2022年,造纸业整体低迷,大部分纸企受需求端和成本端的双重挤压:

一方面内需不足,使得成品价格处于低位;

另一方面,原材料及能源价格维持在高位。

由此出现了价格成本倒挂的情况。

2023年上半年,造纸业持续低迷,另外新增产能投放导致产能过剩,价格成本依然倒挂。

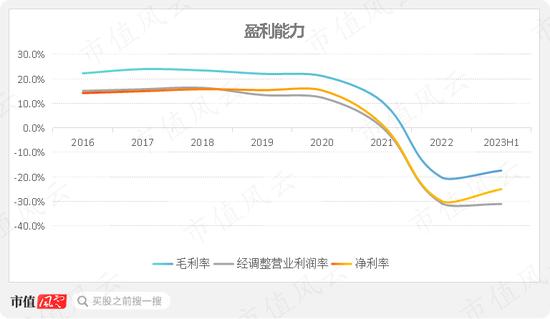

受上述因素影响,自2021年以来,公司盈利能力出现大幅下滑,2023年上半年,综合毛利率为-17.4%。

分产品来看,2022年白板纸和瓦楞纸产品毛利率均转负。

(制图:市值风云APP)

2022年下半年以来,废纸、白板纸、瓦楞纸价格均呈下滑趋势,今年9月份以来整体有所回升。

据媒体报道,今年下半年以来,头部纸企太阳纸业(002078.SZ)、晨鸣纸业(000488.SZ)等纷纷发布涨价函,行业情况或有所改善。

(来源:同花顺iFinD)

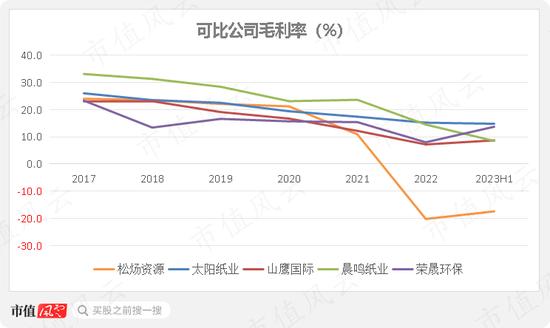

在行业低谷期的压力测试下,公司盈利能力的脆弱性暴露无遗。相较主要同行,2021年以来,公司毛利率在同行中垫底,且2022年及2023年上半年,仅公司毛利率为负数。

造成这种差距的主要原因在于:

太阳纸业、晨鸣纸业均采取“林浆纸一体化”布局,具备一定成本优势;

山鹰国际(600567.SH)通过布局废纸回收网络、扩大废纸采购总量,对上游议价能力相对更强。

(制图:市值风云APP)

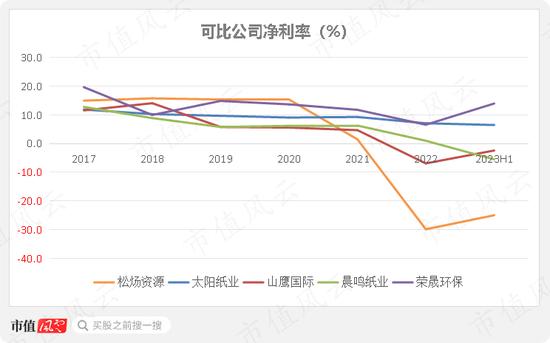

从可比公司净利率来看,行业内存在一定分化,但公司依旧垫底。2022年和2023年上半年,山鹰国际及晨鸣纸业也出现了亏损的情况。

(制图:市值风云APP)

偿债能力堪忧,吾股排名垫底

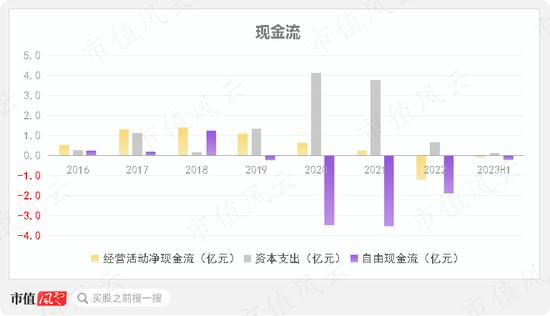

现金流方面,近几年公司经营活动现金流净额持续下滑,2022年首次转负,自我造血能力承压。

随着募投项目推进,近几年资本支出金额整体较大,自由现金流也持续大幅流出。

上市以来,公司累计募资5.1亿元,仅分红一次,金额为2059万元。

(制图:市值风云APP)

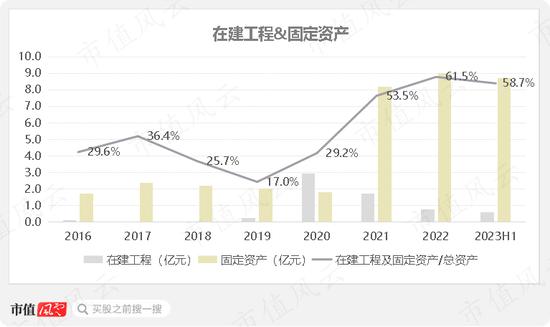

随着在建工程逐步转固,近几年固定资产金额出现大幅提升,2022年在建工程及固定资产占总资产比重高达61.5%,经营杠杆较高。

(制图:市值风云APP)

上市以来,公司资产负债率持续飙升,目前有息负债率已超30%。

有息负债主要为长期借款、短期借款,以及一年内到期的长期借款。截至2023年6月末,有息负债合计约为5亿元,而公司账上货币资金及交易性金融资产合计仅有2630万元。

(制图:市值风云APP)

2023半年报显示,公司固定资产及无形资产均被抵押,无形资产主要为土地使用权。

(来源:2023半年报)

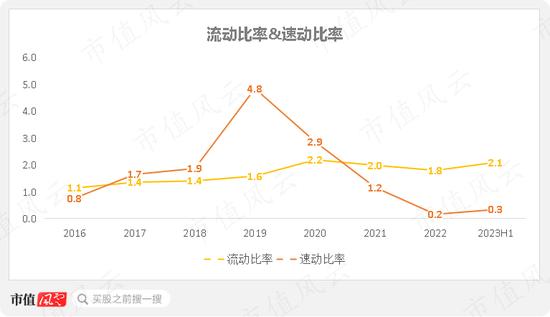

目前,公司速动比率已低于1,短期偿债能力较差。

(制图:市值风云APP)

结合注册制时代炒股必备神器——市值风云APP的实时吾股排名来看,近几年公司排名持续下滑,目前排在4648名,如实反映了公司持续恶化的财务状况。