聚石化学资本运作不能停?科创板上市破发后玩转“重整+收购+定增+A拆北”

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:聚石化学科创板超募后,出现上市即巅峰,业绩与股价遭遇戴维双杀,即股价大幅破发,业绩持续恶化。然而,聚石化学资本运作似乎不断,科创板上市后先后玩转破产重整、收购、定增及北交所分拆上市等。

自IPO动态再平衡大背景下,分拆上市似乎也遭遇了波折。公开资料显示,2023年下半年以来,已有14家上市公司相继终止了分拆上市计划。

尽管IPO整体预期变差,但是仍有企业为达成分拆上市目标采取了另辟蹊径策略。一方面,有的企业采用“分拆+借壳”绕道IPO;另一方面,有的企业借道北交所“春风”完成分拆上市目标。

近期备受市场关注的中联重科分拆所属子公司湖南中联重科智能高空作业机械有限公司(简称“中联高机”或“标的公司”)便采取“分拆+借壳上市”的组合策略,即先由中联重科完成对上市公司路畅科技控股,而后再将分拆标的公司装进上市公司。值得注意的是,恒力石化同样早在2023年6月便开启了“分拆+借壳”助力子公司康辉新材上市的先河。

与此同时,有的公司采取了分拆+北交所”上市策略(简称”A拆北”)今年以来,已有晶瑞电材、广电电气、辰欣药业、聚石化学等家公司宣布旗下控股子公司拟申请在北交所上市的计划。需要指出的是,A股IPO整体预期变差,但北交所却被市场看好,普华永道甚至认为2024年新股发行中北交所或将占大头。

来源:wind

基于以上背景,我们将对“分拆+借壳”与”A拆北”两大分拆上市策略的相关标的进行系列复盘。本文主要关注科创板上市的聚石化学“A拆北”。

“A拆北”圈钱意味浓?IPO项目进度慢且不及预期

3月12日,聚石化学子公司奥智股份拟向不特定合格投资者公开发行股票并在北京证券交易所上市,募集资金用于项目建设及补充流动资金。

聚石化学公告,公司于2024年3月12日召开第六届董事会第二十次会议,审议通过了《关于控股子公司拟申请向不特定合格投资者公开发行股票并在北京证券交易所上市的议案》,同意公司控股子公司奥智股份申请向不特定合格投资者公开发行股票并在北交所上市。本次公开发行尚需提交公司股东大会批准。同日公告,公司于2024年3月12日召开第六届董事会第二十次会议和第六届监事会第十七次会议,审议通过了《关于调整安庆石化生产基地一期工程建设项目并使用自筹资金对部分募投项目追加投资的议案》,同意对安庆石化生产基地一期工程建设项目进行调整,取消“中试实验中心项目”,并使用自筹资金10,865.50万元对“年产20万吨聚苯乙烯项目(募投项目)”追加投资,原计划投入该募投项目的募集资金金额不变。

值得注意的是,公司于2021年1月上市在科创板上市,其主营业务为阻燃剂、改性塑料粒子及制品的研发、生产和销售。

聚石化学在上交所科创板发行数量2333.33万股,发行价格为36.65元/股,保荐机构为光大证券股份有限公司,保荐代表人为蒋伟驰、张嘉伟。聚石化学募集资金总额为8.55亿元(85516.67万元),扣除发行费用后,募集资金净额为7.76亿元(77572.97万元)。

公司首发IPO原计划募资5.7亿元,实际超募至8.55亿元。公司本次上市发行费用为7943.70万元,其中保荐机构光大证券获得承销保荐费5832.10万元。

招股书显示,公司承诺投资“年产40000吨改性塑料扩建项目”、“研发中心建设项目”以及“无卤阻燃剂扩产建设项目”,公司使用超募投资金投向于“池州聚苯乙烯生产建设项目”、“安庆聚苯乙烯生产建设项目”。

从募投项目进度看,聚石化学将“无卤阻燃剂扩产建设项目”与超募资金投资项目“池州无卤阻燃剂扩产建设项目”合并实施。计划投入无卤阻燃剂扩产建设项目的募集资金4021.71万元与计划投入池州无卤阻燃剂扩产建设项目的超募资金8000万元合并使用,共计1.2亿元。截至2023年6月30日,“池州无卤阻燃剂扩产建设项目”、“池州聚苯乙烯生产建设项目”两个募投项目尚未完工。其中“池州无卤阻燃剂扩产建设项目”进度较为缓慢,进程仅为31.08%。

从募投项目产能完成效果看,公司改性塑料项目计划使用募集资金总额3.48亿元,实际使用金额2.19亿元,结余1.30亿元;该项目2022年3月初步达到预定可使用状态,但直至2022年10月17日才完成环评验收工作,试生产期间较长导致其产能较低。该项目2022年产量13,854吨,膜材产品产量1569吨,合计15,423吨,达产38.56%。

公开资料显示,在完工项目中,公司出现“年产40000吨改性塑料扩建项目”实际达产情况不及预期。该项目已于2022年10月17日正式完工验收,2023年1-6月份年产40000吨改性塑料扩建项目改性塑料产品全年产量为9453吨,据此推测全年产量18906吨,达产47.27%,与公司招股说明书披露的第一年达产60%存在一定差异。

科创板上市即巅峰 资本运作玩家?

值得注意的是,公司出现上市即巅峰现象。

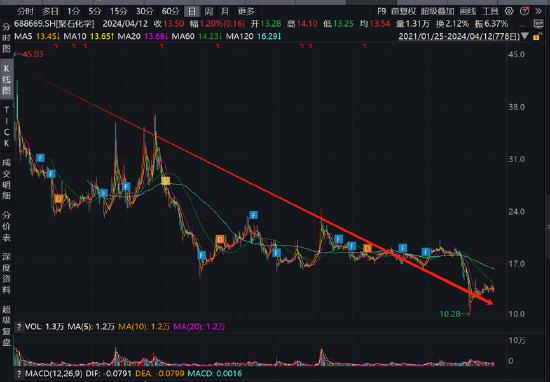

从股价看,公司发行价为36.65元/股,上市首日股价大涨,此后股价呈现出下滑态势。目前,公司股价仅为13.5元/股,较公司首发市值巅峰跌幅70%左右。

来源:wind

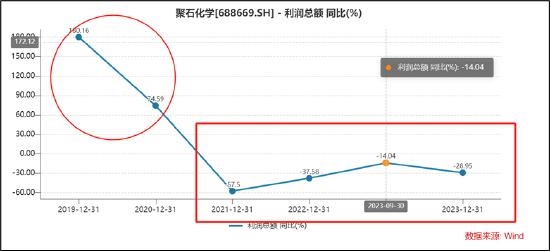

从业绩看,聚石化学上市前后反差极大。上市前,公司仅利润总额增速超70%,而上市当年即2021年,公司业绩大变脸,利润总额大幅下滑近六成。值得注意的是,公司2022年及2023年业绩持续承压。

2月28日晚间,聚石化学发布了2023年度业绩快报。经初步核算,公司2023年实现营业收入37.37亿元,较上年同期减少5.58%;实现归属于母公司所有者的净利润3147.82万元,较上年同期减少30.12%。

对于业绩影响因素,聚石化学表示,2023年,受外部宏观经济影响和行业竞争加剧影响,市场需求疲软,产品价格下降,公司部分产品销售额不及2022年同期。

其次,聚石化学部分新设子公司和新项目处于建设或运营初期,员工规模及薪酬费用有一定的增长,折旧费用、股份支付费用、利息支出较2022年同期都有较大的增加。受市场汇率的影响,汇兑收益较上年同期减少;成品油消费税政策执行口径发生变化,公司部分产品税务成本加重。

同时,聚石化学子公司广东冠臻科技有限公司因所处行业发生重大变化,防护服和透气膜业务大幅减少,出现较大亏损。虽然公司已开展各项措施积极调整和转型,但短期内难以恢复。结合上述因素,公司拟对前期收购股权形成的商誉计提减值约2000万元。

值得注意的是,聚石化学的债务风险不容小觑,截止去年三季报末,公司货币资金仅剩2.25亿元,而短期债务高达近10亿元。

此外,聚石化学自上市后资本动作不断。

首先,上市以后,聚石化学开始收购式扩张。

据悉,2021 年收购了龙华化工、普立隆、冠臻科技等股权,并形成商誉约 1.49 亿元,当年由于冠臻科技未完成业绩承诺,公司对其计提商誉减值 7040.27 万元。

其次,聚石化学玩转破产重整,欲靠2.3亿清偿海德化工50亿债务。

2022年8月19日,聚石化学公告称拟参与海德化工破产重整投资人公开招募。据悉,此次重整海德化工将采用转让股权的方式进行,重整投资人需提供海德化工偿债资金,并0对价获得海德化工股权。重整投资人提供的总偿债金额不低于2亿元,而重整投资人受让的资产包括房屋建(构)筑物、土地使用权及机器设备。截至 2022 年 6 月 30 日,海德化工账上资产总额仅 2.11 亿元,负债总额高达 50.10 亿元,净资产为 -47.99 亿元。值得一提的是,海德化工曾在今年召开两次债权人会议,对重整计划草案进行表决,最终未能通过。

此外,公司定增遭遇问询后下调定增额。

1月24日,公司将2022年度向特定对象发行A股股票决议的有效期和授权有效期延长12个月至2024年12月25日,并结合上交所进一步审核意见,聚石化学对定增等相关文件进行了相应的修订和更新。据悉,2022年12月,聚石化学抛出定增预案,直至2023年7月交易所才进行首轮问询,围绕公司融资规模、前次募投项目、偿债能力、经营业绩等诸多问题进行追问。随后,公司将募资总额由3亿元降至1.6亿元,发行价也由最初的18.3元调整至14元。