定增都敢造假,做空更猖狂:中信证券、海通证券、中核钛白联合导演“转融通黑幕”!钒钛股份,出来走两步!

定增都敢造假,做空更是猖狂:中信证券、海通证券、中核钛白联合导演“转融通黑幕”!钒钛股份,你也出来走两步!

来源:市值风云

巧合的是,钒钛股份的三大主承销商之一又是中信证券。

作者 | 常山

编辑 | 小白

近期中信证券、海通证券以及中核钛白实控人王泽龙三方因违反限制性规定转让中核钛白(002145.SZ)2023年非公开发行股票过程中涉嫌违法违规,于同一日被证监会立案调查。

据风云君了解到的情况和风云君的斗胆猜测,本案可能又将成为中国证券史上一个新的里程碑案件:它第一次正式地向我们揭示了持牌大型券商、马甲私募(券商的伪装)、上市公司、上市公司实控人联合利用转融通规则,毫无底线地做空牟取暴利的整条产业链!

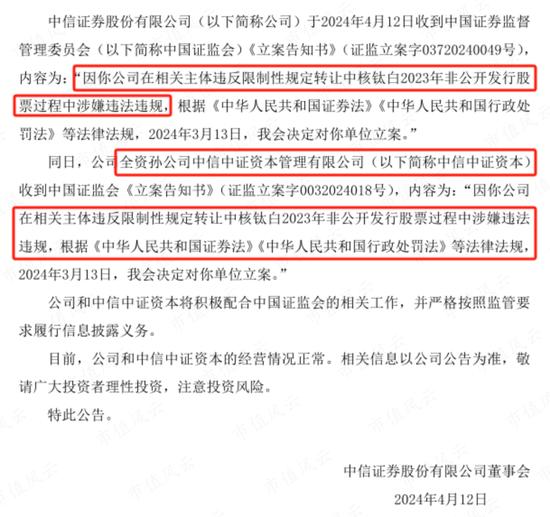

立案公告揭开做空内幕

4月12日晚间,中信证券发布公告称,因公司和全资孙公司中信中证资本违反限制性规定转让中核钛白(002145.SZ)2023年非公开发行股票过程中涉嫌违法违规,被证监会立案调查。

同一天,海通证券也公告称,因公司在相关主体违反限制性规定转让中核钛白2023年非公开发行股票过程中涉嫌违法违规,被证监会对立案调查。海通证券的公告还披露立案调查的时间是2024年3月13日。

此外,被证监会立案调查的还有中核钛白的实控人王泽龙,时间也是3月13日,被立案调查的原因也是涉嫌违反限制性规定转让中核钛白2023年非公开发行股票、信息披露违法等违法违规行为。

公开信息显示,中信证券为中核钛白2023年定增的保荐机构。16名投资者包括中央企业乡村产业投资基金股份有限公司、海通证券等,以5.92元/股的价格认购了中核钛白非公开发行的8.932亿股。

该定增的锁定期为6个月,即2023年3月9日至2023年9月8日。

从证监会立案调查的情况以及市场公开信息看,中信证券、海通证券等机构提前跑了,即所认购的非公开发行股票在锁定期内就通过特定方式(转融通)减持跑路!

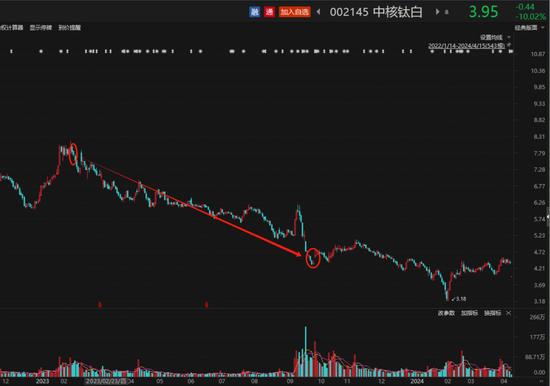

而中核钛白的股价则是自此次定增后开启长达1年的阴跌,区间最大跌幅接近60%,令中核钛白的12万多(2023年一季度末股东户数)投资者损失惨重。

接下来我们就一起看看,中信证券与海通证券是如何在中核钛白的定增上做空套利、最终把自己摆到了二级市场投资者的对立面的。

转融通黑幕!

(一)自导自演,马甲出没,定增造假!

2023年3月9日,中核钛白非公开发行发行的8.93亿股上市,发行价格5.92元/股,中金公司、海通证券等16家机构(投资者)认购了该公司的非公开发行股票。

海通证券也正是此次被证监会立案调查的机构之一。

需要指出的是,证监会对中信证券和中信资本立案调查的案由,也是“违反限制性规定转让中核钛白2023年非公开发行股票过程中涉嫌违法违规”。

但是,从公开信息上看,中信证券作为保荐机构并没有认购中核钛白的股票呀,为什么也会被认定“违反限制性规定转让中核钛白股票”呢?

合理的解释只有一个:即中信证券或中信资本使用了马甲,买了中核钛白股票,拿到股票后随即通过转融通方式卖出套利!

那么,如果显名的定增对象里有中信证券或中信资本马甲的话,我们是不是可以换一个角度重新看待这个问题,就是:中核钛白的本次定增,可能本就是券商在某个程度上的自导自演?

——也就是说,以中核钛白的质地,其实很难成功完成定增,券商就用自己的资金,通过伪装成私募的马甲,既出钱、又出力,协助上市公司“完成”定增?

只有这样,才能合理解释为什么涉事券商会有大量的做空筹码(除实控人出借外),也能解释上市公司层面不惜违法违规,也要非常积极地配合做空势力去做空自己(除了“人情”,还欠着人家钱)。也解释了监管部门为什么会如此勃然大怒,劈头盖脸的把业内非常头部的两家券商一起立案!

据说,只是据说啊,还有某家券商因为偷跑得不够快,卖出比例比较小,不像中信和海通那样完全无所顾忌、跑得屁溜干净,才幸免于被立案。

这是风云君与“业内人士”聊天时听到的“小道消息”。因为无法通过公开信息查证,所以风云君持保留意见,大家也就姑妄听之。

当然,市值风云作为负责任的大…型独立第三方研究机构,各位也不必急于否认,事情的真相,监管部门在调查核实之后自会公之于众,到时候再回来看看风云君会不会被打脸也不迟。

此次非公开发行,中核钛白支付的承销及保荐费3579万元,中信证券是中核钛白的保荐券商和联席主承销商。

至于中核钛白到底是什么质地,请看市值风云的历史研报。

(二)突兀的做空行动!

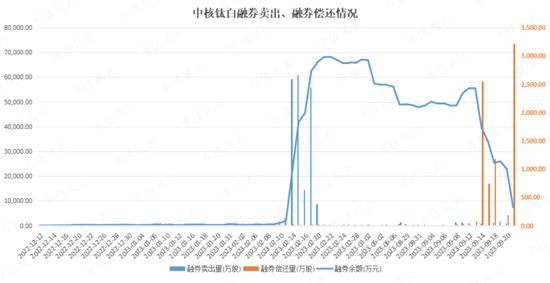

果真如此的话,就很好解释中核钛白在定增股票上市的前两周,融券规模暴增,股价被精准做空了。

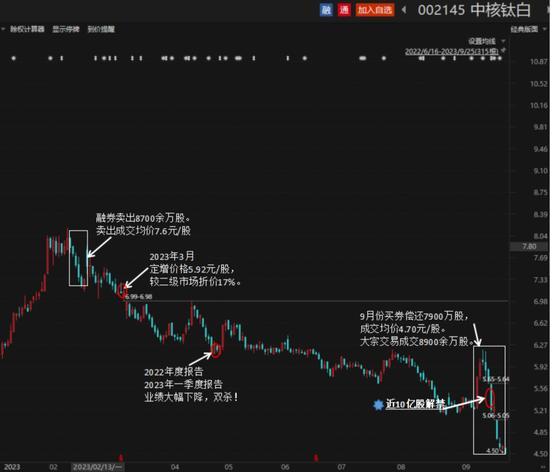

2023年2月14日到2月20日的5个交易日里,中核钛白股票被融券卖出8738万股,期间卖出的股票市值约6.6亿元,卖出成交均价7.6元/股。

需要指出的是,在此次之前的很长时间里,中核钛白的融券卖出股票量很少,2022年8月至2023年1月融券卖出量均值11万股左右。

所以,中核钛白遭遇此次做空,就显得非常突兀。

遭遇大比例做空后,中核钛白股价随即开启一路下跌,2023年2月17日至9月8日区间跌幅达33%。

毫无疑问,这次做空极其精准,堪称教科书级别!

那么,谁从中获利呢?

从证监会的立案调查不难知晓,中信证券、海通证券是这次精准做空中核钛白的幕后大玩家。

中核钛白定增价格明显低于二级市场的股价,一旦定增股票上市,必然冲击二级市场股价,引发下跌。做空机构正是利用这个定增市场与二级市场的价差进行套利。

2023年定增的股票上市时间是2023年3月9日,而做空机构则是提前两周于2023年2月14日至20日大量融券卖出股票。

证监会的立案调查信息已经表明,参与定增的海通证券参与了此次做空,而中信证券作为中核钛白的保荐券商也参与了此次做空。

(三)夜幕下的转融通

其实,通过高折价定增、再借助转融通套利,从2020年开始,就已经是资本市场“公开的秘密”了。

定增市场的套利模式,通常需要具备两个条件:

其一,定增价格大幅低于二级市场股价,这是套利空间的前提条件;

其二,上市公司大股东愿意借出股票。

具备这两个条件后,投资机构操作定增套利就非常容易了:

第一步,投资机构拿到定增的股票后,在锁定期内无法直接卖出,需要“借入”大股东的股票,即大股东通过转融通的方式“借出”股票,然后特定机构“融券”后随即卖出(融券激增),进而引发股价下跌。

第二步,特定机构既可以再买回股票还券,也可以等定增的股份到期解禁后还给大股东,即完成整个闭环。

券商从事这个套利模式,有着天然优势——毕竟券源都是委托给券商的。

(四)里应外合,联合绞杀!

有了上面的知识点复习,让我们来一起回看中核钛白的整个做局过程。

2023年2月14日前的较长一段时间里,中核钛白股价都在7块钱以上;即便是2月20日,中核钛白的股价仍在7.3元/股。这也就意味着,二级市场的股价是定增价的1.23倍,参与定增的机构有20%多的溢价,妥妥的薅羊毛。

对于认购中核钛白的机构而言,能够马上“卖掉”手里的股票套现,那么,浮盈才能转化为真金白银。

所有成功的做空,最终都得回到业绩上,中核钛白当然也不例外,公司层面开始手脚并用,在业绩上不断给做空力量提供火力支持。

4月28日,公司2022年度、2023年一季度报告同时发布:2022年扣非净利润、净利润分别下降46.9%、47.1%;2023年一季度扣非净利润、净利润分别下降88.9%、65.2%。

一出手就是双击!Double Kill!主打一个雷得你外焦里嫩。

2023年8月30日,半年报再次天雷滚滚:扣非净利润、净利润分别下降70%、60%!

股价再遭重创!

先快速大比例做空,然后,新增30%的股票(大幅折价)上市,严重冲击二级市场股价,接着,业绩精准爆雷。

整个过程时间节点掐得非常准,应该都是提前设计好的。

9月20日,定增的8.93亿股全部解禁,随即股价出现一轮快速杀跌。做空机构看准时机,在股价大跌期间买回股票,以偿还此前“借入”的股票。

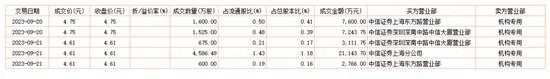

2023年9月20日、21日,中核钛白出现多笔大宗交易,其中买方为中信证券上海路营业部、中信证券上海分公司、中信证券中信大厦营业部,合计成交8986万股——这与中核钛白在2023年2月14日到2月20日的5个交易日里被融券卖出8738万股规模比较接近。

这是巧合吗?还是另有玄机?

简单测算,融券8700万股做空,卖出均价7.6元/股,而买券偿还的均价为4.70元/股,此举融券做空获利高达2.5亿元。

A股真的可以做空获利啊!

谁在出借股票?

融券做空必然涉及出借股票。

能出借8700多万股的股票(约占定增上市前股本的3.7%),应该是中核钛白的大股东或持股比例很高的投资机构。

从中核钛白2022年四季度前十大股东持股数看,具备在几天内出借如此大规模股票的股东有中核钛白实控人王泽龙、中核钛白员工持股计划(四期、五期)以及富国基金等少数几个股东。

中核钛白-第四期、第五期员工持股计划在2022年四季度末持股数分别为6385万股、3237万股;在2023年一季度,中核钛白第四期、第五期分别减持4841万股、2459万股,持股数降至1544万股、778万股。因此,这两个持股计划不具备出借股票的实力。

富国系列基金在2023年一季度大幅减持,显然它们应该也不是2023年2月14日至20日出借股票的股东。

那么,就只剩中核钛白的实控人王泽龙王老板了!

王老板与中信证券、海通证券同一天被证监会立案调查,原因是涉嫌违反限制性规定转让中核钛白2023年非公开发行股票、信息披露违法等违法违规行为。

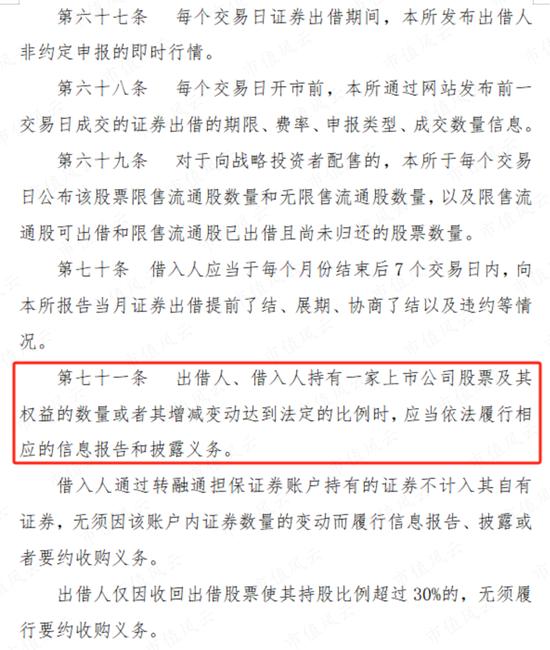

根据沪深交易所对于转融通信息披露的要求,“出借人、借入人持有一家上市公司股票及其权益的数量或者其增减变动达到法定的比例时,应当依法履行相应的信息报告和披露义务。”

至于法定比例是多少,“转融通”细则没有说明,上市公司大股东在实际操作转融通业务时有着很强的自主性,若上市公司没有披露相关的信息,我们无法获知出借股票的实际股东是哪些。

钒钛股份,又一个翻版的中核钛白?

类似的玩法在钒钛股份(000629.SZ)上也发生。

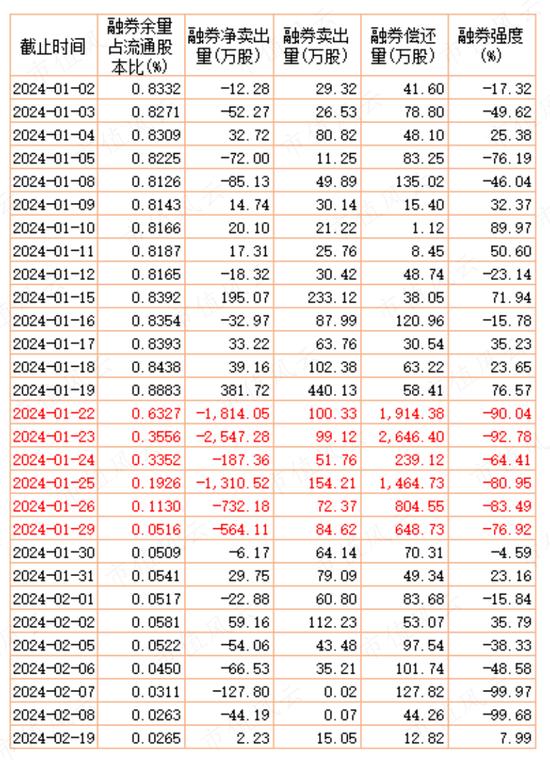

2021年9月到2023年6月很长的一段时间里,钒钛股份的融券卖出规模均低于2000万股,波澜不惊。

然而,2023年7月14日至21日短时间里,融券卖出股票数量却猛增至6650万股,加上6月份1800多万股的融券卖出量,融券卖出规模一度接近9000万股,对应的融券余额一度超过3.5亿元。

作为对比,2021年9月至2023年5月长达两年半的时间里,融券余额均值为0.43亿元。

这种融券余额短期内大幅攀升,肯定不是正常的机构对冲行为,很可能是钻规则漏洞恶意做空获利。

诡异的是,大笔的融券偿还发生在此次定增解禁当日2024年1月22日及随后的几天。

钒钛股份遭遇融券做空的前提条件也是定增价格远低于二级市场价格,有明显套利空间。

该公司2023年定增方案核心内容之一,以3.29元/股的定增价格向鞍钢集团、国泰基金、UBSAG等22家机构合计认购非公开发行的6.93亿股,募集22.8亿元;定增价格为二级市场股价的80%。

这意味着认购定增的机构拿到股票后,立马就有接近20%的账面浮盈。

巧合的是,钒钛股份的三大主承销商之一又是中信证券,另外两家是中金公司、银河证券。

更巧合的是,又是提前行动:该公司出现大笔融券卖出的时间为2023年7月14日至21日,首笔融券卖出的5天后,该公司定增股票于2023年7月20日上市。

而这次定增解禁时间为2024年1月22日。就在定增解禁的当天,出现6笔大宗交易,合计2175万股,在这之前很长时间是没有出现大宗交易的。当日还券1814万股。

随后1月26日、2月1日再次出现3笔大宗交易,合计2022万股。

稍不同的是,此次买方席位是中金公司旗下营业部和几个机构席位。

钒钛股份定增股票上市前被巨额融券做空,随后股价单边下跌,解禁后随即出现大宗交易;与此同时,大笔偿还此前融券的时间与大宗交易时间高度契合。

整个操作手法与中核钛白非常像哦。

建议监管部门留意一下。

来源