科林电气争夺战:海信、董事长谁说谎?

来源:野马财经

作者 | 张凯旌

局势愈发扑朔迷离。

4月17日,一篇对海信网能总经理史文伯的长文专访,再度将公众视线拉回了科林电气(603050.SH)股权争夺战上。

这场战役始于一个月前,对阵双方是海信集团控股的海信网能,以及科林电气原管理层,而石家庄国投作为上市公司目前的第三大股东,则属于不确定因素,对战局有关键影响。

海信网能率先发起攻势,拿下科林电气13.95%股权、23.52%表决权,一举成为持股比例、表决权比例最大的单一股东;科林电气董事长张成锁则带领持股高管反击,目前其持有科林电气11.07%股权、17.31%表决权。石家庄国投连续增持后,持股比例则达到7.79%。

石家庄国投的态度至关重要。如果其与张成锁双剑合璧,表决权比例可达25.1%,超越海信网能。而且从此前张成锁对外传递的信号来看,其也是得到了政府的支持。

但史文伯却在最新的专访中称,海信在收购之前,与石家庄市领导进行了充分沟通,得到了明确的欢迎和肯定。海信还以口头和书面方式承诺,收购后不仅不会搬离石家庄,反而会在石家庄进一步加大投资。

双方各执一词,科林电气股价也起伏不定。3月11日海信入股以来,科林电气曾经历3个涨停,至4月2日一度涨超74%,但此后又有所回落,自4月3日至16日下跌超20%。4月17日,科林电气单日收涨6.61%,目前市值61亿元。

这场“罗生门”,还要持续到何时?

海信、张成锁,谁在说谎?

史文伯在采访中解答了很多问题,同时也引起了不小的争议。熟悉海信的业内人士张鹏表示,这可以视为海信针对此前张成锁发声的一个回应。

一周前,张成锁接受了《上海证券报》的专访。其将海信网能的入主称为“偷袭”,并表示相关交易自己事先完全不知情,交易披露后,海信网能也没和他正式沟通。

“我认为海信与科林电气没有什么产业协同。海信对科林赋能的可能性非常小。”张成锁称,“‘有钱就任性’是行不通的。科林电气发展至今,得到了石家庄市委、市政府的坚定支持。我们有信心打赢这场控股权保卫战。”

而史文伯的说法则与张成锁大相径庭。除了声称海信曾与科林电气第二、第三大股东以及石家庄市政府相关领导进行过沟通外,史文伯还表示自己与张成锁于3月18日见过,并且聊了1个小时左右。

值得一提的是,史文伯透露,张成锁当时称:“如果不是某公司跟我早就签了股权转让协议,不能违背约定,如果早一点,我百分之百愿意跟海信合作。”

如果史文伯所言为真,张成锁签订股权转让协议秘而不宣,是涉嫌违法违规的。不久前,先锋新材(300163.SZ)实控人卢先锋刚因将签订“卖壳”协议的事隐瞒了5年,被证监会采取出具警示函的行政监管措施。

而在3月18日后,海信网能董事长陈维强以及海信集团董事长贾少谦还曾先后于3月25日、4月12日前往石家庄,并安排了拜访张成锁的工作行程,也联系到了张成锁,但都被张成锁拒绝了。

来源:罐头图库

史文伯还反驳了“海信网能派人上门接管科林电气”的报道,其称事实是海信网能在向科林电气递交公告时遇到非法阻碍,张成锁曾命令门卫堵住大门,不让人进入。

按照史文伯的说法,难道张成锁之前所言都是杜撰的吗?科林电气一位高管对《上海证券报》表示:“当时董事长(张成锁)只是简单聊了十几分钟,而且并不是我们认为的正式沟通。既然收购获得了地方政府的肯定,为什么石家庄国资还要继续高位增持公司股票?”

该高管还称,张成锁没说过此前已经签订股权转让协议那些话。

对于媒体的报道,科林电气证券部表示不知情,以公告为准,而且目前还没接到要针对史文伯专访给出回复的通知。

至于石家庄国投的增持,张鹏认为,也要考虑到国资自身利益这块。毕竟科林电气是一家不错的标的,增持以后话语权大一些,分红多一点,都很重要。

海信“先斩后奏”,

张成锁送上助攻?

有意思的是,史文伯与张成锁会面的3月18日,正是科林电气首次披露海信增持进展的日子。

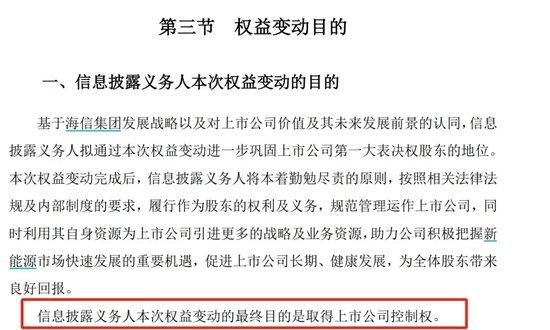

当时,海信网能已经获得了上市公司10.07%的股权、19.64%的表决权,并还将以集中竞价方式购买上市公司0.36%股份。其还在公告中明确,本次权益变动的最终目的是取得上市公司控制权。

来源:科林电气公告

为了达到这个目的,海信网能计划在未来一年内继续增持科林电气不低于6%股份;并将依法行使股东权利,向上市公司股东大会提名新一届董事候选人。

可以看到,海信网能的目标十分清晰,就是冲着科林电气控制权来的,其入场的节奏也把握得十分巧妙,一切都发生在短短一周内。

科林电气的股价可谓“上市即巅峰”,在此之前已经经历了很长一段时间的低迷;同时,张成锁与其他四位高管的《一致行动人协议》已于2022年4月到期,话语权相比两年前有所削弱。

股价低迷、股权分散,海信网能觅得良机,果断出手。

3月11日至15日,通过二级市场交易,海信网能将自己在科林电气的持股比例买到4.97%,刚好不触及5%的信披红线;随后又拉拢了科林电气现任副董事长李砚如、总经理屈国旺,从二人手中受让了3.19%股权、9.57%表决权。

李砚如、屈国旺不仅是现任高管,还是科林电气的创始股东、除张成锁外在科林电气持股比例最高的两名自然人股东。这两人的站队,让海信网能更加势如破竹。

很快,海信网能又受让了另外五名十大股东外小股东的股权,就此让自己的表决权比例逼近20%。

来源:罐头图库

得知海信举牌的消息后,市场情绪被点燃,科林电气股价持续飙升。而海信网能也丝毫不拖泥带水,继续在股价高位连续增持,直接给自己买成了表决权比例最大的股东。

以海信网能增持日的最低股价计算,其近一个月来的协议转让、二级市场交易,已至少耗资7.36亿元。

不过,如果按照这个时间线,那海信网能颇有些“先斩后奏”的意思。史文伯与张成锁会面时,海信网能持股比例已经与张成锁十分接近,表决权比例则已经远超张成锁。

半只脚已经踏入了科林电气的大门,再去谈收购,站在海信的角度说是礼貌沟通,但站在张成锁的角度,说是兵临城下也不过分。

值得注意的是,此前张成锁与李砚如、屈国旺、邱士勇、董彩宏保持了多年的一致行动人关系,然而现在李砚如、屈国旺两人却被“策反”了。

在张鹏看来,两人的倒戈,可能是因为知道张成锁与其他“金主”签订了股权转让协议,觉得自己已经掌控不了局势有关,否则两人也不会找到海信。

石家庄国投站谁?

失去了第二、第三大股东的支持,张成锁将目光投向了石家庄国投。

科林电气原本就是石家庄本地的上市公司,从其官网消息来看,张成锁与石家庄政治、经济界多有交集。其与石家庄国投还曾有实际合作落地。

来源:科林电气官网

2023年9月,科林电气三季报十大股东中,石家庄国投首次现身,持股比例4.95%。近期连续增持后,持股比例则达到7.79%。

得知海信入股后,张成锁迅速与其余三名持股高管结盟,签署一致行动人协议。但即便如此,张成锁能达到的表决权比例也仅有17.31%。只有加上石家庄国投的持股,其与海信网能才有一战之力。

考虑到张成锁与石家庄国投的交集,此前外界普遍认为石家庄国投会坚定站在张成锁背后,但现在海信的说法,却让局势产生了较大不确定性。

不过,香颂资本董事沈萌认为,后续不排除双方另起协商、调整价格,避免两败俱伤。假如增持的成本最终接近甚至超过谈判,那么双方也更容易寻找到彼此妥协的价格交点。

剑指3000亿,

海信要打新能源牌?

海信在消费者心中,印象最深刻的产品莫过于电视。2022年卡塔尔世界杯,场边广告围栏上,海信打出的“世界第二 中国第一”的广告语曾引发广泛关注。

但无论国内还是国外,电视已经越来越难激发消费热情。奥维云网数据显示,2023年中国彩电市场零售量同比下降13.6%,零售额同比下降2.3%,市场规模已连续4年下滑;另据洛图科技数据,2023年,全球电视市场品牌整机出货量达2.01亿台,同比下降1.6%,创下近十年来的新低。

在此背景下,拓宽第二增长曲线之于海信的重要性正与日俱增。特别是海信2019年曾喊出“2025年营收达到3000亿”豪言,而至2023年,集团营收刚刚迈过2000亿元大关的情况下,想要实现目标,海信就更需要为业务寻找增量。

2022年以来,海信已经两易董事长,周厚健退休后,先是由林澜接替,2023年又换为贾少谦。可见抗在新掌舵者肩上的重担。

从历史来看,海信很习惯借助收购的方式,拓宽公司的资本版图。目前,海信集团旗下上市公司囊括海信视像(600060.SH)、海信家电(000921.SZ)、乾照光电(300102.SZ)、三电控股(东京交易所上市),还有一家信芯微正处于IPO阶段。4家已上市公司除海信视像外,都有海信收购的痕迹。

其中,海信家电源于集团2006年收购的家电企业ST科龙,海信后来将家电业务装入该公司;2021年-2023年,海信又先后收购了日本汽车热管理龙头三电控股、以及上游LED芯片厂商乾照光电。

目前,海信集团业务已覆盖电视、冰箱、空调、厨卫、智慧交通、智慧医疗、地产等多领域。

而深耕输配电设备二十余年的科林电气,目前落地的分布式光伏、储能电站、充电站等EPC(工程总包)项目,恰好与新型电网、新能源产业相关,是海信近几年的发力重点。

来源:罐头图库

史文伯表示,海信在新能源领域布局已久,是国电投、中电装备、中车等的Top10客户;自研的功率器件、功率模块广泛用于变频、储能、充电等行业。公司在技术优势、研发平台、营销网络、供应链平台等方面可以全方位对科林电气进行加持和提升。

在此背景下,海信增持的举动就更好理解。

股东内斗,难有真正赢家

目前,围绕科林电气控股权展开的争夺战还没有停火的迹象。看起来,海信似乎是占据了主动权,毕竟手握最多表决权,而张成锁还要看石家庄国投的脸色。

但实际上,在A股类似的故事曾发生过很多次。根据历史经验,如果陷入长期斗争,即使有一方最终掌权,另一方出局,也很难说谁就是真正的赢家。

此前,皖通科技(002331.SZ)就曾因股权纷争,经历漫长的“宫斗”。争夺上市公司控制权的两方互相指责、罢免,甚至在股东大会上演“全武行”,一度斗到双方都萌生退意。

同期,被各路资本视为“香饽饽”的皖通科技在14个月内4易董事长,公司经营极不稳定,股价也一路下滑,面临不小的业绩压力。

新潮能源(600777.SH)也是类似。2019年,公司爆发“双头董事会”控制权之争,时至今日尽管董事会已经基本稳定,但新旧管理层仍在暗自较劲。在此期间,公司股价常年震荡,一度跌至历史新低。

中国企业资本联盟副理事长柏文喜表示,公司治理层面的派系斗争,对于维护公司治理稳定、战略实施都十分不利,同时也会波及企业运营层面乃至管理层的稳定。

整体来看,股权争夺战多发生在股权分散、资质较为优异的上市公司身上。虽然能让股价在短时间内飙升,也能让公司治理结构以公开透明的形式展现在市场面前,但也容易消耗员工的精力与企业的资源,甚至影响企业的前景和声誉。资本市场中,被“内耗”拖垮的企业不在少数,如果结局是两败俱伤,中小股东的利益也得不到应有的保护。