巨星农牧定增逆势激进扩张?或踩线再融资新规 唐光跃曲线借壳“得逞”

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:生猪行业短期盈利或仍然承压,巨星农牧却要定增募资,究竟是逆势扩张还是定增“补血”?值得注意的是,公司存在募投资金未使用完毕情形,巨星农牧是否“踩线”再融资新规?

近日,巨星农牧拟通过定增募资扩张及补流。

12月22日晚,巨星农牧发布公告,公司拟向特定对象发行股票募集资金总额不超过17.5亿元,用于生猪养殖产能建设类项目、养殖技术研发类项目、数字智能化建设项目、补充流动资金。其中,公司控股股东巨星集团拟以现金方式认购本次向特定对象发行股票,认购股票数量不低于本次实际发行数量的5%。

逆势激进扩张?

2021年、2022年,巨星农牧生猪出栏量分别为87.1万头和153.01万头,同比分别增长308.9%和75.7%。根据巨星农牧规划,2023-2024年生猪计划出栏量分别为300万头、500万头,并计划在未来3到4年实现年出栏1000万头的中长期目标。

此次定增募集资金中11.67亿用于生猪养殖产能建设(其余为智能化项目以及项目流动资金),全部建成后可新增存栏种猪共计4万头,可新增生猪出栏共计115万头。根据中信证券卖方研报推测,公司目前拥有近12万头能繁母猪存栏,2024年随着租赁场及德昌项目陆续投产,预计将能够支撑公司2024/2025年400万头/700-800万头出栏目标。

2021年生猪市场逐渐供过于求,引发生猪市场价格深度调整。

事实上,目前行业盈利仍然承压。

根据2009年发布的《防止生猪价格过度下跌调控预案(暂行)》和2012年发布的《缓解生猪市场价格周期性波动调控预案》,我国生猪生产达到盈亏平衡点的猪粮比价约为6:1。2015年发改委、财政部、农业部、商务部联合对外发布重新修订的《缓解生猪市场价格周期性波动调控预案》(国家发展改革委2015年第24号公告),全国平均生猪生产盈亏平衡点对应的猪粮比合理区间为5.5:1-5.8:1。目前,猪粮比在5.4左右,行业盈利或仍然在承压。

目前,生猪价格在14.82元/千克,这或击穿巨星农牧盈亏平衡线。

根据公开数据统计显示,大部分头部猪企的规模化养殖完全成本控制在15-18元/公斤左右,最低或达14.5元/公斤左右。因同行业上市公司中新希望、温氏股份等均存在购买仔猪、种猪的情形,养殖成本会相对较高。根据神农集团(605296.SH) 招股说明书、 牧原股份(002714.SZ)募集说明书, 神农集团、牧原股份与公司类似存在大比重自繁自养仔猪、种猪(而不是外购)的情形,肥猪完全养殖成本与巨星农牧较为接近。巨星农牧的肥猪养殖成本平均为 16.11 元/公斤。

需要指出的是,公司今年出现亏损,业绩压力较大。2023年三季度报告,公司前三季度实现营业收入30.06亿元,同比增长19.47%。归属于上市公司股东净亏损3.43亿元。归属于上市公司股东的扣除非经常性损益净亏损2.94亿元。

生猪供需格局看,由于需求相对稳定,而对生猪行业的周期重要变量取决于供给端。一般而言,能繁母猪代表产能,生猪存栏量代表库存,往往产能决定了供给。自去年10月的猪价高位至今,产能“去化”较缓慢。数据显示,能繁母猪存栏量从去年巅峰的4390万头,下降到今年9月的4240万头,同比降幅仅为2.8%。

来源:农业部官方网站

令人疑惑的是,在行业产能仍在“去化”过程,巨星农牧逆势扩张,相关募集资金必要性是否存疑?

募资不符合再融资新规?

今年11月8日,沪深交易所发布“优化再融资监管安排”的五项具体举措,包括:

一是严格限制破发、破净情形上市公司再融资。要求上市公司再融资预案董事会召开前20个交易日、启动发行前20个交易日内的任一日,不得存在破发或破净情形。

二是从严把控连续亏损企业融资间隔期,上市公司最近两个会计年度归属于母公司净利润(扣除非经常性损益前后孰低)连续亏损的,本次再融资预案董事会决议日距离前次募集资金到位日不得低于十八个月。

三是上市公司存在财务性投资比例较高情形的,须相应调减本次再融资募集资金金额。

四是从严把关前募资金使用,上市公司再融资预案董事会召开时,前次募集资金应当基本使用完毕。同时,上市公司需充分披露前募项目存在延期、变更、取消的原因及合理性,前募项目效益低于预期效益的原因,募投项目实施后是否有利于提升公司资产质量、营运能力、盈利能力等相关情况。

五是严格把关再融资募集资金主要投向主业的相关要求,上市公司再融资募集资金项目须与现有主业紧密相关,实施后与原有业务须具有明显的协同性。督促上市公司更加突出主业,聚焦提升主业质量,防止盲目跨界投资、多元化投资。

综上可以看出,未来破发、破净企业,连续2年亏损企业,财务性投资比例较高、前次募集资金未使用完毕等“不差钱”企业,热衷跨界投资、多元化投资的企业的再融资行为将受限。

巨星农牧存在募投资金未使用完毕情形。在向不特定对象发行可转换公司债券募集资金中,巨星农牧募集资金尚未使用余额2.32亿元,占前次募集资金净额的比例为 23.51%。

来源:wind

类借壳计划完美实现?

8月7日,巨星农牧控股股东和邦集团与巨星集团签署了《股权转让协议》,约定和邦集团将其持有的2600万股公司股份以27.67元/股的价格转让给巨星集团,股份转让价款合计7.19亿元。最终,公司实控人变为唐光跃。

值得注意的是,早在三年前,唐光跃就曾计划成为上市公司实控人,但因监管问询,相关方采取了较为“曲折”的重组方案。

追溯到2019年9月24日,振静股份(后改巨星农牧)披露了一则重磅信息,宣布公司拟以发行股份及支付现金相结合的方式购买41名交易对方持有的巨星农牧100%股份,本次交易将构成借壳上市,交易完成后,上市公司控股股东将变更为四川巨星企业集团有限公司、实际控制人将变更为唐光跃。

根据巨星农牧2018年未经审计的财务数据初步测算,2018年标的公司营业收入为11.17亿元,占上市公司2018年营业收入6.19亿元的比例为180.53%,超过100%。根据《重组管理办法》第十三条的规定,本次交易预计构成借壳上市标准。

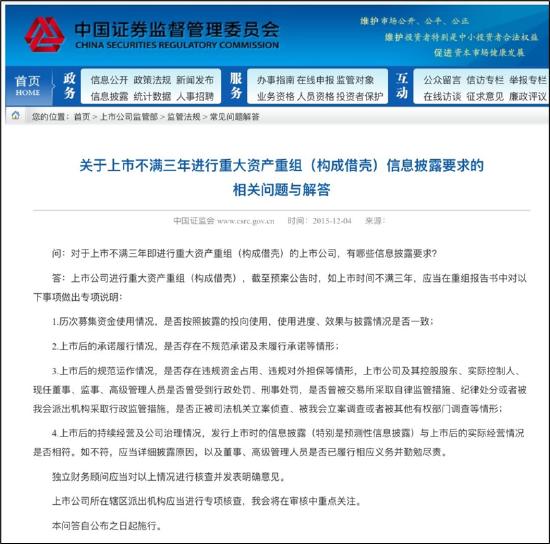

值得注意的是,振静股份(后改巨星农牧)上市时间为2017年12月18日,距离借壳上市公告时间不到两年。对于上市后不满三年即进行重大资产重组的项目,监管口当时趋严。2015年年底,证监会发布《关于上市不满三年进行重大资产重组(构成借壳)信息披露要求的相关问题与解答》,要求在重组报告书中对四大事项作出专项说明。

来源:证监会官网

需要指出的是,借壳上市审核周期也较长。根据《重组管理办法》第十三条的规定,本次交易预计构成重组上市,需提交并购重组委审核并经中国证监会核准后方可实施。

因此,无论是从借壳上市标准还是上市不满三年便重组的监管趋严,唐光跃要将相关资产装进上市公司似乎难度较大。振静股份(后改巨星农牧)重组预案公布之后,即收到上交所问询函,15大问题直指公司上市尚不满两年就“卖壳”的异常状况进行灵魂拷问。

随后,公司便变更方案,放弃上市公司控制权。2019年9月26日,振静股份(后改巨星农牧)称,公司拟修订重组预案,修订后不构成重组上市,不会导致公司控股股东和实际控制人变更。最终,振静股份(后改巨星农牧)重组获得有条件通过。值得一提的是,重组后,第一大股东与第二大股东持股比例较为接近。这种类借款上市成功,得益于重组方案修订,一是放弃控制权规避借款认定标准;二是通过不放弃控制权等承诺进一步给监管“定心丸”成功

振静股份本次重组的有条件过会,在第一大股东和第二大股东持股比例非常接近的情况下,辅之以不放弃控制权的承诺、估值调整及取消募集配套资金的类借壳方案还是获得了监管机构的认可。

如今,三年期满后,巨星农牧实控人最终还是变为唐光跃,这背后有没有存抽屉协议嫌疑呢?