患大单品依赖症?西藏药业如此解释

凭借重要单品注射用重组人脑利钠肽(商品名:新活素)销量增长,西藏药业(600211)2023年营收、净利实现双增,其中净利更是实现翻倍,创造了近十年来的最好业绩。不过值得注意的是,西藏药业亮丽的业绩主要靠新活素这一单品支撑,除新活素以及销售占比较低的诺迪康两款产品外,其他主要产品销售收入均出现下降。新活素同时也促使公司市场费用增加,导致西藏药业2023年销售费用增长超两成,而药品推广服务主要由公司控股股东及一致行动人提供。公司主要营收依赖新活素是否存在风险?上述关联交易是否合理?3月27日,西藏药业相关负责人就上述问题接受了北京商报记者采访。

新活素贡献逾九成营收

2023年,新活素为西藏药业贡献了逾九成营收。西藏药业2023年年报显示,2023年,西藏药业实现的营业收入约为31.34亿元,同比增长22.69%;对应实现的归属净利润约为8.01亿元,同比增长116.56%;对应实现的扣非后净利润约为7.85亿元,同比增长112.49%。

新活素是促进公司业绩增长的“功臣”,2023年,新活素销量为777.61万支,销售收入约28.16亿元,占年度销售收入的90.04%,较上年同期增长25.13%。西藏药业表示,伴随新活素在公司整体产品结构中占比的提升,新活素对公司整体业绩的驱动力不断增强。

作为治疗急性心衰的基因工程药物,新活素能快速改善心衰患者的心衰症状和体征,提高患者的生存质量,并降低患者的心衰住院治疗费用和缩短住院时间。西藏药业表示,新活素系国内独家产品,填补了国内治疗急性心衰的基因工程药物的空白。

2023年12月13日,国家医保局、人力资源社会保障部发布《国家基本医疗保险、工伤保险和生育保险药品目录》,新活素续约成功,被纳入上述目录乙类范围。

在业内人士看来,国内依靠单一产品的药企中经营稳健的也不少,不过,从长期可持续发展来说,企业有必要研发创新多元化的产品。

海南博鳌医疗科技有限公司总经理邓之东在接受北京商报记者采访时表示,高度依赖单一产品或服务的销售业绩,使公司更容易受到技术革新、市场变化、竞争挑战的影响,并在该产品或服务降价时遭受损失,业务风险和市场风险比较高。如果该产品出现质量问题、安全事故或法律问题,企业可能会面临较大的损失。此外,邓之东表示,单一产品依赖也不利于市场竞争,竞争对手可以通过价格战、品牌宣传、产品创新等手段来挑战企业的地位,这对企业的长期发展不利。多元化业务线可以帮助公司分散风险并提高稳健性。

值得一提的是,2021年,西藏药业全资子公司成都诺迪康生物制药有限公司启动了对新活素生产线的扩建工作。预计该扩建工程正式投产后,年产能将达到1500万支。该扩建生产线主体建设、设备调试、验证和试生产已完成,目前处于药政报批、检查、审评阶段。

推广服务由关联方提供

随着新活素推广费用的增加,西藏药业销售费用也出现明显增加。

西藏药业2023年年报显示,公司2023年销售费用为17.57亿元,同比增长24.73%。针对销售收入增长的原因,西藏药业在年报中表示,主要原因系报告期内公司新活素产品销售收入增加,对应市场推广费增加影响所致。

细看西藏药业销售费用构成,市场费用占比超过98%。具体来看,市场费用的本期发生额为17.38亿元,占销售费用的比重为98.87%,此外,职工薪酬、广告及宣传费分别占比0.59%、0.13%。

如此高比例的市场费用,主要是由于西藏药业将新活素等产品委托公司控股股东及其一致行动人推广。截至2023年末,西藏康哲企业管理有限公司及其一致行动人合计持有公司38.1%的股份;上述公司为康哲药业下属控股公司。

实际上,西藏药业关于新活素的推广服务,早在康哲药业与公司没有关联关系之时就开始了。据西藏药业介绍,新活素于2005年上市销售,由于公司缺乏专业化的团队及推广经验,新活素的销售未见起色。经多方考察比较,公司于2008年与康哲药业签署了《新活素独家代理总经销协议》《推广服务协议》,协议约定新活素的推广服务费率为含税销售额的61%。

2014年2月,康哲药业合计持有西藏药业股份比例合计达到5%,成为公司关联方,双方商议确定推广费率从之前的61%降低到56%。时间来到2014年11月,康哲药业通过协议受让股份的方式成为西藏药业的控股股东之一,但新活素相关经销、推广协议的条款并未因控股股东的变化而发生变化。西藏药业相关负责人告诉北京商报记者,经过多次调整,新活素的推广费已逐步下调为目前的53%+0.5%奖励基金。

艾文智略首席投资官曹辙表示,药企将推广服务委托给关联方,要警惕其中存在的利益输送、成本相对较高等风险。邓之东也表示,委托关联方进行推广活动时,药企要加强对推广活动的监管,确保推广行为的合理性。

独家回应:将拓展产品线

新活素销售收入占比提高的同时,西藏药业主要产品依姆多等销售收入出现下滑。在接受北京商报记者采访时,公司相关负责人回应称,将通过自主研发、联合研发或收购成品等方式拓展产品线。

资料显示,西藏药业主要生产、销售胶囊剂、生物制剂、颗粒剂、涂膜剂等;公司主要产品涉及心脑血管、肝胆、扭挫伤及风湿、类风湿、感冒等领域,代表品种有新活素、依姆多、诺迪康、十味蒂达胶囊、雪山金罗汉止痛涂膜剂、小儿双清颗粒等。

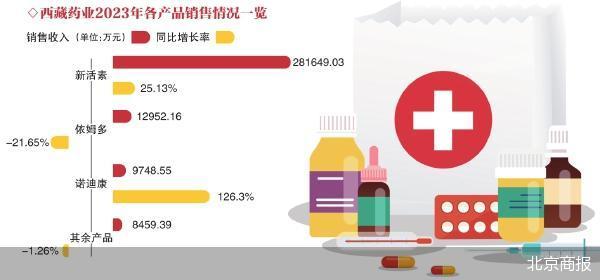

具体来看,除了新活素之外,2023年,诺迪康也是西藏药业销售收入增长的单品,本期销售收入9748.55万元,同比增长126.3%。

此外,西藏药业其他产品销售收入出现下降,依姆多本期销售收入12952.16万元,同比下降21.65%;其余产品本期销售收入8459.39万元,同比下降1.26%。

针对依姆多销售收入下降,西藏药业相关负责人在接受北京商报记者采访时解释称,依姆多由于原料药不足、集采未中标、生产转换计划调整等原因,导致销量下降。公司根据实际情况判断,在2018年、2021年、2023年进行了减值,上述减值后,截至2023年12月31日,依姆多资产账面价值2300万美元,剩余摊销年限12+年。

此外,公司相关负责人表示,雪山金罗汉、十味蒂达、小儿双清等优秀的中药品种,由于逐年的原材料成本上涨,导致毛利率较低,公司正在重新调整产品定位和市场策略,希望通过近两年的努力完成体系调整的布局,预计未来有较好的改变。

“未来,公司一方面会进一步加强对现有品种的销售力度;另一方面,按照公司的战略规划,聚焦主营业务,通过自主研发、联合研发或收购成品等方式拓展产品线,增加公司抗风险能力,促进经营业绩增长。”当问及公司产品结构方面的问题,西藏药业相关负责人如是回应。

北京商报记者 丁宁