业绩逆势增长,易方达提前布局成功控盘!华峰铝业:盈利领先同行,但现金流难解债务困境

来源:市值风云

股价大起大落,除了业绩,或许还与机构大笔进出有关。

华峰铝业(601702.SH)2023年三季报显示:

营业收入66.94亿元同比增长5.8%,扣非净利润6.53亿元,同比增长28.5%;前三季度扣非净利润已超过2022全年。

值得注意的是,今年第三季度单季营业收入、扣非净利润均保持两位数增速,分别为13.5%、19.6%。投资机构提前布局,股东户数连续两个季度大幅减少。

股东户数大幅减少,易方达基金已控盘

2023年三季度末,华峰铝业前十大股东持股比例在77%左右,二级市场实际流通股本比例不到1/4,对应的流通股票数量约2.3亿股,对应市值40亿元左右。

华峰铝业股东户数为21020户,创该公司上市以来户数最少记录,较二季度末减少近1万户,降幅接近1/3,户均持股数上升至47504股,对应持仓市值72.7万元,处于较高水平。

毫无疑问,有投资机构在持续收集该公司筹码。

(市值风云APP制表)

股东户数大幅减少,公募基金持仓较二季度末有所减少。但是,易方达基金持续加仓华峰铝业,2023年三季度末,该基金持股合计达4485万股,环比二季度增加468万股,增幅11%。

易方达旗下的基金经理杨宗昌管理的其中三只基金,合计持有华峰铝业3906万股,该公司另外一位基金经理李中阳管理的两只基金持有579万股。

上文提到华峰铝业实际流通股本不到2.3亿股,而易方达基金持股数接近4500万股,占实际流通股本的20%;显然,易方达基金已实际控盘华峰铝业。

(市值风云APP制表)

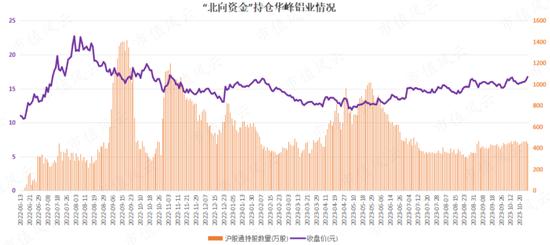

“北向资金”在6月持仓华峰铝业股票下降明显,从最高的1000万股降至450万股,目前持仓规模维持在440万股上下。

(市值风云APP制表)

华峰铝业目前融资融券规模较小,最近30个交易日的日均融资买入额仅仅250万元左右。值得注意的是,10月27日、30日融资买入额明显增加。

(市值风云APP制表)

接下来分析华峰铝业的基本情况。

主营业务分析:挣铝制品加工费

华峰铝业成立于2008年7月,并于2020年9月上市,控股股东为华峰集团有限公司(以下简称“华峰集团”),实控人为尤小平及其一致行动人,合计持有上市公司72.16%股权。

自成立以来,该公司从事铝板带箔研发、生产及销售,本质上是铝制品加工,挣的是加工费;产品广泛应用于汽车热交换领域、民用及商用空调领域和新能源汽车电池领域;目前,在重庆和上海有生产基地,具备35万吨/年的铝加工产能规模,2022年产量达33.64万吨,产能利用率达96%。

2022年5月,该公司再次决定在重庆投资建设年产15万吨新能源汽车用高端铝板带箔项目,总投资额预计19.80亿元。

看似很普通的铝板却有着一定的技术含量,因为该公司产品厚度普遍在0.2毫米到2毫米之间。

客户包括日本电装株式会社(DENSO)、德国汽车零部件供应商MAHLEGroup(马勒集团)、韩国汽车空调生产厂商HanonSystemsCorp.(汉拿集团)以及长城汽车、比亚迪等国内整车厂。此外,华峰铝业用于制造汽车散热器的产品还在奔驰、宝马、奥迪、特斯拉等汽车上应用。

华峰铝业在2020年IPO募资合计9.2亿元,全部用于“年产20万吨铝板带箔项目”,该项目于2020年7月已建成,所募集资金中5.7亿元置换已预先投入的资金。

本质上,华峰铝业用一个即将投产的项目来进行IPO募资。

(一)业务简析:新能源汽车用材料占比达4成

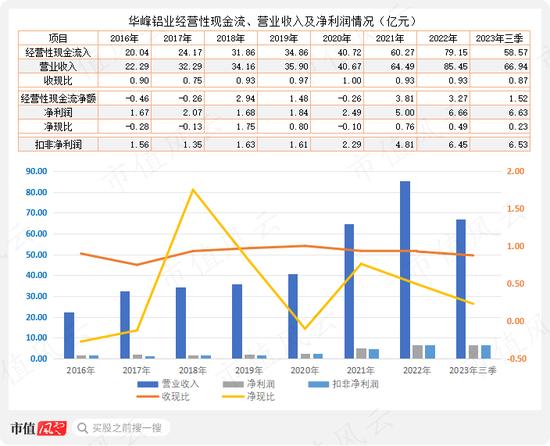

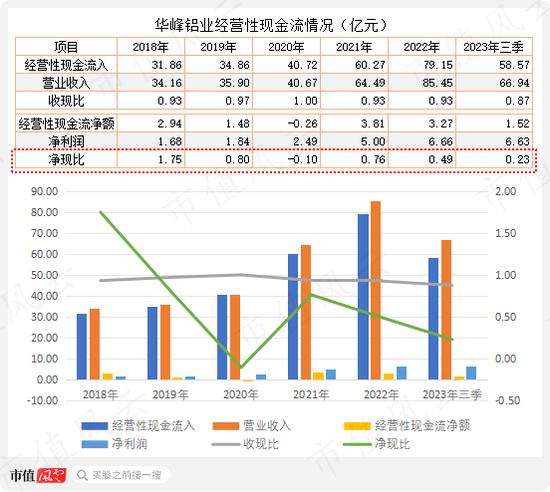

凭借持续研发投入,使得该公司产品保持一定市场竞争力,营收规模逐年增长,从2016年的20亿元增长到2022年的79亿元,年均复合增长率达25.7%;同期净利润、扣非净利润年均复合增长率分别为26%、26.7%。

美中不足的是,该公司净现比较差,2020年为负值,2021年、2022年均低于1.0,说明有相当规模的利润没流回到上市公司口袋。

(市值风云APP制表)

目前,该公司已建成全面覆盖新能源汽车三电领域(电池、电控、电机)散热部件的材料,开发包括电池壳(方形/矩形/条形)、电池箔、软包电池铝塑膜料、水冷板坯料、CHILLER、IGBTCooler材料等多类新能源汽车用前沿材料。其中,条形电池壳为该公司优势产品,订单量持续上升。

电池铝带材、复合/非复合水冷板铝材两大产品,已进入多家新能源汽车零部件供应商体系,新能源业务占比快速上升;预计2023年全年,新能源产品业务收入已上升至内贸业务收入的40%。

作为纯正新能源汽车材零部件料概念股,华峰铝业股价在2022年5月至8月大涨超220%。

华峰铝业与大部分金属制品加工企业一样,采用“铝锭价格+加工费”的销售定价模式。

铝锭和外购半成品占原材料成本的80%以上,从采购到加工制成品、再到发货、结算间隔较长一段时间。而这期间铝锭加工大幅波动则将直接影响华峰铝业的毛利,假若铝锭加工持续上涨,则毛利将提高,反之,毛利则下降。

2022年3月至7月,国内金属铝期货价格单边下跌,区间跌幅超过25%,由此,导致该公司2022年上半年毛利率降至14.3%,较2021年上半年下降近5个百分点。

此外,国内外交易平台铝锭价格差异也会对该公司毛利产生影响,国外铝锭价格若高于国内现货市场或期货市场的价格,则毛利将提高,反之,则毛利下降。

华峰铝业外贸业务收入约占营业收入的30%,2022年达27亿元,占总营收的32%,由于人民币汇率贬值,全年产生5581万元汇兑收益。

(二)收入构成:复合料产品增长最快

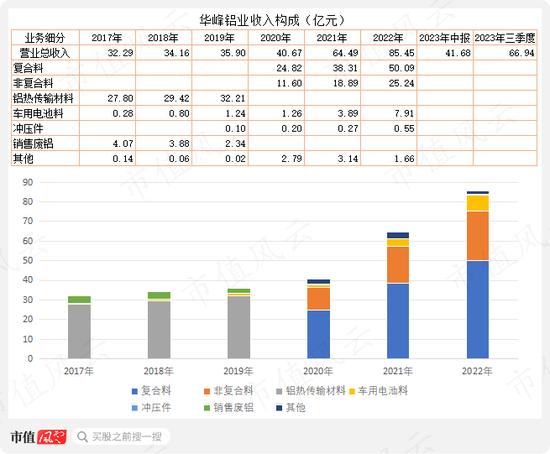

自2020年上市以来,华峰铝业把业务划分为复合料、非复合料、车用电池料以及其他业务等。

非复合料是指铝热传输非复合材料,由单种铝合金通过轧制工艺制作的铝板带箔;

复合料是指铝热传输复合材料,利用轧制复合工艺使芯材和其他一种或一种以上物理、化学性能不同的牌号的铝合金在接触面上形成冶金结合的新型铝合金材料,具有强度高、热膨胀系数低、质量轻、密度小、可塑性好等特点,制造工艺较复杂,生产成本高于非复合料,毛利率也高于后者。

电池料是用于新能源汽车上制造新能源电池各个部件的铝合金产品,主要是正极箔料、铝塑膜料等等。

2022年,华峰铝业非复合材料营业收入25.2亿元,是复合材料收入的一半;当期,电池料增长最快接近8亿元,同比增长超过100%。

(市值风云APP制表)

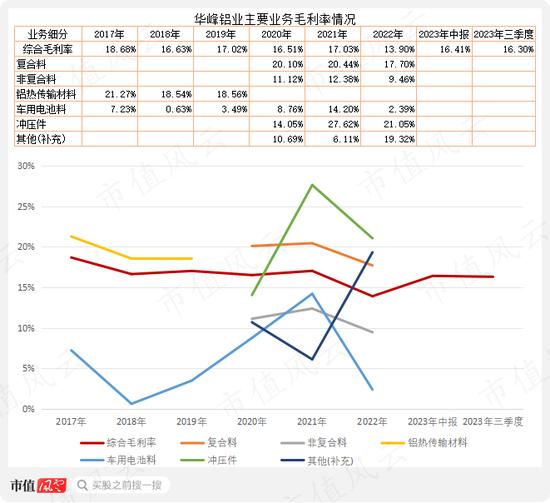

2017年至2021年,华峰铝业综合毛利率在17%上下,但2022年毛利率是13.9%,较此前年度下降3个百分点;今年上半年毛利率为16.4%,已恢复到期历史均值水平。

2022年,复合料的毛利率接近18%,非复合料毛利率只有9.5%,仅相当于前者的一半,车用电池料毛利率更低,仅仅是2.4%。

(市值风云APP制表)

同行业比较:成长能力与盈利能力优于同行,但运营能力较差

铝箔是一种由铝板或铝带制成的薄片材料,因其轻便、耐腐蚀、易加工等特性,广泛应用于包装、电子、电力、锂电池、建筑材料、家电、航空航天等多个领域。

2022年,中国新能源汽车持续爆发式增长,中国新能源汽车全年销量超680万辆,市场占有率提升至25.6%,拉动全产业链持续增长。

2023年前三季度,我国汽车产销分别完成2107.5万辆和2106.9万辆,同比分别增长7.3%和8.2%,继续高于全球汽车产业产销增速;其中,新能源汽车产销分别完成631.3万辆和627.8万辆,同比分别增长33.7%和37.5%。

今年前三季度,我国汽车出口338.8万辆,超过2022年全年311.1万辆出口量;我国新能源车市场占有率提升至29.8%。

随着我国新能源汽车产业快速发展,以及建筑、家电、电子等行业的复苏回暖,铝板带箔产业也跟随较快发展。

根据中国有色金属加工工业协会数据,2022年我国铝板带箔材产量1882万吨,其中铝板带材1380万吨,较2021年增长3.4%,铝箔材502万吨,较2021年增幅达10.3%。

(市值风云APP制表)

截止2023年6月末,中国铝板带箔企业总产能2951万吨,其中,铝板卷年产能2303万吨,铝箔年产能648万吨。

根据Mysteel统计,截止2023年3月末,中国铝板带、电池箔的在建拟建产能高达551万吨,其中,铝板带416万吨、电池箔135万吨。若全部投产,国内现有的铝板带箔的市场竞争格局将再次发生变化。

截止2023年6月末,中国现有铝板带箔企业约270家,铝箔企业约70家,年产能超过10万吨的铝板带箔企业有54家,超过30万吨的企业有13家。

目前,国内从事铝板带箔生产的企业较多,A股超过30家企业涉及铝板带箔业务。其中,规模较大的有明泰铝业(601677.SH)、鼎胜新材(603876.SH)、神火股份(000933.SZ)、常铝股份(002160.SZ)、银邦股份(300337.SZ)、东阳光(600673.SH)、华峰铝业。

(根据市场公开信息整理)

华峰铝业现有产能35万吨,处于行业中等偏上水平,低于明泰铝业、鼎胜新材、中孚实业,但高于常铝股份、银邦股份等多家公司。

选取明泰铝业、鼎胜新材、常铝股份、银邦股份等四家以铝板带箔业务为核心的企业与华峰铝业进行对比分析。

(一)成长性比较:华峰铝业扣非净利润年均复合增长率37%

2023年前三季业绩增速比较,银邦股份、华峰铝业的营业收入保持增长,另外3家公司营收增速有所下降;扣非净利润同比增长的也是银邦股份和华峰铝业。

(市值风云APP制表)

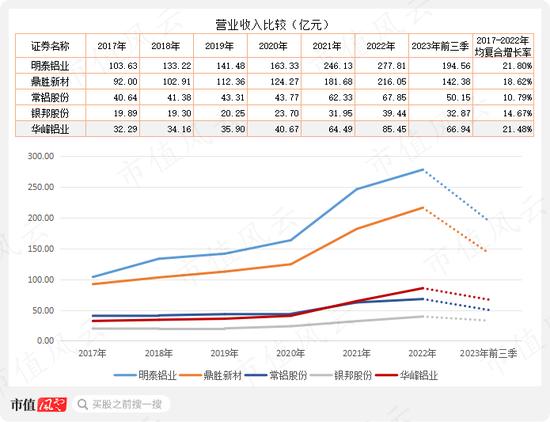

从营收绝对值看,明泰铝业、鼎胜新材很强,两家公司在2017年营收规模均在百亿上下,随后的5年增长了2-3倍;

从增速看,明泰铝业与华峰铝业在2017至2022年均复合增长率最高,分别为21.8%、21.5%,并且均是每年都在增长;其次是鼎胜新材,为18.6%,营业收入5年翻一番;银邦股份的成长性也不错,保持每年增长;常铝股份的成长性相对较差。

(市值风云APP制表)

从扣非净利润看,6就公司分化比较大,2017年至2022年,明泰铝业、鼎胜新材、华峰铝业扣非净利润分别为50.2亿元、24.5亿元、18.2亿元,另外两家公司扣非净利润均亏损。

明泰铝业、华峰铝业两家公司保持扣非净利润逐年增长态势,年均复合增长率分别为28.6%、36.8%。

(市值风云APP制表)

值得注意的是,2017年至2022年期间,鼎胜新材营业收入是华峰铝业的2-3倍,但是,同期前者的扣非净利润一度低于后者,从这个角度看,华峰铝业的盈利能力强于鼎胜新材。

(二)盈利能力比较:华峰铝业毛利率高于同行

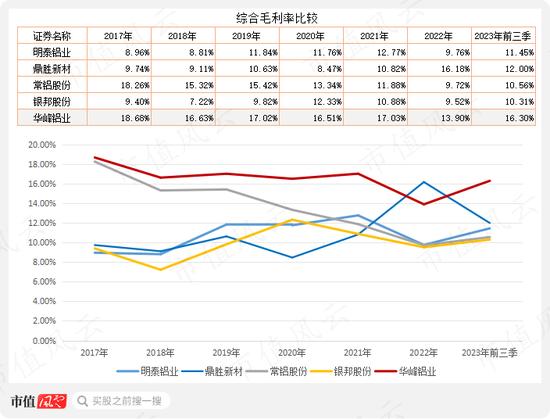

与同行相比,华峰铝业的毛利率较高,基本长期保持在17%上下。

明泰铝业、鼎胜新材、银邦股份综合毛利率在10%上下,常铝股份毛利率在2017至2019年有15%左右,但最近几年出现下降趋势,2022年降至9.7%。

今年前三季度,明泰铝业等四家公司的毛利率均在11%上下,低于华峰铝业的16.3%水平。

(市值风云APP制表)

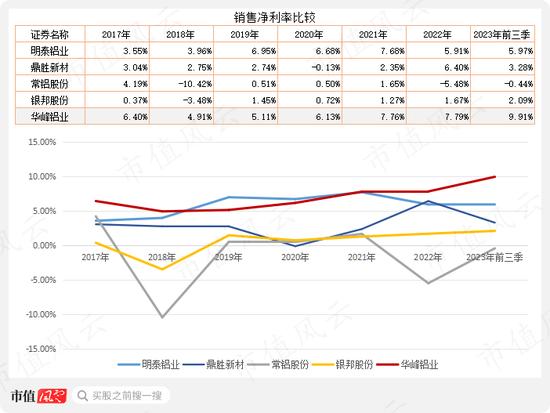

比较销售净利率,华峰铝业与明泰铝业比较接近,两家公司自2019年以来均保持在6%上下,2023年前三季华峰铝业净利率接近10%,创历史最高记录。鼎胜新材、银邦股份、常铝股份销售净利率偏低,长期在3%上下,并且变动较大。

(市值风云APP制表)

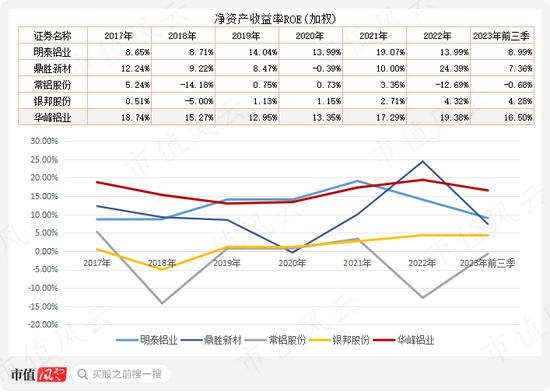

净资产收益率(加权)比较,华峰铝业与明泰铝业保持较高水平,2019年以来能保持在13%以上,并且波动较小,鼎胜新材ROE水平波动较大,常铝股份、银邦股份净资产收益率偏低。

(市值风云APP制表)

(三)运营效率比较:华峰铝业表现较差

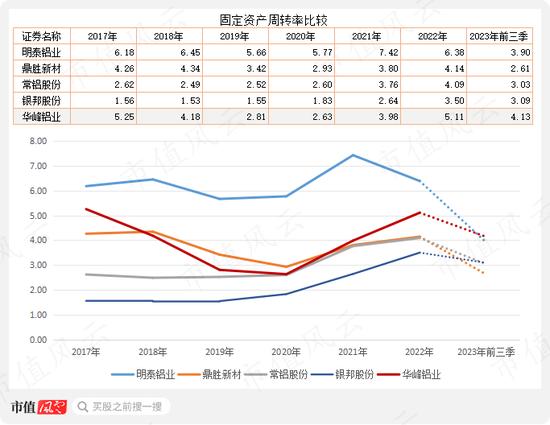

2020年以来,5家公司的固定资产周转率都出现上升态势。

其中,明泰铝业的固定资产周转率最高,达6次左右;华峰铝业与鼎胜新材、常铝股份的周转率的变动趋势基本一致,3家公司的固定资产周转率在3-4次水平。

(市值风云APP制表)

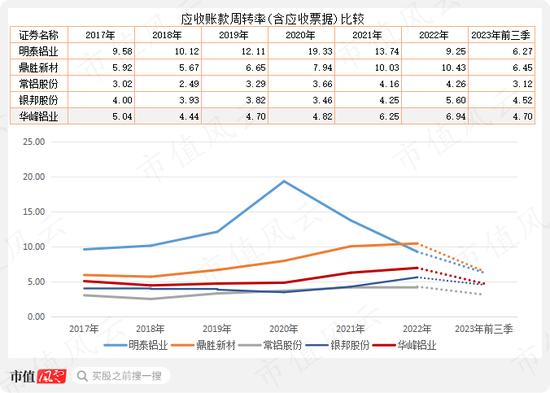

应收账款周转率(含应收票据)的比较发现,华峰铝业的周转次数明显低于明泰铝业和鼎胜新材,略高于常铝股份和银邦股份。

(市值风云APP制表)

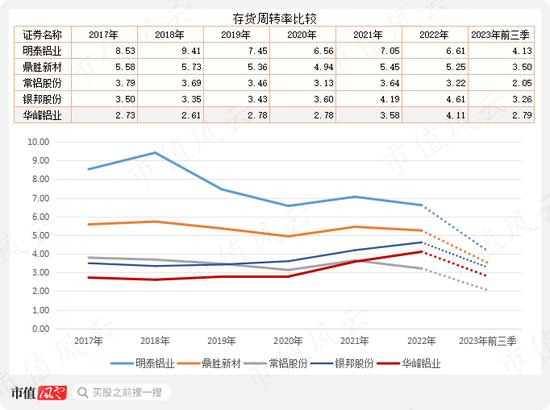

华峰铝业的存货周转率是五家公司中最低的,最近两年的周转率虽然有所上升,但2022年只有4次左右。同期,明泰铝业、鼎胜新材的存货周转率分别为6.6次、5.3次。

(市值风云APP制表)

应收账款周转率和存货周转率低,必然占用企业的资金,除了股权融资外,债权融资是企业常用的融资方式,接下来看看五家公司的资产负债率情况。

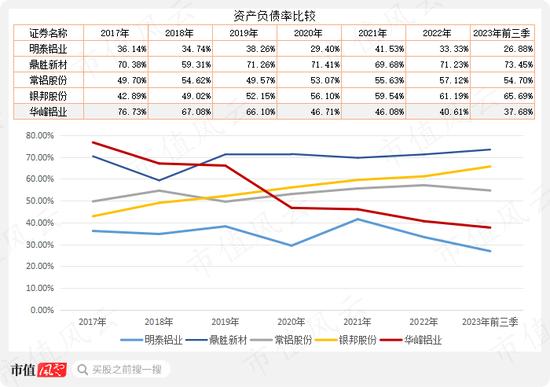

(四)资产负债率:华峰铝业低于同行

五家公司中,明泰铝业、华峰铝业的资产负债率呈现下降趋势;鼎胜新材、银邦股份则是上市趋势;常铝股份长期保持在50%上下;

(市值风云APP制表)

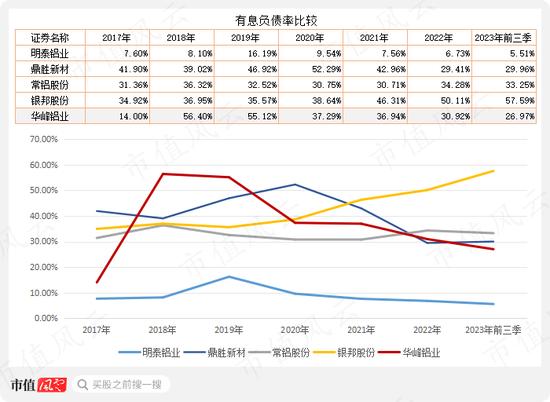

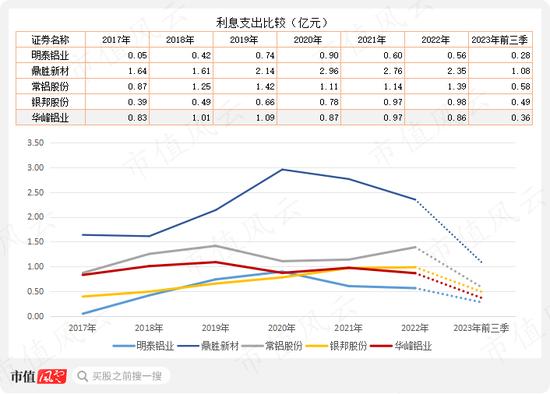

五家公司中明泰铝业有息负债率最低,2023年三季度末仅仅是5.5%;华峰铝业则2020年上市以来呈现下降趋势,今年三季度末为27%,低于鼎胜新材、常铝股份和银邦股份。

(市值风云APP制表)

有息负债率低往往意味着利息支出较少,明泰铝业是五家公司中利息支出最少的,2020年以来,华峰铝业与银邦股份的利息支出相当,但是后者利息支出呈上升趋势;鼎胜新材利息支出最高,2022年达2.35亿元,其次是常铝股份。

(市值风云APP制表)

分析资产负债率不难看出,华峰铝业自2020年上市后,资产负债率下降明显,有息负债率较2019年下降近20个百分点,使得该公司利息支出有所下降;上市融资后确实改善了该公司的资产负债情况。

与同行业四家公司对比分析发现,2017年以来华峰铝业成长性较好,盈利能力较高,资产负债率较低,由此产生利息支出规模处于中间水平;但是,其运营效率较差,应收账款周转率、存货周转率等处于中间偏下。

此外,通过对比铝箔制造领域的5家公司财务数据,业绩座次排名有了更清晰的了解。

财务简析:债务结构有待优化、经营性现金流差

结合上文分析,华峰铝业在财务数据突出问题是应收账款和存货。

(一)金融性负债率下降,但利息费用降幅不明显

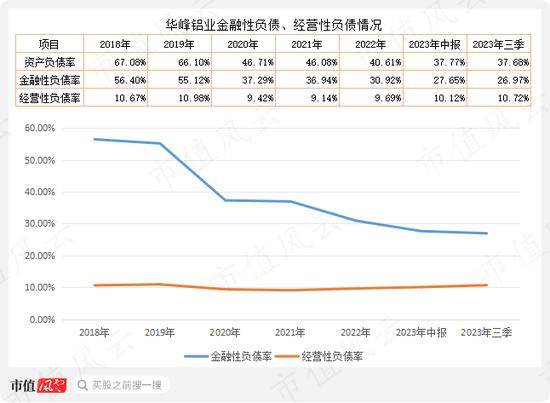

华峰铝业自2018年以来,资产负债率在明显下降,主要是需要支付利息的金融性负债下降,从2018年56.4%下降到2023年三季度末的27%,而不需要支付利息的经营性负债率始终维持在10%上下。

通常而言,能提高企业自身资金使用效率、降低融资成本的债务结构应该是金融性负债率下降,经营性负债率在上升。

从华峰铝业经营性负债的这个角度看,华峰铝业对上游供应商、对下游客户的议价能力较弱。

(市值风云APP制表)

虽然资产负债率和有息负债率都明显下降,但是,华峰铝业的债务结构没有发生明显变化,所面临的问题之一仍然是偿债压力。

截止2023年二季度末,短期借款与一年内到期的非流动负债合计14.87亿元,而上市公司的货币资金账面价值为6.54亿元,不到流动负债的一半。这意味着,上市公司需要继续“借新还旧”。

众所周知,短期借款的利息成本要高于长期借款,更远远高于可转债。

(市值风云APP制表)

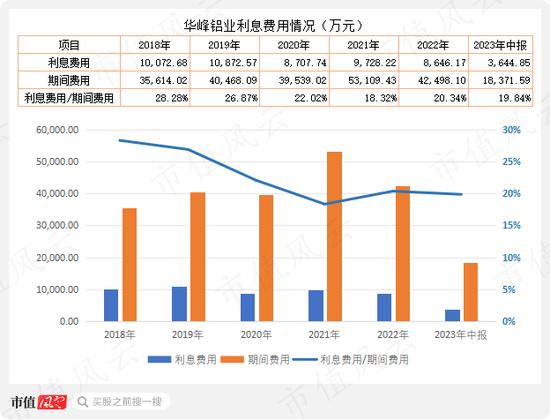

2018年以来,该公司在财务年度里取得的借款和债务偿还的规模均在20亿元上下,巨额且频繁的短期借款导致该公司有息负债率虽然明显下降,但是支付的利息绝对值并没有明显下降。

2018年至2022年,华峰铝业金融性负债率下降了近一半。但是,利息费用金额和比例下降非常小,利息费用占期间费用的比值虽有所下降,但下降幅度不大,最近两年均保持在20%上下。

(市值风云APP制表)

(二)经营性负债远低于经营性资产

通常:

经营性负债与经营性资产的比值在1.0,说明企业占用客户和供应商的资金与在经营上其被占用的资金相当,企业的不需要额外融资应对经营上的资金需求;

若该比值大于1,则说明企业在经营上占用的资金高于其被占用的资金,处于供应链上的强势地位;

若该比值小于1,则说明企业在经营上被占用的资金较多,需要额外融资满足生产经营。

不巧的是,华峰铝业属于后者,经营性负债与经营性资产的比值非常小,长期维持在0.11左右,说明,该公司有大量资金被客户所占用(给供应商的预付款规模很小)。

2023年三季度末,经营性资产余额高达47.38亿元,而同期经营性负债为5.84亿元,后者仅仅相当于前者的1/8,华峰铝业在经营上被占用资金差值超过41亿元。

(市值风云APP制表)

01 应收票据及应收账款快速增长

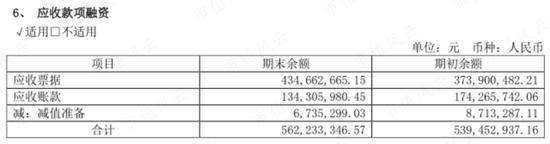

依据上市公司披露的数据,2018年末应收票据及应收账款、预收款项融资合计7.84亿元,到2022年末增至18.83亿元,期间年均复合增长率24.5%,与期间营业收入25.8%的增速相当。

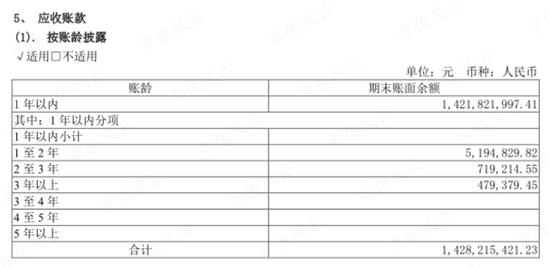

2023年中报数据,应收账款余额14.28亿元。其中,1年内的为14.22亿元,占比99.6%,账龄超过2年的应收账款余额很少。目前看,不存在大额坏账的情况。

此外,应收款项融资主要是应收票据融资,2023年中报数据,应收票据4.35亿元占比77%。

02 存货分类情况

存货对企业的影响主要有两方面,其一,需要对存货计提一定的资产减值准备,进而影响企业利润;其二,规模较大的存货必然占用企业大量资金,加大企业的资金压力。

2023年中报,华峰铝业存货账面余额19.13亿元,对应计提了2713万元。

存货分类中库存商品和发出商品合计7.5亿元,约占存货期末账面余额的40%,这是被客户占用的资金,所计提的存货跌价准备较多。

(市值风云APP制表)

需要指出的是,存货中的库存商品与发出商品的规模较高,但是,该公司的合同负债(来自客户的预付款)规模却非常小。

华峰铝业的该比值长期维持在3%左右,远低于同行业水平,从这个角度看,该公司对下游客户的议价能力很弱。

(市值风云APP制表)

由于应收账款和存货规模很多,大量资金被客户占用,导致经营性现金流净额较差,2019年以来净现比均低于0.8,甚至是负值。

(市值风云APP制表)

最近几年华峰铝业的保持较快增长,目前产能利用率接近极限,短期看业绩增长主要来自产品结构的优化和毛利率的提升。

财务指标除运营能力外,其他基本上优于同行多数公司。但是,应收账款和存货的快速攀升的问题导致经营性现金流较差,进而引发频繁借新债还旧账,利息费用成本较高。

以易方达为代表的公募基金大比例持仓或许是看中该公司业绩成长优势。