华夏基金在高价打新?打新产品超7成负收益 翱捷科技市值被哄抬至688亿现仅剩250亿

中欧基金“蒙眼”打新星辉环材被套?申港证券助力超募近20亿上市后现虚假财报|审视新股定价

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:在新股发行中,华夏基金参与询价整体报价靠前,申报折溢价比率(均值)为1.1,在公募行业位列第二。然而,公司参与打新的这些基金产品今年业绩表现较差,超75%呈现出“负收益”。具体到个股明细,如海通助力翱捷科技超募40亿背后是高价发行,却被华夏基金再加价40%哄抬,翱捷科技市值被抬至688亿后,上市即巅峰,如今较发行时似乎“一地鸡毛”;又如暴雷股纳芯微上市发行时市盈率574倍,而华夏基金再加价50%,上市后业绩出现大变脸。

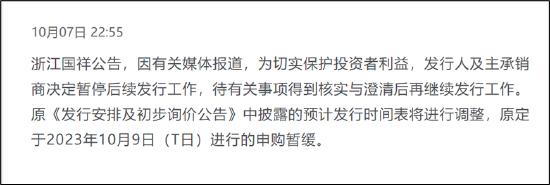

近日,浙江国祥二度IPO被暂缓发行引发市场关注。

新浪财经于10月7上午10点发表《浙江国祥二度IPO资本盛宴:超募16亿背后嘉实基金等机构抬轿?券商股权捆绑与巨额承销费》对相关问题提出质疑。当天晚间22点左右,浙江国祥随即被紧急暂停IPO发行,同时监管将展开专项核查。浙江国祥此次IPO被临时暂停,不仅展现了监管在积极响应市场关切,同时更是体现了监管对保护投资者利益的高度重视与负责。

来源:公告

然而,此次浙江国祥事件引发另外一个讨论便是新股发行定价中,相关保荐机构与公募基金等是否勤勉尽责。在浙江国祥IPO定价被市场质疑定高时,嘉实与富国基金等机构,却在询价中报价较发行价分别再高出20%、19%。由此,相关机构也被质疑是否存在联合抬价嫌疑。

基于以上背景,我们对近年新股发行定价及相关机构报价进行全面复盘,看看新股质地究竟几何?相关机构的新股发行报价是否合理,是否彰显出专业机构应有的研究能力与定价能力?

私募翼虎投资打新“翻倍式”加价?华夏、广发等基金公司在“高溢价”打新

通过复盘,我们发现两大现象,第一,新股发行定价中,相关机构似乎出现不关注资产本身质量,而仅仅以所谓“赚钱效益”为导向进行询价,这是否存在“轻研究重策略”之嫌?第二,个别质量较差的新股发行定价呈现出“三高”现象,即“高定价、高募资、高市盈率”;股价却呈现出“上市即巅峰”状况。这种定价扭曲背后是部分机构高价“抬轿”,具体详见《部分机构“打新”轻研究重策略?警惕个别新股“三高”背后机构定价失效|审视新股定价》(以下简称“新股定价研究”)。

注册制以来,随着新股发行定价权归于市场,市场博弈越发趋于均衡,一二级巨大套利差被打破,盲目打新爆赚的神话被打破。在新股定价研究文中,通过系统数据研究发现,2020年至今,新股已经获得发行的数量为1648家,其中破发新股为211家,占比在13%左右,其中,今年新股破发占比为18%。

然而,在这种大背景下,却不乏有部分机构仍然出现“高抬价”现象。由此,在部分新股发行时,出现“高定价、高募资、高市盈率”,但股价上市即巅峰的局面。自2020年以来,有148家新股呈现出“三高”特征,而上市即破发则为37家。

Wind数据显示,2022年至今,有2200家机构(按照投资机构对象类型划分,不去重),其中申报折溢价比率(即申报价/发行价)(平均数)超过的1的高达1141家,占比为52%。我们进一步发现,申报折溢价比率靠前的为深圳市翼虎投资管理有限公司、江苏南方机电股份有限公司、深圳毕升私募证券基金管理有限公司、国海证券股份有限公司等机构。颇为值得注意的是,深圳市翼虎投资管理有限公司参与45家新股询价中,其平均申报折溢价比率高达2.32。换言之,其申报价较新股发行价进行双倍报价。至此,让人疑惑的是,深圳市翼虎投资管理有限公司究竟有没有“哄抬”新股发行价之嫌?相关专业定价能力是否勤勉尽责?

来源:wind

在公募基金中,高价打新靠前的分别为泰康基金、申万菱信基金、华夏基金、广发基金等机构,申报折溢价比率分别为1.12、1.1、1.1、1.09。换言之,这些机构打新时申报价平均加价9%至12%不等。具体如下图:

来源:wind

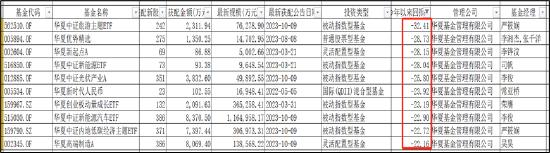

华夏基金:参与打新产品今年超7成表现负收益

Wind数据显示,22年至今,华夏基金参与打新的基金产品为190只,其中今年以来收益率为负的为144只,占比高达76%。我们进一步发现,华夏基金今年以来负收益排名前十的产品,回报率跌幅均超过20%以上,其中华夏中证旅游主题ETF产品今年以来回报率为-32.41%。

来源:wind

华夏中证旅游主题ETF(562510.OF)设立时间为2021-12-21,基金规模为7.63亿元,基金经理为严筱娴。我们发现,该只基金自发行以来,回报率为-23.51%。今年以来,其业绩表现持续跑输行业平均数,且呈现出差距拉大态势,具体如下图:

华夏基金的另一只产品,华夏优势精选成立于2018年,基金经理为李湘杰等,长期业绩回报较差,大部分时间跑输同行平均水平,与此同时也大部分跑输沪深300指数。值得注意的是,该只产品近1月出现阶段性上涨,收益率翻红。从其重仓明细看,其第一大重仓股味中际旭创,这是否通过追热点策略勉强获得正收益呢?

来源:天天基金

打新抬价触目惊心? 纳芯微市盈率近600倍报价华夏基金再加50%

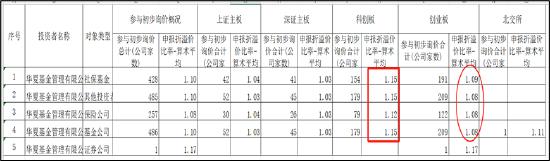

我们发现,华夏基金在参与初步询价中,科创板平均加价较高,申报折溢价比率为1.12至1.15,换言之,公司打新申报价较新股发行价平均加价12%至15%;其次创业板,平均加价8%至9%,而主板的加价平均在3%至4%。具体如下表:

来源:wind

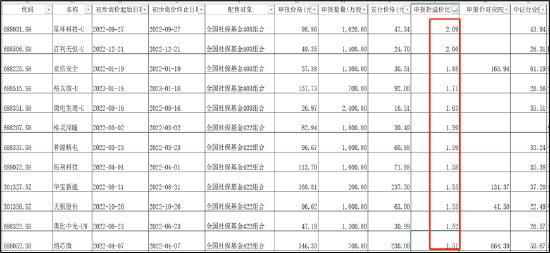

从公司询价看,wind数据显示,华夏基金参与的询价时,申报折溢价比率超过2,即公司报价较最终发行定价出现“翻倍式”加价。其中,星环科技发行时,其发行价为47.34元/股,而华夏基金询价时申报价为98.86元/股;百科天恒发行价为24.7元/股,华夏基金申报价为49.35元/股。

来源:wind

在华夏基金等机构抬价下,相关新股发行出现“三高”,即“高市盈率、高募资、高定价”。Wind数据显示,22年至今,华夏基金参与打新并获配的股票为390只新股,其中,超募新股为271只,占比为69.48%;而破发的股票为99只,打新破发率占比为25%。值得注意的是,22年至今,所有新股破发率为24%。Wind数据显示,华夏基金高价抬轿获配的华宝新能、万润新能、翱捷科技、航材股份等公司均出现大幅超募,但公司上市首日均出现不同程度的破发,具体如下图:

来源:wind

华夏基金高价抬价的新股,市场究竟是否接受?相关质地是否优质?

首先,华夏基金高价抬轿的新股的股价出现上市即巅峰情形。

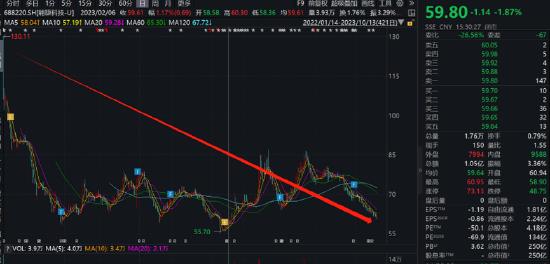

海通证券助力的翱捷科技,于2022年1月14日在上交所科创板上市,发行价格为164.54元/股,对应的公司市值为 688.27 亿元, 2020 年翱捷科技营业收入为 10.81 亿元,发行价格对应市销率为 63.67 倍,高于可比公司同期平均数54倍。

来源:公告

值得注意的是,在翱捷科技发行定价本身较高情况下,华夏基金却进一步加价报价,即按照233.25元/股报价,较最终发行价溢价超40%。

在海通证券、华夏基金等助力下,最终翱捷科技获得超募发行,翱捷科技发行募集资金总额为68.83亿元,扣除发行费用后募集资金净额为65.46亿元。翱捷科技最终募集资金净额比原计划多41.66亿元。翱捷科技的发行费用总额为3.37亿元,其中海通证券获得保荐及承销费用3.10亿元。

然而,翱捷科技在机构如此高定价下,市场似乎并不买单,上市首日即大幅破发,首日开盘涨跌幅为-33.75%,上市后公司股价持续下挫。需要指出的是,上市时,众机构等给翱捷科技估值近700亿元,而今公司市值仅为250亿元,跌幅超63%。这是否意味着相关机构定价失效?

来源:wind

更让人惊讶的是,翱捷科技上市前后,业绩形成巨大反差,上市前夕即2021年,公司营收增速接近100%,似乎呈现出高增长;上市后,2022年业绩出现大变脸,营收增速骤降至0.15%。2023年上半年,翱捷科技的营收增速变为负增长,具体如下图:

来源:wind

其次,华夏基金高价抬轿的新股上市后质地“劣迹”开始显现。

纳芯微于2022年4月22日在上交所科创板上市,公开发行股票2526.60万股,发行股份占公开发行后公司股份总数的比例为25.00%,发行价格为230.00元/股,募集资金总额为58.11亿元,募集资金净额为55.81亿元。纳芯微实际募资净额比原拟募资多48.31亿元。纳芯微首次公开发行股票的发行费用总额为2.30亿元(不含增值税),其中光大证券获得保荐及承销费2.03亿元。

从发行定价看,纳芯微本次发行市盈率为 574.05 倍(每股收益按照 2020 年经审计的扣除非经常性损益前后孰低的归属于母公司股东的净利润除以本次发行后总股本计算)。截至2022 年 4 月 7 日(T-3 日),中证指数有限公司发布的“软件和信息技术服务业(分类代码: I65)” 最近一个月平均静态市盈率为 50.67 倍;也大幅高于同行业可比公司静态市盈率平均水平198倍。纳芯微高定价背后或离不开华夏基金等机构抬轿,其中华夏基金较发行价高溢价超50%报价。华夏基金询价时申报价为346.33元/股,对应市盈率高达864.39倍。

来源:wind

如此高价是否说明相关机构未勤勉尽责?

一则公告或能说明一切。2022年8月26日,光大证券出具的《光大证券股份有限公司关于苏州纳芯微电子股份有限公司2022年半年度持续督导跟踪报告》称纳芯微对子公司的内部控制健全并得到有效执行,与纳芯微对子公司合规性管理存在缺陷的事实不符。同时,江苏证监局指出光大证券在对纳芯微商誉减值测试和帝科股份人员独立性的核查中,未勤勉尽责履行审慎核查义务,核查结论不严谨。最终,江苏证监局因光大证券未能严格履行持续督导相关要求,决定对其采取出具警示函的行政监管措施。

此外,纳芯微中报暴雷,遭遇股价与业绩双杀的局面。据悉,公司今年上半年由盈转亏,股价创历史新低。23年上半年,纳芯微实现营业收入7.24亿元,较上年同期减少8.80%;本期归属于上市公司股东的净利润-1.32亿元,同比下降167.48%;归属于上市公司股东的扣非净利润为-1.78亿元,同比下降209.34%。

此外,华夏基金高抬价的近岸蛋白,更是在上市第一年暴露出内控重大缺陷。近岸蛋白发行定价时也出现“三高”,且上市首日大幅破发。

来源:wind

值得注意的是,华夏基金在询价时申报价较发行价溢价18%。而就在近岸蛋白上市后第一年年报披露,年报却出现1419处错误。这或说明近岸蛋白高定价与质地出现背离,相关机构定价能力或存疑。