欣旺达动力启动IPO:三年半亏损32亿元,估值超母公司达355亿

今年6月,欣旺达动力在完成IPO前启动了最后一轮融资,共计投资16.5亿元。至此,欣旺达动力的估值为355亿元,超越母公司欣旺达。

21世纪经济报道见习记者 巩兆恩 报道

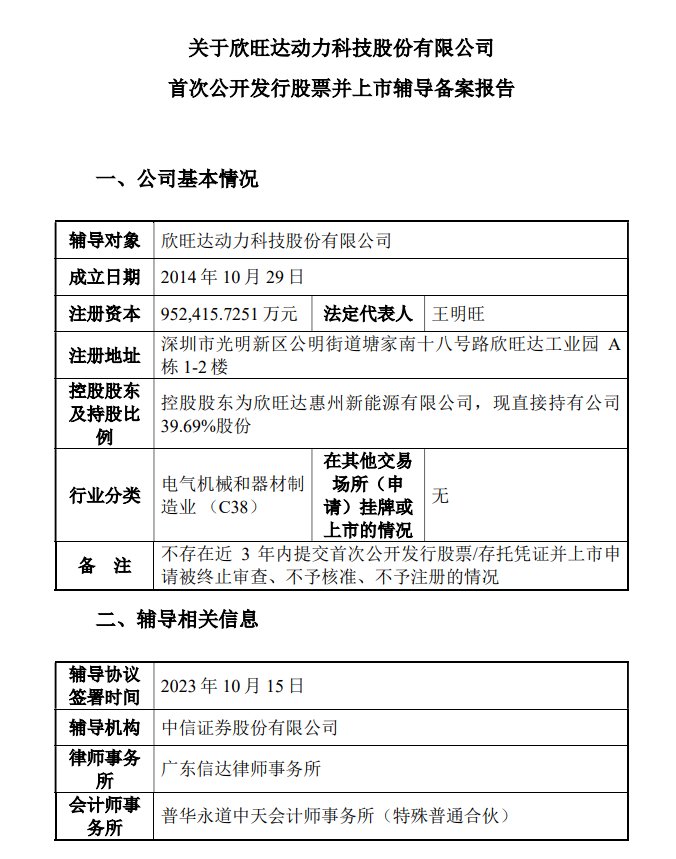

10月17日,中国证监会官网显示,欣旺达动力科技股份有限公司(以下简称“欣旺达动力”),已于10月15日同中信证券签署上市辅导协议,正式启动IPO进程。

公开资料显示,欣旺达动力成立于2014年,是欣旺达旗下专注于汽车动力电池的控股子公司,经营项目包括锂离子电池、电动汽车电池模组、动力电池系统、新能源汽车充电设备及配件的生产等,主要产品包括电芯、模组、电池包以及BMS。

早在今年7月14日,欣旺达就曾发布公告称,拟将欣旺达动力分拆至深交所创业板上市。分拆完成后,欣旺达仍将维持对欣旺达动力的控制权。

同时,欣旺达还在公告中指出:通过本次分拆,欣旺达动力作为公司独立的新能源汽车动力电池研发、生产和销售的平台将实现独立上市,并通过上市融资增强资金实力,提升新能源汽车动力电池业务的盈利能力和综合竞争力。

而之所以有底气将欣旺达动力分拆上市,也是源自于欣旺达近几年动力电池类业务快速增长,以及在新能源汽车产业带动下良好的发展势头。

公开财务数据显示,今年上半年,欣旺达动力电池出货量合计为4.99GWh,营收为51.86亿元,同比增长23.47%,毛利率进一步上升,达到15.49%,较上年同期增加6.73%;而其消费类电池业务颓势稍显,营收为133.60亿元,较2022年同期下降0.7%,毛利率为13.93%,较2022年同期下降1.50%。

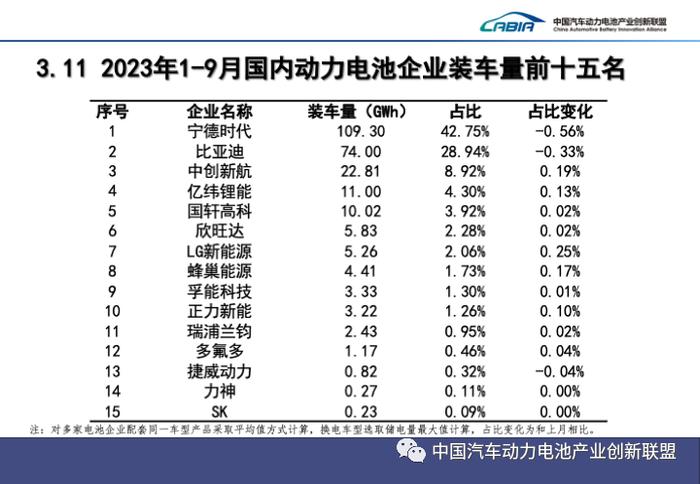

市场占有率方面,根据中国汽车动力电池产业创新联盟统计,今年1-9月,欣旺达动力电池装车量为5.83GWh,占比2.28%,较同期微增0.02%,排名国内第6位。

就全球市场来看,韩国调研机构SNE Research发布数据显示,今年上半年,全球动力电池装机量排名中,欣旺达以4.6GWh闯入全球供应商前十,同比增长44.90%,市场占有率达1.5%。

此前,欣旺达创始人王明旺在接受21世纪经济报道记者采访时曾表示,欣旺达将在进一步稳固全球消费类锂电池领先地位的基础上,重点拓展电动汽车电池及能源科技(储能)业务,进一步深化动力电池全产业链深度参与培养综合竞争力,战略布局客户资源。

需要注意的是,在如今蓝海已不在的动力电池市场中,除了头部动力电池公司如宁德时代、比亚迪等企业能保持盈利增长,其他企业依旧处在亏损泥潭。

根据此前公告披露,2020年-2022年,欣旺达动力营收分别为4.32亿元、29.64亿元、129.22亿元;归属于母公司所有者的净亏损分别为7.07亿元、10.53亿元、10.94亿元。今年上半年,欣旺达动力的净亏损为3.92亿元。从净亏损来看,三年半累计亏损为32.46亿元。

在如今竞争残酷的动力电池市场中,欣旺达动力尚不具备独立“造血”的盈利能力,因此也同步开启融资“补血”,欣旺达动力公司的估值也在频频上升。

公开资料显示,成立至今,欣旺达动力已分别于2022年2月、2022年8月以及2023年6月完成了三轮融资,投资方包括IDG资本、深创投、源码资本、国家绿色发展基金、尚颀资本、基石资本等投资机构,以及理想汽车、蔚来汽车、小鹏汽车、上汽、广汽、东风汽车等车企。

今年6月,欣旺达动力启动了IPO前的最后一轮融资,增资方包括无锡国寿、中银资产、建信领航等8家机构,共计投资16.5亿元,取得4.64%的股权。

至此,欣旺达动力的估值为355亿元,超越母公司欣旺达。

不过,就目前的市场情况来看,目前尚未有企业能撼动宁德时代、比亚迪的头部位置,国内二线动力电池企业选择抢滩资本市场,纷纷扩大融资渠道、抢占市场份额。

去年10月,中创新航登陆港股,成为港股“动力电池第一股”;蜂巢能源正在冲刺IPO,第二轮审核进行中,拟在科创板上市。

欣旺达动力在此时选择启动IPO,将与中创新航、蜂巢能源、国轩高科等二线动力电池企业展开角逐。

(视频剪辑:柳润瑛)