招商轮船拟将“盈利奶牛”借壳安通控股上市 是否符合分拆规定存疑

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

今年以来,已经有14家A股上市公司分拆子公司独立IPO的计划按下终止键,而招商轮船近日却抛出了分拆两家子公司借壳上市的方案。同时,招商轮船也是“国九条”明确规定“从严监管分拆上市”后的首家拟分拆上市企业。

公告显示,招商轮船计划分拆的两家子公司分别是中外运集运、招商滚装。其中中外运集运是公司“盈利奶牛”之一,三年前刚花20亿元买来,如今要分拆至安通控股上市。招商滚装最近三年使用的上市公司定增募资金额为1.4亿元,超过了最近一个年度净资产的10%,是否符合“A拆A”的监管规定存疑。

招商轮船2021年在购买中外运集运时称:可以充分发挥上市公司平台多方面的协同效应,做大做强集装箱运输业。而在分拆中外集运时,招商轮船又称与中外运集运“在商业模式、行业周期、客户资源方面存在差异”、“多元业务争抢发展资源及经营管理等方面存在弊端”,与收购时的表述似乎存在矛盾之处。

是否符合分拆规定存疑

近日,招商轮船、安通控股纷纷发布公告,宣布招商轮船拟分拆子公司中外运集运、招商滚装借壳安通控股上市。安通控股拟通过发行股份方式收购中外运集运100%股权、招商滚装70%股权,交易总对价暂未确定,发行价格为2.41元/股。

本次交易完成后, 安通控股预计公司控股股东将变更为招商轮船,实际控制人将变更为招商局集团。

公告显示,招商滚装成立于2019年,主要从事专业化汽车滚装运输业务。2021-2023年,招商滚装分别实现营收15.39亿元、18.55亿元、19.61亿元,分别实现归母净利润0.6亿元、0.86亿元、2.65亿元。

招商滚装还曾使用上市公司招商轮船的定增募资。2019年,招商轮船通过定增募资(净额)35.92 亿元,其中有1.4亿元的募资(2021年度、2022年度)供招商滚装全资子公司深圳滚装使用。

2023年末,招商滚装归属于母公司股东的净资产为13.18亿元,使用上市公司1.4亿元的定增募资金额超过了10%的监管红线。

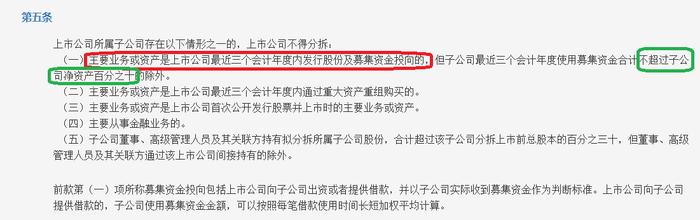

《上市公司分拆规则(试行)》(2022年1月发布,下称《分拆规则》)第五条规定,上市公司所属子公司存在以下情形之一的,上市公司不得分拆: (一)主要业务或资产是上市公司最近三个会计年度内发行股份及募集资金投向的,但子公司最近三个会计年度使用募集资金合计不超过子公司净资产10%的除外。

来源:证监会官网

换言之,分拆子公司如果最近三年使用上市公司募资金额超过子公司净资产的10%,将不符合分拆条件。而招商滚装使用的比例为10.62%,超过了10%的红线。

不过,招商轮船却以2024年4月末的净资产数据作为衡量标准:“截至2024年4月30日,招商滚装未经审计的归属于母公司股东的净资产为14.35 亿元。招商滚装过去三个会计年度使用募集资金总额1.4亿元,占其截至 2024年4月30日归属于母公司股东净资产的比重为9.76%,未超过10%。”

而在论证净利润指标、净资产指标是否符合分拆上市条件时,招商轮船使用的都是2023年度、2023年年末的数据。当论证子公司使用募资占净资产比值的时候,却用的是未经审计的2024年4月末的数据,是否合理有待商榷,招商轮船是否符合分拆上市要求也有待考证。

将三年前买来的“盈利奶牛”分拆上市 相关表述前后矛盾

招商轮船拟分拆的另一家子公司中外运集运,成立于1998年,主要经营集装箱班轮运输业务。2021-2023年,中外运集运分别实现营收55.13亿元、71.16亿元、55.39亿元,分别实现归母净利润13.9亿元、20.89亿元和8.73亿元。

2022年,中外运集运的归母净利润是招商轮船全年归母净利润的41%,可以说是招商轮船的重要盈利来源。

事实上,中外运集运是招商轮船买来的公司。2021年10月30日,招商轮船发布公告称,拟以20.22亿元现金收购实控人招商局旗下的中外运集运100%股权。2022年1月,该笔交易完成交割并进行了工商变更登记。

过了不到三年,招商轮船就计划将中外运集运分拆至安通控股实现借壳上市。根据《分拆规则》第五条规定,拟分拆子公司主要业务或资产是上市公司最近三个会计年度内通过重大资产重组购买的,不得分拆上市。

招商轮船表示,公司于2021年现金收购中外运集运,但未构成重大资产重组。

不过值得关注的是,招商轮船在购买中外运集运、分拆中外运集运时的表述或有矛盾之处,拷问此次分拆上市的必要性。

在现金收购中外运集运时,招商轮船称将充分发挥战略、业务、技术、IT、集中采购和燃油供应、船员、管理等方面的协同效应,利用上市公司大船队大船东大客户全链条等平台优势,进一步做大做强集装箱运输业务(中外运集运的主营业务),提升上市公司持续盈利能力。

在将中外运集运分拆借壳上市时,招商轮船又称:中外运集运与招商滚装所从事的集装箱运输业务、汽车滚装业务,与招商轮船油散气核心主业在商业模式、行业周期、客户资源方面存在差异。分拆后,可以“减少多元业务争抢发展资源及经营管理等方面的弊端”。

按照招商轮船的说法,既然能和中外运集运充分发挥协同效应,为何会产生“多元业务争抢发展资源及经营管理等方面的弊端”?这有待公司给出答案。

分拆是否会造成母公司“空心化”?

与恒力石化分拆子公司借壳大连热电上市、中联重科分拆子公司借壳路畅高机上市不同,招商轮船借的安通控股这个壳,还具备持续盈利能力,并且在行业中有一定竞争力,因此不少投资者看好招商轮船此次分拆借壳上市。

但不可否认的是,分拆借壳会造成母公司一定程度上的“ 空心化“,如药明系就曾被投资者质疑过度分拆造成母公司空壳化。

而中外运集运对招商轮船的净利润贡献比较大,基本维持在20%-40%,如果分拆上市成功,母公司招商轮船的投资价值、估值是否会发生较大不利变化?

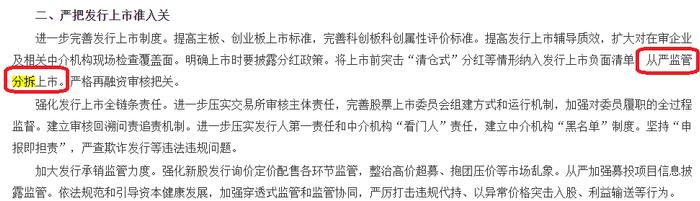

今年以来,已经有14家A股上市公司分拆子公司独立IPO的计划按下终止键,还没有分拆企业成功上市的案例。

来源:证监会官网

2024年4月12日,《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》(“国九条”)发布,意见明确提出 “从严监管分拆上市”。 此时,招商轮船发布分拆借壳上市预案,时机是否成熟?时间会给出答案。