强周期行业启示录!兆易创新:NOR Flash细分市场打入全球前三,但内部人精准套现80亿

来源: 市值风云

利基DRAM产品有望复刻NOR Flash的成长路径。

在国内半导体行业内,长鑫存储可谓是久负盛名,不仅是国内稀缺的IDM模式企业,还是DRAM存储领域的领军者,素有“中国三星”之称。

2024年3月,长鑫存储的母公司长鑫科技集团股份有限公司(“长鑫科技”)开启了规模108亿的新一轮融资。以每注册资本2.61元的价格计算,长鑫科技的投前估值已来到约1,400亿的水平。

值得注意的是,目前担任长鑫科技董事长一职的朱一明,同时还是兆易创新(603986.SH)的实控人和董事长。

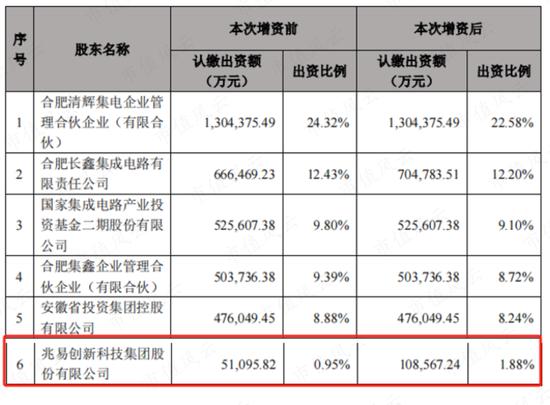

兆易创新也参与了本轮融资,此前持有长鑫科技0.95%的股份,按照最新估值这笔投资的浮盈已超过5亿,在本轮增资15亿后,持股比例将来到1.88%。

(来源:兆易创新公告)

不过兆易创新的日子并不好过,其2023年业绩相当惨淡,全年营业收入57.61亿,同比下滑29.1%;归母净利润1.61亿,同比降幅更是高达92.2%。

其中原因何在?

存储全系列布局,NOR+MCU双龙头

先看下业务结构。

兆易创新成立于2005年,上市于2016年,长期以来均以存储芯片作为主打产品。2023年,存储芯片销售收入40.77亿元,占总营收的70.8%。

其旗下还布局有微控制器产品,也就是常讲的MCU,产品收入在2021、2022年放量明显,但2023年下滑至13.17亿,占比22.9%。

此外,兆易创新还有少量传感器产品销售。

(制图:市值风云APP)

当前市场上常见的存储芯片有DRAM、NAND Flash和NOR Flash三类,而兆易创新的存储芯片产品实现了三类的全囊括。

NOR Flash 即代码型闪存芯片,是兆易创新的拳头产品,具有读取速度快、随机存储和芯片内执行等特点,主要用来存储代码及少量数据。

2023年,兆易创新存储芯片实现销售量26.55亿颗,其中NOR Flash出货25.33亿颗,在存储芯片中的销量占比高达95.4%。

早在2008年兆易创新便成功研发出第一款串行NOR Flash产品,目前其NOR Flash产品体系已十分完备,容量覆盖512Kb到2Gb共16种选择,拥有四种不同电压范围,并能够提供多达20种不同的封装选项。

2023年,在串行NOR Flash这一细分品类中,兆易创新的市场份额已经来到了全球第二的位置。

(来源:兆易创新2023年年报)

NAND Flash即数据型闪存芯片,主用于大容量的存储,而兆易创新布局的是容量相对较小的SLC NAND,用于移动设备、机顶盒、数据卡、电视、汽车电子等设备的多媒体数据存储。

DRAM 即动态随机存取存储器,最多的使用场景是计算机内存,风云君在此前报告中曾有介绍。

(来源:市值风云APP)

主流DRAM主要应用于服务器和移动设备市场,但还有一类相对低端的DRAM,容量、价格、制程要求都要低于主流DRAM,被称作利基型DRAM(Specialty DRAM)。

兆易创新布局的正是这类DRAM,下游主要包含电视、机顶盒、网络通信等行业。

MCU是将计算机的基本功能部件微型化并集成到一块芯片上形成的微型计算机,又称单片机,具有体积小、功耗低、面向控制、抗干扰能力强、性价比高等优点。

兆易创新的MCU产品目前已有超过600个型号,主要用于汽车电子(包括智能座舱、电源系统、照明系统、车身控制系统等)、消费电子、工业自动化等行业。

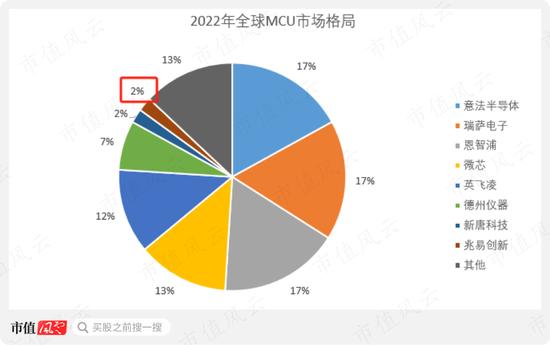

全球MCU市场中,意法半导体、瑞萨电子、恩智浦呈现出三足鼎立的局面,三家企业合计占据行业的半壁江山,想要火中取栗,同样难度不低。

2022年兆易创新的市占率为2%,虽较为有限,但已是国内企业中的龙头。

(来源:Omdia,市值风云APP制图)

业绩一朝跌回解放前,但拐点已现

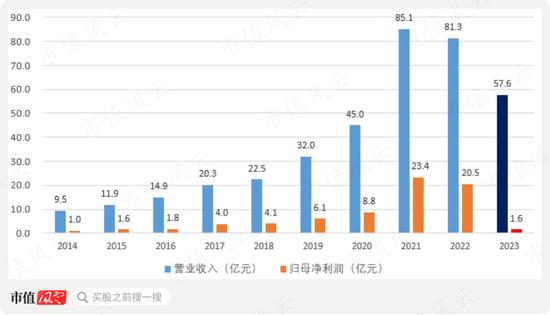

其实在上市之后,兆易创新在收入和利润两端均实现了快速增长,2016-2020年间总营收自14.89亿增长至44.97亿,CAGR约31.8%;同期内归母净利润自1.76亿增长至8.81亿,CAGR约49.6%。

2021年在全球“缺芯”背景下,兆易创新迎来了量价双升,2021、2022两年的收入规模均超过80亿,归母净利润也均有20亿的规模。

但在2023年,兆易创新业绩却发生了大变脸,尤其在利润端,1.61亿的归母净利润与上市前的水平相当,可谓是一朝回到解放前。

(制图:市值风云APP)

01 单价大降叠加商誉减值

2023年半导体行业景气度下行明显,当年北京君正(300223.SZ)、东芯股份(688110.SH)的归母净利润分别出现了31.9%、265.1%的下滑,后者亏损超3亿,存储Fabless同行们的日子也并不好过。

从产量看,2023年兆易创新存储芯片出货量同比实现了17.5%的增长,其中NOR Flash出货量更是创下历史新高,MCU出货量同比下滑16.9%,亦不及营收的下滑幅度。

(制图:市值风云APP)

这样来看,业绩下滑更多归因于销售单价的下降。相较于2022年,兆易创新存储芯片每颗单价自2.14元下滑至1.54元,下滑幅度为28.1%;MCU每颗单价自8.17元下滑至4.58元,下滑幅度更是高达44.0%。

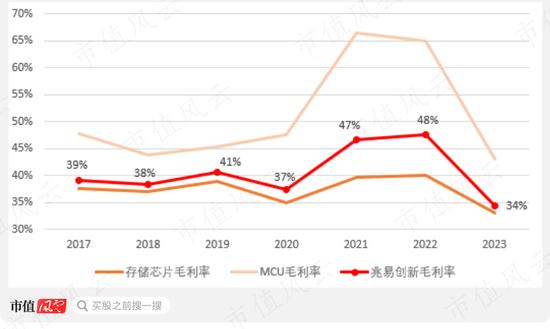

因此存储芯片、MCU两项主业的毛利率在2023年均出现了明显下行,进而使得兆易创新毛利率自2022年的47.7%下滑至34.4%。

(制图:市值风云APP)

加总起来看,存储芯片和MCU两项业务的毛利润分别下滑了5.90亿和12.68亿,基本解释了兆易创新利润端的下滑。

此外,2023年兆易创新还计提了高达6.13亿的资产减值损失,同比多了近两亿,主要由3.73亿的商誉减值和2.37亿的存货跌价构成。

减值的商誉来自2019年对价17亿对上海思立微电子科技有限公司100%股权的并购,也就是目前的传感器业务。

上海思立微自并表以来,除2019年外每年均为亏损状态,累计亏损金额超2亿元。

(制图:市值风云APP)

这次并购合计确认了高达13.05亿的商誉,至2023年末已累计确认减值准备8.98亿,合计已拖累兆易创新超过10亿的净利润,与对长鑫科技的那笔投资相比,这笔买卖真是亏麻了。

至2023年末,兆易创新商誉仍有4.10亿的账面价值,其中4.07亿来自上海思立微,进一步减值的风险值得关注。

02 今年Q1业绩回升

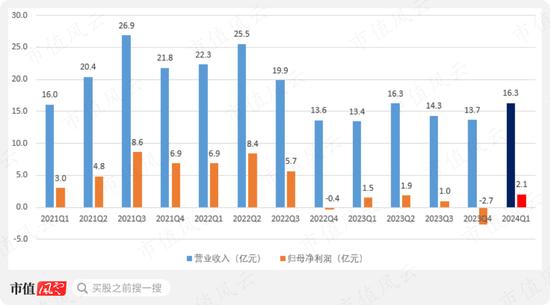

不过在2024年Q1,兆易创新的业绩出现了拐点,单季度营收和归母净利润均创下自2022年三季度以来的新高。

2024年一季度营收16.27亿,同比、环比分别增长21.3%、19.1%,归母净利润2.1亿,同比增长36.5%。

(制图:市值风云APP)

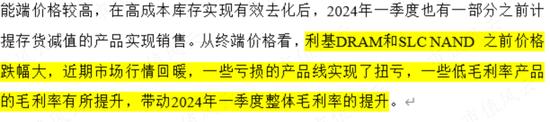

根据兆易创新在调研电话会中的说法,一季度的增长来自消费电子市场的回暖,Flash、DRAM和MCU三类产品都实现了销售量和营收的提升。

在毛利率方面,2024年一季度兆易创新也有小幅的环比回升,来到38.16%,主要来自DRAM和NAND产品价格的回升。

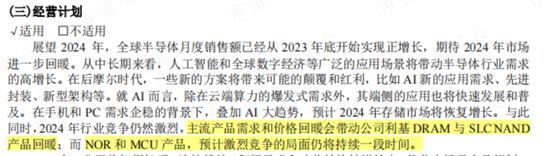

根据兆易创新的判断,DRAM和NAND在2024年的需求和价格会有回暖,但其收入占比更高的NOR和MCU的价格还将继续磨底。

(来源:兆易创新2023年年报)

此外,从兆易创新2024年4月发布的股权激励计划的考核目标来看,2024年营收增速不低于26.6%,对应约73亿营收,管理层还是有信心的。

聚焦细分品类,差异化明显

存储芯片作为具备明显周期性的行业,短期内业绩会随行业景气度波动而波动,但长期来看,兆易创新的增长空间何在呢?

先看下其拳头产品NOR Flash,这类存储芯片具有读取速度快、随机存储和芯片内执行等特点,但写入和擦除速度较慢,仅能在小容量产品应用,也因此限制了其市场需求。

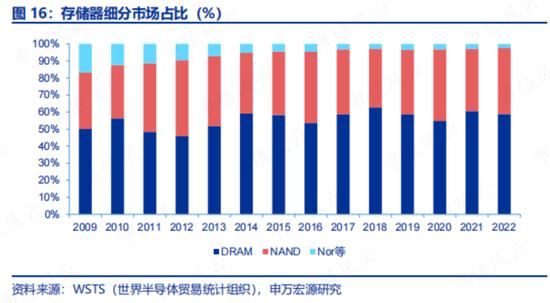

2022年存储芯片整体市场规模约1440亿美元,但市场几乎被DRAM 和NAND Flash完全占据,两者的市场份额分别为55%和41%。

NOR Flash仅2.2%的份额,规模约32亿美元,相当有限。

在NAND Flash领域,兆易创新布局的SLC NAND由于低容量、高单位成本的局限性,同样是边缘品种。

根据东芯股份(688110.SH)招股书中的披露,2020年全球SLC NAND在全部NAND市场中的占比仅约3.7%,且未来难有增长,预计至2024年也仅有23.24亿美元的规模。

(来源:东芯股份招股书)

利基DRAM作为区别于主流DRAM的品类,在DRAM市场中也仅有10%的份额,对应2022年约有80亿美元的空间,较以上两个存储品类要好些。

总的来看,兆易创新存储芯片业务的产品布局明显走的差异化竞争路线,毕竟主战场已经巨头林立,难有插足机会,只能先集中火力提供应用领域较窄、市场较小的细分品类,也就是所谓的“利基型”产品。

三类产品中,风云君觉得最有前景的还是利基DRAM,原因除了有相对广阔的市场外,三星电子(005930.KS)、美光科技(MU.O)、SK海力士(000660.KS)

等存储大厂的业务也在逐渐淡出利基市场,向大容量的主流DRAM集中。

这条增长路径与NOR Flash的成长路径十分相似。

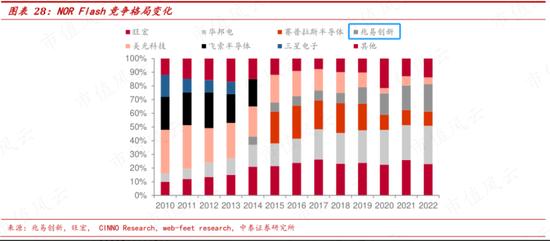

兆易创新在2008年进入NOR Flash市场后,2010年三星逐渐退出市场,2017年美光科技、赛普拉斯等厂商也宣布退出低端NOR市场。

因此兆易创新NOR Flash产品的生存环境是相对宽松的,市占率迅速提升至全球前三,并且后来也吃到了可穿戴设备、5G基站、汽车电子等新兴领域为NOR Flash带来的红利,成长至80亿营收的体量。

这样来看其DRAM产品亦可复制NOR Flash的成长路径,“人弃我取”,抢占因大厂退出而空出的市场。

兆易创新目前实现DDR4 4Gb产品的量产,DDR3 4Gb、2Gb于2023年推出,将在2024年批量出货并贡献收入,此外2024年还会推出DDR4 8Gb产品。

也就是说其产品已经能够基本覆盖利基DRAM的市场应用,竞争力还是有的。

此外兆易创新作为Fabless模式的半导体企业,与长鑫科技间的稳定合作关系也是发展DRAM的优势,后者能够为前者提供代工服务。

2024年兆易创新向长鑫存储发生DRAM代工服务关联采购预计金额为8.52亿,是2023年3.62亿的两倍有余。如果价格端也能够如期回暖,2024年的利基DRAM产品还是值得期待的。

实控人大幅减持近80亿

不过从发展前景的角度看,IDM模式的长鑫科技无疑是要优于Fabless的兆易创新,从近年来的减持行为来看,朱一明老板的重心似乎也在逐渐转向专注主流产品的长鑫科技。

自2019年起,朱一明及其一致行动人香港赢富得有限公司也在不断减持兆易创新,合计持股比例自2018年末的22.05%下滑至2024年一季度末的8.8%。

内部人对行业周期的把握远在普通投资者之上,这和风云君此前覆盖的澜起科技的股东减持也可以说如出一辙。

据Choice统计自2019年9月至2023年11月,朱一明、香港赢富得有限公司分别套现约35亿、43亿。

不过Fabless的优势在于轻资产,在低水平的资本开支下,兆易创新的现金流相当优秀。

上市以来,兆易创新合计实现经营现金流净流入73.27亿,自由现金流净流入45.58亿。

(制图:市值风云APP)

至2024年一季度末,兆易创新账上货币性资产98.61亿,总资产占比近6成,而账上有息负债仅有4亿的短期借款,流动性十分充裕。

2023年兆易创新拟分红1.02亿,63.3%的股利支付率在净利润大幅下滑的背景下意义十分有限,分红金额较之前年度是有大幅下滑的。

从历史情况来看,兆易创新的分红策略是将股利分配率固定在20%或30%两个数值,在现金流充裕的情况下仍有提升空间。

(来源:市值风云APP)