能赚钱、肯分钱,实控人从未减持,生长激素行业老二安科生物:研发遇阻,不进则退,想要稳健谈何容易?

来源: 市值风云

生长激素基本盘定胜负。

作者 | 白猫

编辑 | 小白

有句俗话说,“二十三,窜一窜;二十五,鼓一鼓”,这句话的意思是,到了二十三岁左右,个头还有可能再长高些,而到了二十五岁左右,还有可能再长高点。

这种说法流传下来的一部分原因可能和过去生活物质条件不是很好,容易导致营养不良、生长发育迟缓有关系。实际上大家都知道,幼儿期和青春期是长高的关键期,一旦错过,再长高很难。

幸运的是,现代医疗手段为一些生长发育迟缓的青少年、儿童带来了希望。其中,生长激素就被用来帮助一些生长迟缓的青少年、儿童促进生长发育。

今天风云君继续带各位老铁来看一家主营生长激素的公司——安科生物(300009.SZ),2020年风云君也曾研究过这家公司,感兴趣的老铁欢迎直接上市值风云APP查看。

(来源:市值风云APP)

短效生长激素是营收大头

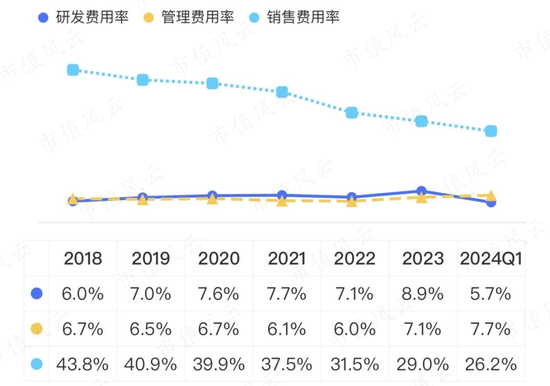

安科生物2009年上市,2014年至今,公司营收仅在2020年受疫情影响出现过下滑。

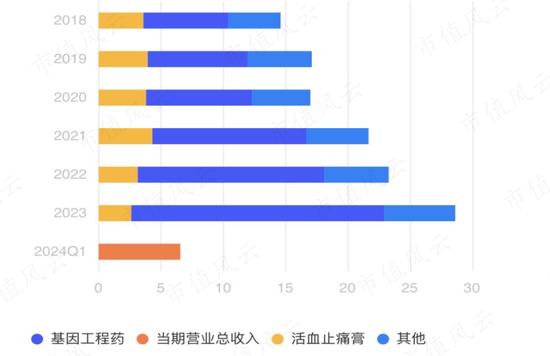

2014-23年,公司营收CAGR为20.3%,2023年为28.7亿。今年一季度,营收6.6亿,同比增长10.4%,可见公司整体营收增速较快且比较稳健。

(来源:市值风云APP)

公司将产品分为三类,分别是基因工程药、外用贴膏和其他,前两类分别属于生物制品、现代中成药,其他业务主要覆盖化学合成药、多肽药物、法医DNA检测、细胞药物等业务,业务范围广。

作为一家以生物医药产业为主的公司,基因工程药是公司的重点发展领域,是拉动公司增长的最大来源。2014-2023年,基因工程药营收连续增长,CAGR为23.5%,2023年营收为20.3亿,营收占比为70.9%。

2023年10月,公司公告其首款抗体药物注射用曲妥珠单抗获批上市,意味着曲妥珠单抗加入公司基因工程药阵营。

目前人生长激素“安苏萌”、人干扰素α2b“安达芬”及曲妥珠单抗“安赛汀”是公司的三大主要基因工程药物,我们先来看生长激素业务。

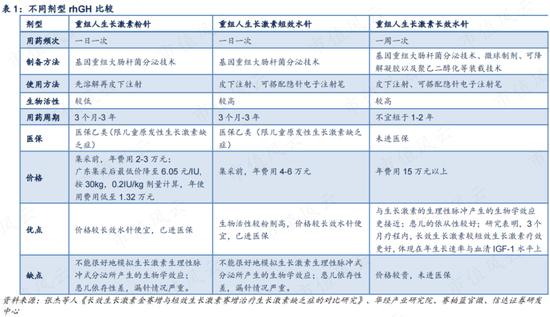

简单来说,目前国内在售的生长激素分三种:短效粉针剂、短效水针剂、长效水针剂,售价由低到高,疗效和便利性也是如此。

三者中,长效水针具备更佳的疗效和便利性,但对于普通家庭来说,太贵了,年花费大概要15万元,目前未进医保,价格大约是集采前短效生长激素的3-7倍。

而短效水针凭借着性价比优势,是国内生长激素市场中的主导产品,2022年市场份额超60%。

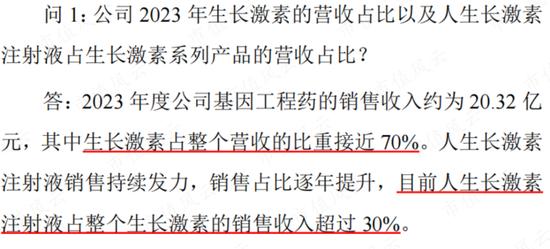

目前公司的生长激素产品仍以短效粉针为主,2019年公司的短效水针剂型获批上市,2023年短效水针营收占所有生长激素营收的比重已超30%。

(安徽安科生物工程(集团)股份有限公司投资者关系活动记录表20240331)

目前粉针市场竞争最为激烈,已有6家企业的短效粉针上市,而短效水针市场也有金赛药业、诺和诺德和安科生物3家企业的产品获批上市。

从样本医院生长激素的竞争格局来看,2017-21年安科生物的市场份额在12%-16%之间,排名第二,同期长春高新(000661.SZ)旗下的金赛药业的市场份额逐年升高,同期市场份额从65%增长到76%。

(来源:市值风云APP)

可见老大留给小弟的生存空间不大,但公司还是能在自己的一亩三分地赚到钱。

2021年,公司基因工程药营收12.4亿,增长45.5%,2022年、2023年分别增长21.2%、35.4%,同期生长激素营收分别增长28%、36.2%。

从产品特色来看,公司的短效水针是目前国内已上市生长激素注射液中唯一不含防腐剂的品种,这一大亮点受到医患较高的认可度。

2022年以来多个省份进行生长激素集采,目前国内儿童矮小症发病人数的治疗率不到1%,一方面是认识不够,另一方面集采将使更多受经济条件限制的患者能够受益,一定程度上能扩大生长激素产品的销售和影响力。

其中,公司的短效粉针和水针均有应标,公司未公布各剂型的中标情况和细分销售情况,但随着集采的不断提速扩面,公司同样也将面临价格下降的压力,关键是公司如何权衡量增和降价之间的关系。

(来源:中国质量新闻网、金羊网2022-07-14)

从互动易来看,公司称2022年和2023年生长激素收入占总营收的比重还没到70%,对于具体占比回答比较含糊,但可以看出生长激素产品是公司的大块头。

(来源:市值风云APP)

长效水针研发掉队

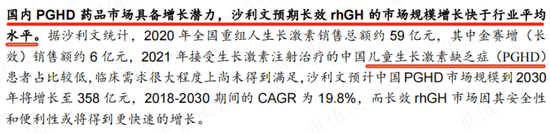

从趋势来看,沙利文预测,长效水针的市场规模增长将快于行业平均水平,2027年长效水针将占据50%以上的市场份额。

(来源:信达证券,下同)

金赛药业目前作为国内唯一一家推出长效水针的公司,产品自2014上市以来,收入增速亮眼,2023年长效水针第一季度营收约14亿,占所有剂型比重的28%,而且目前尚未纳入集采。

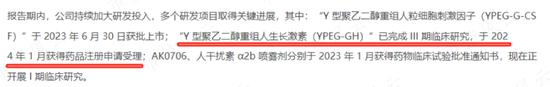

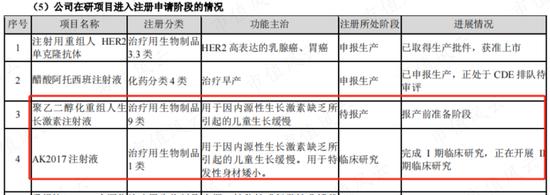

目前安科生物也有两款长效生长激素的研发,但进度不理想,落后同行,主要是其中一款——聚乙二醇化重组人生长激素注射液项目,停留在待报产阶段3年多,更别提上市申请了,因此也被投资者认为效率低下。

2018年报显示,公司长效重组人生长激素注射液也就是聚乙二醇重组人生长激素注射液已完成临床研究,准备临床总结及报产,进度快于同行特宝生物(688278.SH)。

2020年年报显示已完成临床试验,生产线准备中,待申报生产。2023年报显示仍在待报产阶段。今年调研会议上,公司称由于相关生产线的升级和改造,还在对部分申报材料进行补充和完善。

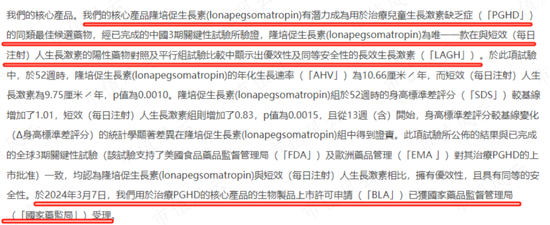

就在今年1月,特宝生物自主研发的长效人生长激素——怡培生长激素注射液的上市申请获CDE受理;今年3月,维昇药业的长效生长激素——隆培促生长素的上市申请也已获CDE受理。

(来源:特宝生物2023年度报告)

(来源:维昇药业申请版本20240321)

另外一款是公司自主研发的“AK2017注射液”(重组人生长激素-Fc融合蛋白注射液),公司称与聚乙二醇长效生长激素相比有着明显的技术优势,目前已完成I期临床试验并进入II期临床试验阶段,力争2024年完成II期临床试验。

目前很难说安科生物能成为第二家吃到长效水针红利的公司。

(来源:安科生物2023年度报告)

干扰素,曲妥珠单抗,中成药发展现状

01 α2b干扰素成长空间有限

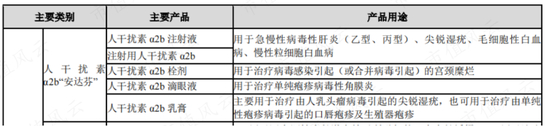

说完生长激素,来说下公司的第二款基因工程药——人干扰素α2b“安达芬”,这是一款短效干扰素,干扰素也是安科生物最早起家的产品之一。

短效干扰素主要有重组人干扰素α1b、重组人干扰素α2b、重组人干扰素α2a等。

(来源:安科生物2023年度报告)

据PDB统计,2012-2022年我国样本医院短效干扰素销售金额增速较低,尤其是2020年开始走下坡路,2022年样本医院销售金额与和2017年相当,而2017年国内干扰素竞争格局中,安科生物的市占率仅为4.5%。

风云君猜测短效干扰素市场走下坡路的期间,公司的“安达芬”销售额没什么增长,甚至下滑。

主要是短效干扰素细分市场发展出现差异,公司所处的重组干扰素α2b市场原先是销售占比最高的,但近些年重组干扰素α1b需求增长更为迅速,市场份额已经超过α2b。与此同时在重组人干扰素α2b这个赛道,已有超10家厂商竞争。

2022年及之前公司在年报中表示是国产人干扰素α2b的龙头企业之一,到了2023年改口为“实现国产第一支人干扰素α2b产业化的公司”,从这字里行间的变化风云君感受到公司对自己在该领域的角色或者地位的转变。

02 注射用曲妥珠单抗上市,进入一条新的拥挤赛道

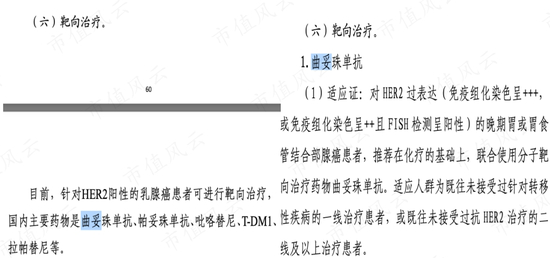

2023年10月,公司的注射用曲妥珠单抗“安赛汀”获批上市,这是公司在抗肿瘤靶向药物领域布局的首款抗体药物,用于治疗HER2阳性早期乳腺癌、HER2阳性转移性乳腺癌和HER2阳性转移性胃癌。

乳腺癌发病率在女性恶性肿瘤中排名第一,2020年我国胃癌发病率和死亡率在各种恶性肿瘤中均位居第三,国内市场空间大。从诊疗指南来看,靶向治疗中,曲妥珠单抗均被纳入相关推荐用药,治疗地位较稳固。

(来源:国家卫生健康委员会医政医管局关于印发肿瘤和血液病相关病种诊疗指南(2022年版)的通知)

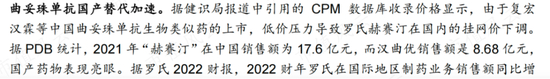

从国家药品监督管理局的公示来看,公司是第四家国产注射用曲妥珠单抗获批上市的企业,目前在国内上市的曲妥珠单抗已有6家,竞争格局拥挤且竞争激烈。

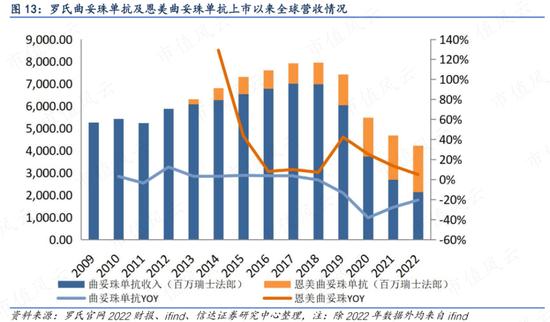

曲妥珠单抗“赫赛汀”的原研厂家罗氏自2002年在国内获批上市以来,2017年达到销售峰值,随着专利陆续到期和各厂家曲妥珠单抗生物类似药的出现,罗氏的曲妥珠单抗在全球的销售额不断下滑。

而首个国产注射用曲妥珠单抗获批上市的企业——复宏汉霖(02696.HK),其产品“汉曲优”自上市以来,增速亮眼,营收从2020年的1.1亿增长到2023年的26.4亿。

相对原研药,国产药表现亮眼有一大原因来自价格优势,据健识局报道中引用的CPM数据库收录价格显示,由于复宏汉霖等中国曲妥珠单抗生物类似药的上市,低价压力导致罗氏赫赛汀在国内的挂网价下调。

(来源:信达证券)

安科生物也明白这个道理,面对强敌,只能夹缝中生存,公司称安赛汀的卖点是曲妥珠单抗不含防腐剂,价格更惠民,是目前市场上性价比最高的一款曲妥珠单抗。

(来源:互动易,下同)

目前曲妥珠单抗已被纳入《国家医保目录》及《国家基本药物目录》,今年4月公司称安赛汀已有5个省份医保落地,当然推广速度和覆盖面还不如提前进入市场的汉曲优。

汉曲优的150mg剂型已于2021年完成国内所有省份的招标挂网和医保准入,60mg的剂型截至2022年末已完成国内所有省份的医保准入和29个省份的招标挂网。

03 中成药

前面讲的都是生物药,最后来简单说下中成药,这部分业务是子公司余良卿公司的,余良卿公司是商务部认定首批“百年老字号”企业。

2020年根据《米内网重点城市实体药店终端竞争格局》统计,其主营产品活血止痛膏市场占有率排名第三。

2021年公司的中成药营收规模达到历史峰值,为5.2亿,2022年开始下滑,主因是活血止痛膏营收的下滑,2023年中成药营收为3.6亿,其中活血止痛膏营收为2.6亿,占总营收的9.2%。

盈利、变现、分红大方,上市以来实控人无减持

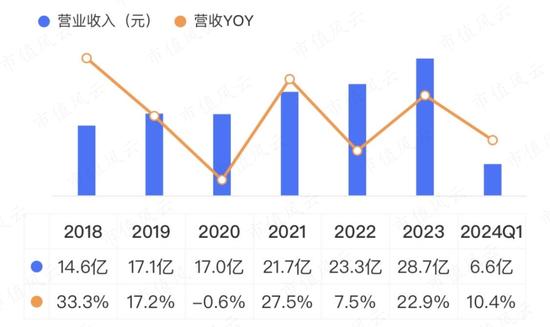

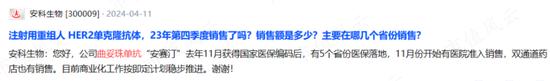

公司的毛利率高且稳定。2018-23年,公司的综合毛利率在78%-80%左右,其中生物药和中成药的毛利率更高,同期生物药毛利率超85%,中成药近两年毛利率虽有点下滑,但2023年也有81%。

毛利率低的是化学合成药,2018-23年,化学合成药营收占比6%-7%左右,2023年毛利率为22.6%。

最开头说过,公司还布局多肽药、法医DNA检测业务,从历史业绩来看,投资已经失败,这两项业务分别是子公司苏豪逸明、中德美联的。

2019年以及2021公司分别对苏豪逸明、中德美联合计计提减值约1.8亿、3.2亿元,总计商誉已减值88%,2021年至今,公司商誉账面价值不到7000万。

2021年苏豪逸明由于下游制剂客户集采弃标,导致主营产品销售额下降。同时,由于原材料价格上涨、研发投入增加、环保投入增加、人力成本增加等因素,成本费用不断增加,毛利率出现下滑。

2021年中德美联不仅是受到疫情防控的影响,法医DNA检测业务活动开展滞后,同时随着法医DNA检测市场竞争的不断加剧,其营业收入出现下滑,加之中德美联管理成本、生产成本同比增长,影响了其营业利润。

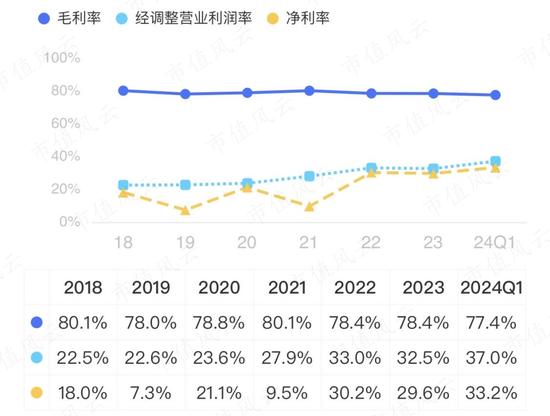

也主要是减值的影响,2019年和2021年公司的归母净利率下降至个数,分别为7.3%、9.5%,往后的年度里没有出现其他太大业绩扰动影响,叠加2022年以来公司的销售费用率下降明显,净利率随之提高到30%左右,2023年为29.6%。

(来源:市值风云APP)

(来源:市值风云APP)

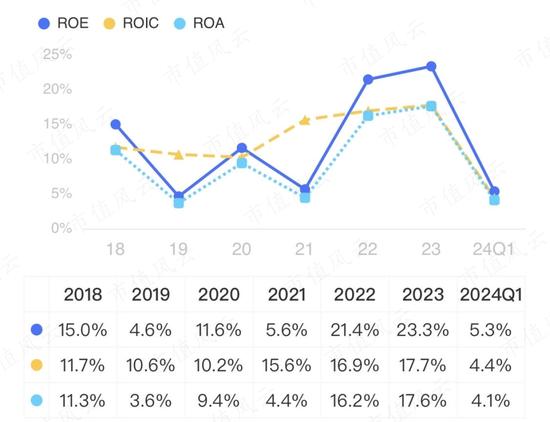

公司拥有不错的造血能力,2018-23年,自由现金流均为正。另外公司的负债率较低且稳定,2023年有息负债率为1.1%,加上公司的资产周转率变化小,所以ROE和净利率的变化趋势一样。

2018-23年,公司的ROE最低为4.6%,最高时2023年为23.3%,截至5月17日收盘,PB为4.3倍。

(来源:市值风云APP)

公司实际控制人为宋礼华、宋礼名两兄弟,目前两人合计直接持有公司近33.4%的股份。

公司上市15年,分红14次,分红募资比为1.6,分红大方,近7年现金分红率为67%,而且Choice显示,上市以来,公司实控人未曾减持过。

(来源:市值风云APP)

(来源:市值风云APP)