投资9000万,狂赚41亿,转手就分红10亿!大华股份上市16年:赚了137亿,分红57亿,套现56亿

来源:市值风云

两个老战友,携手再创业的故事。

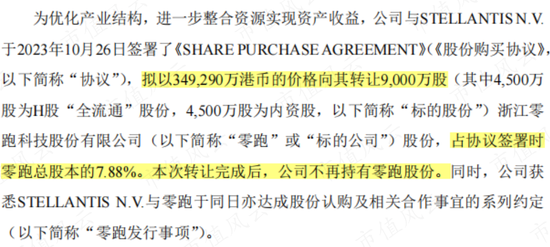

1月12日,大华股份(002236.SZ)披露了2023年度业绩预告:全年实现归母净利润73.7亿元!

这对于560亿的市值而言绝非一笔小数目,同比更是大增217.1%。

(来源:大华股份公告20240112)

是主业爆发?还是突发横财?

仔细一看,不难发现其赚钱秘籍——投资收益。

赌未来不如赚现在,投资收益到手41亿

01 成本只有9,000万

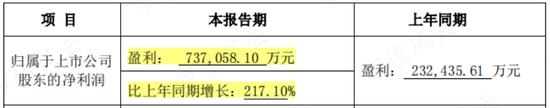

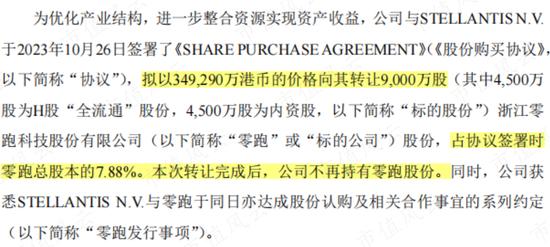

时间回到去年10月26日,大华股份披露了一则股权转让公告:

拟以34.93亿港币(折合为32.14亿人民币)的价格,将其持有的全部9,000万股零跑汽车(09863.HK)股份(其中4,500万股为H股“全流通”股份、4,500万股为内资股,合计占到零跑总股本的7.88%),转让给STELLANTIS公司。

(来源:大华股份公告20231026)

当时的转让价格为38.81港币/股,不防再看看此时此刻:仅仅不到三个月时间,零跑股价已跌至27港币/股,血赚一场!

(零跑汽车日K线图,来源:Choice金融终端)

综合考虑此次处置价款、长期股权投资账面价值、持有期间累计计提的投资损益以及税费等因素,大华股份的此次转让预计将增加归母净利润41.37亿元,占到其2023年业绩预告的56%。

要知道,大华股份2022年的归母净利润为23.24亿,这41.37亿相当于公司光躺着就赚到了近两年的辛苦钱。

关于此次转让标的9,000万股,有3,300万股来自2015年零跑设立时实缴的注册资本,5,700万股来自2017年对零跑汽车的增资,两次出资价格均为1元/股。

换句话说,大华股份的投资成本共计9,000万元,却换回了高达35倍的收益。

02 新势力之战,何时迎曙光?

可能有人会问,新能源汽车大势所趋,大华股份为何要退出零跑?

风云君认为,这可能是对零跑投资价值分析后的最稳妥结果。

了解零跑汽车的应该知道,零跑汽车从品牌诞生至今主打一手“性价比”,售价为10万元区间的零跑T03一直都是销量主力,号称“全域自研”,却并未能反映在业绩上,也未能打入消费者的心坎里。

这篇研报成文时,正是2023年落下帷幕,各家造车新势力交出成绩单的时候。

单看销量的话,零跑汽车表现尚可,2023年全年销量14.42万辆,同比增长29%,在国内主流新能源车企中排第5,相较2022年提升了2个位次。

不过,相较其2023年度目标20万辆,还差出不少。

更关键的是,零跑汽车一直处在亏损中,且卖得越多亏得越多。即使2022年营收突破123亿,但经营亏损却高达52.27亿,相当于卖一辆车大约亏损3.6万元,2023年上半年仍然维持失血状态。

(制图:市值风云APP)

当然,这不是零跑一家车企的问题,新能源时代各家车企的价格战堪称疯狂,卖一辆亏一辆成为了多数车企的常态。

以近两年的数据来看,在这些造车新势力中,只有理想成功上岸,真正实现扭亏为盈。

而蔚来、小鹏、哪吒以及零跑都还处在持续烧钱中,何时能够找到自洽的商业模式,迎来盈利拐点,这仍然充满着不确定性。

(制图:市值风云APP)

放眼未来,在造车新势力持续且激烈的市场竞争下,零跑汽车的位置会在哪里呢?

03 实控人仍与零跑汽车深度绑定

虽说大华股份退出了这场游戏,但是其实控人傅利泉、陈爱玲夫妇,却仍在零跑的牌桌上。

这就不得不提及一个关键人物——零跑汽车实控人朱江明。

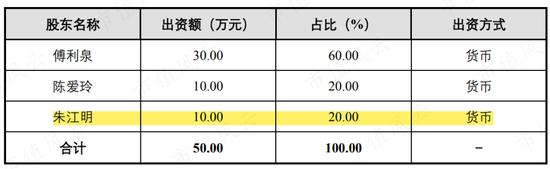

2001年,大华股份的前身杭州大华信息正式成立,当时的创始人除了傅陈二人,第三位便是朱江明,出资占到20%。

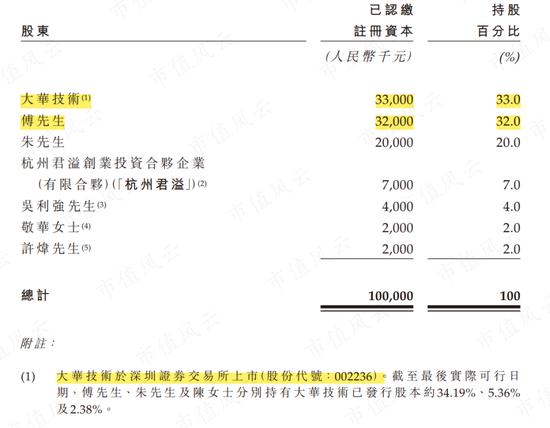

(来源:大华股份招股书)

2005年-2008年,朱江明曾担任大华股份的副董事长一职,并在此后十余年来一直担任公司董事,是傅利泉的左膀右臂。

直到2021年年末,彼时忙于零跑IPO事宜的朱江明,才辞去董事及董事会下属战略委员会委员职务,不再担任大华股份任何职务。

截至2023年9月末,朱江明持有大华股份4.86%的股份,位居第三大股东。

2015年,朱江明、傅利泉二人本着对智能汽车的看好,又携手创立零跑汽车,双方达成一致行动关系,由朱江明任零跑汽车实控人。

(零跑汽车成立时的股权架构,来源:零跑汽车招股书)

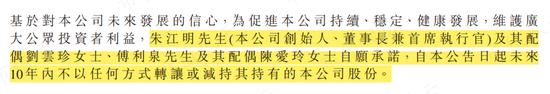

大华股份退出后,傅利泉及配偶陈爱玲、朱江明及配偶刘云珍共持有零跑汽车27.46%股份,并在随后的2023年11月1日,四人一起作出了自愿禁售承诺:10年内不以任何形式转让或减持持有的零跑股份。

(来源:零跑汽车公告20231101)

回过头来看,在当下这个疯狂内卷的时点,一边理清关系,让大华股份一把变现40亿躺赢,释放一大波利好;一边又能继续参与新能源竞赛中,赌一个未来。

简言之,进可攻退可守,不失为两位亲密老板的一个良策。

04 还是一起分钱最香

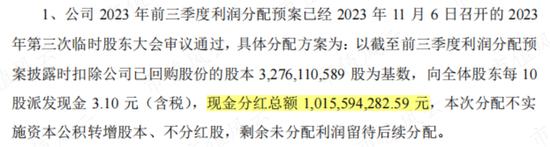

当然,大华股份吃水不忘挖井人,股份转让没几天,便张罗起了回馈股东,2023年11月10日,宣布拟派发现金分红10.16亿。

(来源:大华股份公告20231110)

这也是大华股份上市16年来最大的一次分红。

其实,大华股份以往的分红数额也不小,16次分红共计派发57.43亿。

(制图:市值风云APP)

而大华股份上市至今,靠着经营活动一共赚得现金137.19亿,扣除掉资本开支外,真正留下的自由现金流合计也就65.62亿。

也就是说,大华股份基本上把赚到的钱都用来回馈股东了。

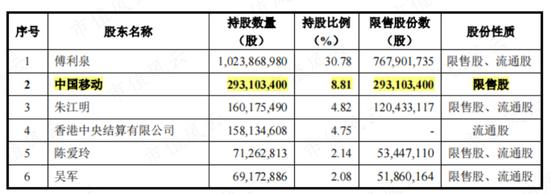

2023年4月,中国移动刚刚完成对大华股份的定增,金额51亿,一举成为大华股份的第二大股东,持股比例为8.81%。

(来源:大华股份公告20230412)

截至2023年9月末,大华股份账面上躺着115亿货币资金,长短期借款仅有15亿,日子过得相当舒服。

踩中安防高景气周期,自研拓宽产品线

这种良性运转模式,也在一定程度上验证了大华股份过去的道路,走得比较成功,比较著名的标签是“国内安防行业中仅次于海康威视(002415.SZ)的龙头老二”。

公司目前吾股排名862,也是市场靠前位置。市值风云曾写过海康威视的深度研报,也从财务角度对比分析过两家企业。

大华股份在20世纪初进入到安防领域,靠着自研的8路高清晰同步嵌入式DVR迅速发展壮大,于2008年IPO上市,成为国内安防行业老二。

(来源:大华股份招股书)

随着平安城市、科技强警、北京奥运、上海世博、校园安全、家居安防、煤炭污染监控等多个大项目实施,很快就迎来了安防高景气时期。

大华股份受益其中:

开始从后端的存储产品逐渐向前端的摄像机产品拓展,并打造了to C端的“乐橙”品牌;

又赶上高清化、AI智能化的技术升级,陆续推出网络高清CCD、人脸识别、卡口电警、双目立体视觉、视频智能锁等迭代产品;

结合硬件和软件,转作以视频为核心的解决方案提供商,为家庭、商铺、城市等提供适配的安防方案。

总体上,大华股份与海康威视的发展历程有异曲同工之处,行业高景气都在背后发挥了关键作用。

靠着先进优质的产品,吸引到足够多的用户群体,积攒到海量的样本数据,再进一步优化后端算法,提供更为优质的解决方案,这才是大华股份以及海康威视逐渐筑起安防“一线厂商”坚固壁垒的关键。

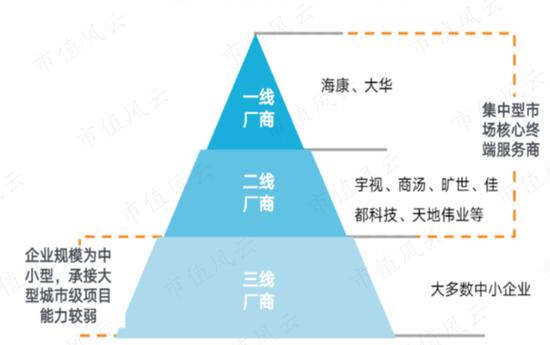

(安防行业竞争格局)

近两年业绩不稳,利润缩水超40%

01 行业低谷见真章

但这也并不代表着就此躺平,风险和隐患仍然存在。

最明显的就是,2022年以来,大华股份与海康威视的增长节奏明显放缓,甚至大华股份的营收走起下坡路,同比下降6.91%至305.65亿;海康威视勉强保持正增长,但增速仅有2%-3%。

(制图:市值风云APP)

一方面,与行业景气度下滑离不开关系,宏观经济不景气,上述安防大型项目阶段性完成,对安防产品需求相应放缓。

为此两家公司都开始在创新业务上下文章,如机器视觉、机器人、汽车电子、智慧消防等,目前营收占比都在15%左右,一定程度上缓冲了业绩下滑。

另一方面,大华股份与海康威视均在2019年被美国商务部列入“实体清单”,随着2022年欧美制裁打压升级,两家企业的上游供应链、以及海外市场的产品放量,势必会受到一定程度的影响。

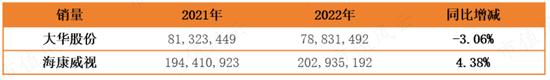

不过,从两家企业一增一减的销量变化也能看出,在行业景气度下滑时,还是规模大的企业更吃香,抗风险能力更强。

再结合海康威视的国企背景以及大华股份的民营性质,极端情况下,大华股份作为行业老二,只能是被牺牲的份儿。

(制表:市值风云APP)

根据2023年度业绩预告,大华股份整体营收略有回暖,预计小幅增长5.45%至322.31亿。

02 流年不利:坏账计提、投资亏损、贸易摩擦

比起营收增长的放缓,更重要的是,大华股份近两年的利润表现相当惨烈。

2020-2022年,归母净利润从39.03亿降至23.24亿,规模缩水超40%,直接退步至2017年的水平。

同期的海康威视却是一年增一年减,2022年为128.37亿,仍与2020年基本持平。

(制图:市值风云APP)

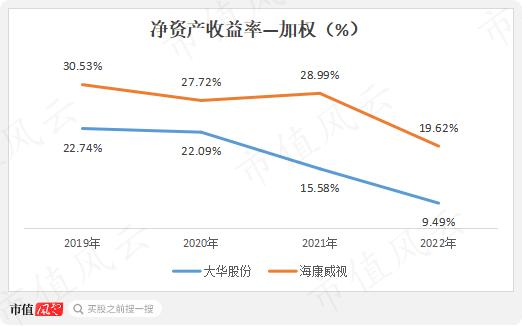

大华股份和海康威视的ROE都处在大幅走低中,2019-2022年分别降低了13个百分点、10个百分点。

(制图:市值风云APP)

问题出在了哪里?

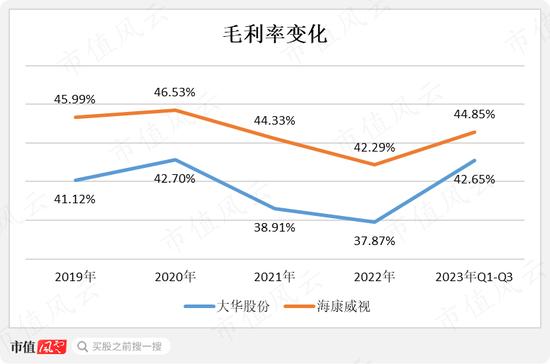

原因之一,在于2020-2022年毛利率的连续下降,从42.7%下降至37.87%,下降约5个百分点;海康威视也情况相似,降幅略小一些,可能与贸易摩擦有关。

(制图:市值风云APP)

2023年前三季度,毛利率明显回暖,大华科技实现归母净利润25.9亿元,超过2022年全年水平,同比增长52.98%。

原因之二,在于应收账款增长。

由于安防业务下游客户多为B端或G端,特别是G端回款向来程序复杂冗长,进程较慢。

所以,两家公司的应收账款都积压较多。

截至2022年末,大华股份的应收账款(含应收票据,下同)高达162.84亿,占到同期收入的53.28%;

海康威视则在2022年末有应收账款324.26亿,占到同期收入的38.99%。

按照两家公司的坏账计提政策,大华股份当年计提坏账损失6.18亿,占当年营业利润的27.11%;海康威视计提5.32亿,占当年营业利润的3.6%。

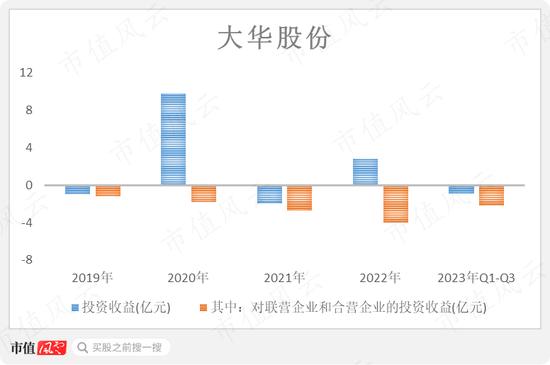

原因之三,则是投资损益。

大华股份近些年里,酷爱跨界投资,参投方向包括但不限于互联网、微创医疗器械、物联网、无线通信设备、智能制造、智能汽车等领域,其中零跑汽车就是当中最知名的一笔。

但事实上,这些联营企业在大华股份的股权持有期间,收益并不稳定。

(制图:市值风云APP)

综合作用下,表现为大华股份近两年的利润大跌。

三位创始人套现50个小目标

还有一事也值得注意,那就是董监高频繁的减持股份。

风云君粗略统计,过去这些年里,董监高共计套现55.96亿。

其中,朱江明、傅利泉、陈爱玲三人占据绝大部分,朱江明套现到手近10个小目标,傅利泉、陈爱玲夫妇更是到手接近40个小目标。

当然,真金白银回馈股东也是事实,非常值得表扬。