汤臣倍健强科技转型:上亿元股权激励存争议,销售费用率居高不下

《港湾商业观察》廖紫雯

近日,汤臣倍健股份有限公司(以下简称:汤臣倍健,300146.SZ)发布2023年业绩预告,披露净利润增长的同时,预计公司第四季度业绩较上年同期下降,值得一提的是,七年时间里,汤臣倍健有五年的时间在第四季度出现亏损。

除却业绩波动以外,汤臣倍健2024年限制性股票激励计划拟花一亿多给36人激励,引发投资者“争议”。

01

四季度业绩较上年同期下降

1月5日,汤臣倍健发布2023年业绩预告。2023年,公司实现归母净利润预计为15.94亿—18.71亿,比上年同期增长15%—35%;实现扣非净利润预计为14.24亿—17.21亿,比上年同期增长3.5%—25.1%。

汤臣倍健表示,业绩变动原因为2023年是VDS行业新周期的第一年,公司继续推进“科学营养”战略下的强科技企业转型和强品牌战略,按照多品牌大单品全品类全渠道单聚焦的战略方向,进一步深化管理和提升经营质量。受益于国民健康意识提升带来的多个品类产品市场需求增长,2023年公司收入实现较快增长。

同时,汤臣倍健指出,其中,因2022年第四季度增强免疫力类产品消费需求强,收入基数较高,2023年第四季度收入较上年同期略有下降。另外,由于品牌建设投入较大,单季度销售费用率全年最高,预计公司2023年第四季度业绩较上年同期下降。

2022年第四季度,汤臣倍健实现营收为17.02亿元,实现归母净利润为-9611万。2023年第四季度营收或将低于17亿元。

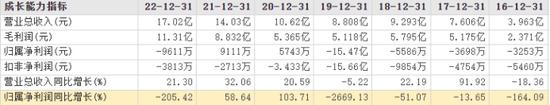

值得一提的是,2016年-2022年七年的时间里,汤臣倍健第四季度营收、归母净利润均出现较大变动,且净利润常出现亏损。

详细来看,2016年-2022年,汤臣倍健于第四季度实现营收分别为3.963亿、7.606亿、9.293亿、8.808亿、10.62亿、14.03亿、17.02亿,分别同比减少18.36%、增长91.92%、增长22.19%、减少5.22%、增长20.59%、增长32.06%、增长21.30%。

同期,公司实现归母净利润分别为-3253万、-3698万、-5586万、-15.47亿 、5743万、9111万 、-9611万,分别同比-164.09 %、-13.65%、-51.07%、-2669.13%、103.71%、58.64%、-205.42%。可以说,七年时间里,汤臣倍健有五年的时间在第四季度出现亏损。

02

花1亿多给36人激励

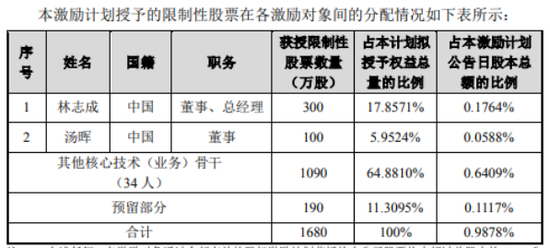

2024年1月2日,汤臣倍健发布2024年限制性股票激励计划。该激励计划拟向激励对象授予1680万股限制性股票,约占本激励计划草案公告时公司股本总额的0.99%,其中首次授予1490万股,约占本激励计划草案公告时公司股本总额的0.88%,约占本激励计划拟授予总额的88.69%,预留授予190万股,约占本激励计划草案公告时公司股本总额的0.11%,约占本激励计划拟授予总额的11.31%。

该激励计划首次授予限制性股票授予价格为8.60元/股。预留部分限制性股票授予价格与首次授予部分限制性股票的授予价格相同。

该计划首次授予的激励对象总计36人,占公司员工总人数(截止到2022年12月31日员工总人数为3602人)的0.9994%。包括:1,公司董事、高级管理人员;2,核心技术(业务)骨干人员。

同时,公司层面业绩考核目标为2024年-2026年三个会计年度的营收以2022年营收为基数,2024年-2026年营收增长率分别不低于25%、32%、38%。

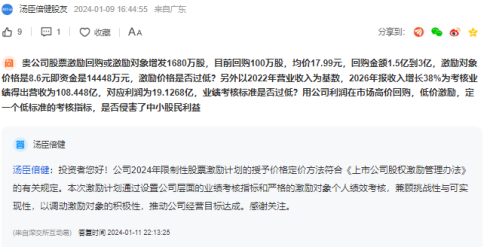

2024年1月9日,投资者于交流平台直言,“公司股票激励回购或激励对象增发1680万股,目前回购100万股,均价17.99元,回购金额1.5亿到3亿,激励对象价格是8.6元即资金是14448万元,激励价格是否过低?另外以2022年营业收入为基数,2026年报收入增长38%为考核业绩得出营收为108.448亿,对应利润为19.1268亿,业绩考核标准是否过低?用公司利润在市场高价回购,低价激励,定一个低标准的考核指标,是否侵害了中小股民利益。”

汤臣倍健表示,公司2024年限制性股票激励计划的授予价格定价方法符合《上市公司股权激励管理办法》的有关规定。本次激励计划通过设置公司层面的业绩考核指标和严格的激励对象个人绩效考核,兼顾挑战性与可实现性,以调动激励对象的积极性,推动公司经营目标达成。

中国企业资本联盟副理事长柏文喜对《港湾商业观察》表示,在激励计划中,公司为了鼓励员工努力实现这一目标,愿意花费1亿多给36人激励,这表明公司对员工的价值和贡献给予了高度认可。同时,这一目标也是公司与股东利益一致的体现,不应该被视为侵害中小股民利益。

在1月11日,公司发布的投资者关系活动表中,针对投资者提出的:“请介绍一下新推出的股权激励计划以及相关考核指标的设定原则,为何公司层面业绩考核指标制定的标准较低”这一问题,公司表示,本次激励方案通过设置公司层面的业绩考核指标和严格的激励对象个人绩效考核指标,兼顾挑战性与可实现性,以调动激励对象的积极性,推动公司经营目标达成。公司选择营业收入作为公司层面业绩考核指标基于营业收入是衡量企业经营状况和市场占有能力、预测企业经营业务拓展趋势的重要标志。公司在个人层面设置的绩效考核指标包括激励对象所在BU的收入、利润及市占率等多个维度。

同时,汤臣倍健表示,公司的股权激励计划一直坚持是激励而非福利的原则。从激励对象仅36人和往期的激励计划达成情况来看,在公司层面业绩考核达标的情况下,因严格的个人绩效考核,实际可行权人数和行权数量占比较低。

股权激励计划的同时,汤臣倍健2月2日发布公告称,截至2024年1月31日,公司累计通过回购专用账户以集中竞价交易方式回购股份数量为1219万股,占本公告披露前一交易日公司总股本的0.7168%,最高成交价为18.07元/股,最低成交价为14.96元/股,支付总金额为人民币1.94亿元(不含交易费用),本次回购符合相关法律法规的要求,符合公司既定回购方案。

03

八年时间打造强科技型企业,销售费用居高不下

2022年3月,汤臣倍健董事长梁允超发表致股东信《再用八年时间,打造强科技型企业》。致股东信中提到,“2014年开始执行功能性自主创新研发战略转型,八年时间有了今天创新新功能产品和PCC1基础研究等的阶段性科研成果。希望再用八年时间,初步完成向强科技企业的转型。”

在1月11日,汤臣倍健发布的投资者关系活动表中,投资者直言,“公司之前提到过科技转型,为何本次激励对象名单中未见研发人员”?

汤臣倍健表示,本次激励计划的激励对象是直接承担公司收入、利润、市场份额的主要业务部门关键岗位人员。除股权激励外,公司设有项目奖、增量奖等多元化的激励机制。针对研发人员,公司提升了核心研发人员的基础薪资,并在此基础上设置了几项专项激励,以保证研发投入更聚焦产品创新、迭代及技术创新领域,而不受短期业绩波动的影响。

而从数据端出发,2023年前三季度,公司实现研发费用为1.23亿,同比增长18.38%;时间线拉长来看,2017年至2022年,公司实现研发费用分别为7726.37万、1.03亿、1.26亿、1.40亿、1.50亿、1.58亿。

同时,2017年至2022年、2023年前三季度,公司销售费用率分别为31.29%、29.42%、31.37%、29.84%、33.35%、40.31%、35.06%。

汤臣倍健的销售费用呈现了大幅增长态势。2023年前三季度,公司实现销售费用为27.19亿,同比增长30.83%;2017年至2022年,公司实现销售费用分别为9.73亿、12.80亿、16.50亿、18.18亿、24.78亿、31.69亿。

针对投资者提出的“对未来降低销售费用率是否有相关举措”这一问题,公司表示,销售费用率水平与公司所处行业赛道及行业发展阶段等相关。近年来公司销售费用率上升一是由于线上渠道收入占比提升带动销售费用率提升,二是由于公司实施“多品牌大单品全品类全渠道单聚焦”战略,不断加大品牌建设费用。随着公司运营能力的逐步提升,销售费用仍有优化空间,希望未来3-5年内销售费用率能够向35%-40%过渡。

同时,汤臣倍健指出,公司重视品牌建设,旗下各品牌的媒介投放结构向中长线投资资源倾斜,即更重视曝光型的品牌广告、心智转化型的种草推广,降低短线投资资源,立足在中长期占领消费者心智。

柏文喜指出,至于研发人员未出现在激励对象名单中,可能是因为公司在研发方面的投入确实不够大。尽管公司研发费用有所增长,但始终未突破1.6亿,相比之下,销售费用从9亿增长至超31亿,销售费用率也在35%左右,这表明公司在销售方面投入了大量资源。加大研发费用投入可能会增加回报率,但也需要考虑到研发的长期性和不确定性。公司销售费用过高可能与其市场策略和扩张计划有关,但也需要进一步分析具体原因。销售费用率是否存在降低的可能性,还需要根据公司的战略和市场环境进行评估。

同时,柏文喜认为,总的来说,投资者在评价汤臣倍健的股票时应该全面考虑公司的业绩和未来发展前景,而不仅仅是局限于限制性股票激励计划的考核标准或研发费用的投入。同时,中小股民也应该保持理性投资的态度,不要盲目跟风或听信市场传言,而是应该通过充分了解公司的基本面和市场走势来做出决策。(港湾财经出品)