IPO怪相盘点③:华宝新能超募近50亿元上市半年转亏 福昕软件超募21亿九成机构报价竟“一致 ”

编者按:近期,IPO产业链被投资者质疑,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近期,市场传闻倒查IPO企业10年财务数据,监管部门称目前没有相关安排。 虽然财务造假难以判断,但IPO企业的股价表现、业绩表现可以通过众多渠道获取。

wind显示,截至2024年2月27日,采用注册制IPO的企业有1303家(不包含已退市的两家,下同)。 1303家公司中,IPO资金超募20亿元以上的公司有31家,超募金额最高的是中芯G际;超募金额第二高的是华宝新能,实际募资56.8亿元超募49.18亿元。

然而华宝新能在超募近50亿元上市半年后,就连续交出亏损的季报和年报,股价破发近70%。而在上市前,公司净利润连续暴增,以高账面利润、高市盈率超募近50亿元,这种IPO对投资者来说是一场“灾难”。此外,华宝新能业绩大“变脸”还被质疑财务造假。

华宝新能IPO前净利润连续暴增 上市后不久便亏损被质疑财务舞弊

wind数据显示,截至2024年2月27日,采用注册制IPO的企业有1303家 。1303家公司中,IPO实际募资比预期资金超募20亿元以上的公司有31家,超募40亿元以上的有6家。

31家IPO资金超募20亿元以上的公司中,中信证券、中信建投和海通证券保荐的项目数量排名前三,分别为8家、6家和5家。

1303家公司中,超募金额最高的是中芯G际,实际募资532.3亿元,超募325.16亿元;华宝新能、万润新能、禾迈股份、纳芯微超募金额分别为49.18亿元、48.84亿元、48.48亿元和48.31亿元,分列第2-5名。

华宝新能最值得关注,因为其不仅超募资金高,而且超募比例高。wind显示,华宝新能计划募资7.62亿元,实际募资56.8亿元,超募49.18亿元。

然而,超募近50亿元的华宝新能,上市后股价大幅下跌,截至2024年2月22日,公司股价较IPO发行价已经下跌了68.3%,接近七成。

华宝新能股价大幅破发或与其快速“变脸”的业绩有关。2022年9月19日,华宝新能在华泰证券的保荐下登陆创业板,上市后的第一个年报,公司交出一份净利小幅增长的答卷。

然而2023年的第一份季报,华宝新能便出现了亏损,公司第一季度亏损0.3亿元。此时,距离华宝新能上市仅半年时间。

2023年半年报、2023年三季报和2023年年报(业绩预告),华宝新能的扣非归母净利润都是负值。公司预计2023年度的扣非归母净利润为亏损2.1亿元-3.1亿元,而2022年的数据为2.71亿元。

由此可见,华宝新能的业绩变脸不仅速度快,幅度也较大,上市半年时间由盈转亏。由于华宝新能是上市后的第二个年头才转亏,保荐人华泰联合也避免了被处罚的风险。

然而在IPO前夕,华宝新能的净利润连续暴增,2019-2021年的扣非归母净利润分别为0.44亿元、2.31亿元和2.69亿元,同比分别增长1,444.76%、426.9%、16.6%。

对于华宝新能IPO前后业绩的巨大反差,有投资者质疑华宝新能IPO前夕存在美化报表的可能,疑点有三:一是与同行可比公司的业绩走势不一致;二是公司毛利率显著高于同行可比公司;三是净利润“含金量”较低。

首先看业绩走势。IPO前夕,华宝新能的营收和净利润都呈现暴增的趋势,2019-2021年,公司的营收增速分别是55.23%、235.44%、116.38%,三年增长了1028%;扣非净利润增速分别是1,444.76%、426.9%和16.6%,三年增长了8903%。

而同行可比公司安克创新,2019-2021年三年的营收增长了140.28%;归母净利润增长了129.88%。另一家可比公司派能科技,三年营收增长了384.49%;净利润增长了595.52%。两家可比公司的营收、净利润增速皆低于华宝新能。

华宝新能的毛利率显著高于同行可比公司。2020年和2021年,华宝新能的毛利率高出派能科技、安克创新毛利率均值的50%以上。

尽管华宝新能IPO前夕的净利润急速增长,但净利润含金量较低,2019-2021年的净现比分别为0.3、0.73和0.48。

随着IPO前夕公司净利润连续暴增,华宝新能也在盈利高点获得超高募资,实际募资56.8亿元,是公司2021年末的总资产的4倍,是2021年年末净资产的11倍。

华宝新能之所以能够超募近50亿元,主要是发行市盈率畸高,以及券商等机构的神机妙算、高报价,详见《华泰证券承销怪相:IPO项目资金超募越多股价跌得越狠,佣金越高业绩“变脸”越快》等文章。

但公司净利润在上市后不久便转亏,股价也是一路向下,破发70%,中小投资者苦不堪言。而保荐人华泰证券,却将2.04亿元的承销保荐佣金收入囊中,丝毫不受影响。

兴业证券助力福昕软件IPO超募近22亿元 近90%的机构报价竟基本一致

在31家IPO资金超募20亿元以上的公司中,福昕软件十分值得关注,因为其超募资金比例较高,且上市后第二年就转亏,并且连续亏损,公司业绩的真实性同样值得关注。

招股书显示,福昕软件的主营业务是提供PDF电子文档相关的软件产品及服务,不少投资者使用过福昕软件PDF编辑器和阅读器。

值得一提的是,福昕软件登陆的是科创板,可比同行公司万兴科技、鼎捷软件登陆的是创业板,广联达登陆的是彼时的中小板。

部分使用福昕软件产品的消费者表示,很难体会到福昕软件的“硬科技”属性。但福昕软件并不“孤独”,大名鼎鼎的金山办公登陆的也是科创板。

2020年9月8日,福昕软件在兴业证券的保荐下成功IPO,实际募资28.72亿元,超募21.79亿元。28.72亿元的募资是福昕软件2019年年末总资产4.64亿元的6倍;截至2023年三季度末,公司账面上的货币资金及交易性金融资产合计21.5亿元, 占总资产的70%以上。

有投资者表示,福昕软件IPO不仅是募资,更像是募集了6个IPO前体量大小的公司。

福昕软件IPO之所以能够超募21.79亿元,主要是发行市盈率较高。公告显示,福昕软件的IPO发行价为238.53元/股,对应的发行市盈率为191.42倍,是行业市盈率均值70倍的272%。

福昕软件IPO报价过程中,招商基金的报价较高且认购数量较多,报价为240元/股(高价剔除)。

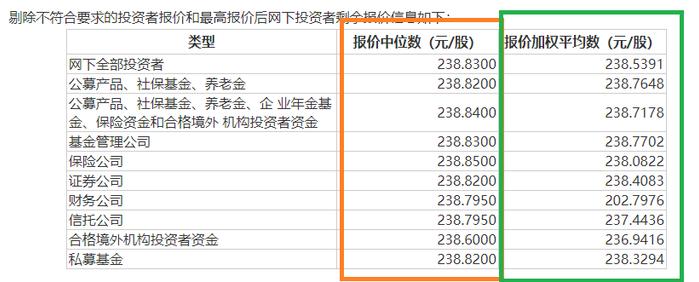

颇为神奇的是,福昕软件IPO报价机构给出的报价惊人的“一致”。公告显示,福昕软件IPO共有6238家报价配售对象,其中5590家配售对象为有效报价,占比89.61%。有意思的是,这5590家配售对象,报价区间都在238.58元——238.88元之间,基本一致。

来源:福昕软件公告

令人感到疑惑的是,是什么力量令接近90%的配售对象的报价都基本一致?兴业证券在其中起到什么作用?这有待时间给出答案。

上市第二年,也就是2021年,福昕软件由盈转亏。2021年和2022年,福昕软件扣非归母净利润分别为-0.22亿元和-0.78亿元;2023年,公司业绩快报显示归母净利润为-0.99亿元,亏损进一步扩大。

福昕软件的股价也大幅下挫。截至目前,公司的股价较发行价下跌了60%以上,中小投资者亏损惨重。然而,兴业证券的2.66亿元承销保荐佣金,旱涝保收。