博雅生物被“华润系”接盘后增长不及预期?业绩在变差 高价 “血拼”亏损标的“抢收”

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点: 博雅生物被华润系接盘这几年,其业绩拉胯持续下滑,一季度甚至出现负增长。一方面,近年公司核心血制品业务不仅浆站数量增长极其迟缓,远不及预期目标;另一方面,采浆量增速也较大落后于行业水平。这是否是博雅生物不惜耗巨资高溢价收购亏损资产原因之一?此外,博雅生物关联股东体外资产注入上市公司体内市场呼声不断。公司此次高溢价收购又是否是为未来高价接盘关联资产埋伏笔?

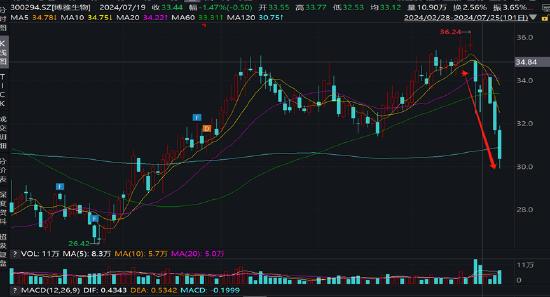

近日,博雅生物发布公告,拟斥资逾18亿元并购一家血液制品公司,以加码采血浆站布局。然而,市场似乎并不买账,自公告发布以来,公司股价持续承压。

截止7月25日收盘,公司股价为30.35元/股,较公告发布前收盘价(7月17日),公司股价跌幅近15%。

值得注意的是,公司此次收购标的为亏损资产。为何博雅生物不惜耗巨资收购亏损资产?这背后又有何种隐情?

溢价182%接盘亏损资产市场不买单?

7月17日,博雅生物发布公告称,公司于7月17日与GC Corp.、Synaptic Healthcare 1st Private Equity Fund及46名韩国籍自然人股东签署《股份购买协议》,以自有资金18.2亿元收购GC、Synaptic及个人卖方合计持有的GREEN CROSS HK HOLDINGS LIMITED(中文名:绿十字香港控股有限公司,简称“绿十字(香港)”)100%股权,从而间接收购境内血液制品主体绿十字(中国)生物制品有限公司(简称“绿十字(中国)”)。

公告显示,公司称此次收购主要为进一步扩大公司业务规模,提升核心竞争力,发展新质生产力及强化战新产业布局,促进公司长期战略目标的实现,做大做强血液制品业务。

此次收购属于高溢价收购。公告显示,经中企华资产评估有限责任公司评估,并出具《资产评估报告》,截至评估基准日 2023 年9月30日, 绿十字(香港)纳入评估范围内的合并报表归属于母公司所有者权益账面价值为6.45亿元,本次评估以收益法评估结果作为最终评估结论:绿十字(香港)股东全部权益价值为16.77亿元,增值率为 159.97%。本次交易标的交易价格以评估机构出具的评估结论为基础, 同时考虑血液制品行业的高壁垒性、稀缺性,并经交易各方协商,确定公司以18.2亿元收购绿十字(香港)100%股权,协商价较净资产飙涨182.17%。

为何高溢价收购投资者却用脚投票?

首先,高溢价将形成高商誉,且标的处于营收收缩,业绩处于亏损状态。

据公告,公司此次交易一旦达成,或将可能形成超10亿元的商誉。

值得注意的是,公司去年因商誉暴雷而业绩大幅下滑。2023年,公司归属于上市公司股东的净利润为2.37亿元,同比下降45.06%。对于业绩大幅变动的原因,博雅生物方面解释称,一方面,公司转让了广东复大医药有限公司(以下简称“复大医药”)和贵州天安药业股份有限公司(以下简称“天安药业”)股权,此后,两家公司不再纳入合并报表;另一方面,系公司计提新百药业形成的商誉减值准备及其他资产减值准备影响。

此次交易标的业绩表现一般,亏损持续,营收缩水。根据公告,2021年、2022年及2023年1—9月,绿十字(香港)的营业收入分别约为4.04亿元、2.33亿元、2.39亿元,净利润分别为2241.82万元、-2327.09万元、-1212.04万元。

其次,标的资产质量究竟几何?

绿十字(中国) 专注于血液制品研发、生产、销售,,现有4个浆站, 2023 年采浆量104吨, 2017 至2023年采浆量复合增长率 13%。

我国主要使用的血制品品种是白蛋白,占比达58%,其次是免疫球蛋白,占比达38%,凝血因子使用量最少,仅占4%。而绿十字中国拥有白蛋白、静丙、Ⅷ因子、纤原、乙免及破免6个品种16个品规,白蛋白的收得率在行业平均水平,静丙的收得率与行业平均水平相差较大,纤原的收得率较少,有较大提升空间,但其Ⅷ因子的收得率远远领先于行业平均水平。

华润系接盘后增长不及预期?

公开资料显示,博雅生物成立于1993年,公司业务以血液制品为主,集生化药、化学药、原料药为辅。2012年,博雅生物在深交所创业板上市。2021年被华润医药以近48亿元拿下控股权。至此,华润医药为公司控股股东,持有公司29.28%股份,高特佳将其所持11.31%股份的表决权委托给华润医药,华润医药合计拥有公司40.59%股份表决权。

然而,自华润医药接盘后,博雅生物近年业绩增长不仅吃力,预期目标进展似乎也极为缓慢。

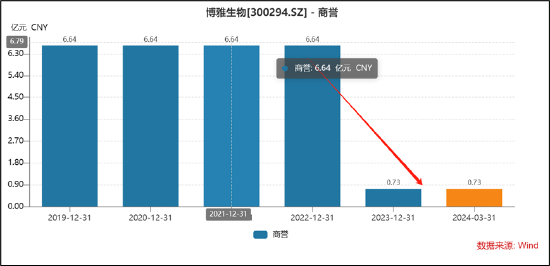

公司的营收增长持续萎靡。鹰眼预警系统显示,近三期年报,公司营业收入同比变动分别为5.47%,4.08%,-3.87%,变动趋势持续下降,出现负增长。

来源:鹰眼预警

今年一季度公司在进一步下滑。数据显示,2024年第一季度,公司实现营业总收入4.48亿元,同比下降44.36%;归母净利润1.52亿元,同比下降10.74%;扣非净利润1.27亿元,同比下降7.63%;经营活动产生的现金流量净额为1.24亿元,同比下降44.37%。

随着国家一系列产业扶持政策的出台和严格监管措施实施,对血液制品生产企业实行总量控制,对血液制品企业设立浆站严格资格限定,自2001 年起未再批准设立新的血液制品生产企业, 目前处于持续经营的血液制品企业已不足30家。由于血制品行业进入壁垒较高,目前我国血液制品行业整体处于供不应求状态。

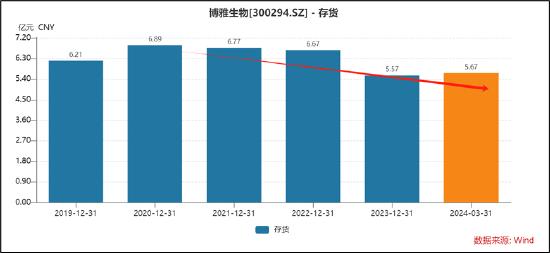

值得注意的是,血制品行业由于供不应求,存货指标反而是业绩前瞻性指标。数据显示,博雅生物一季度的存货为5.67亿元,较2021年收缩16.25%。

由于上述政策高壁垒等原因,对于血制品企业而言,血浆量决定了公司收入规模,而产品属性又决定了企业盈利水平。一家血浆企业的盈利模型或大致归为:浆站数量×单浆站采浆量×品种数量×吨浆收入×利润率。因此,血制品企业要获得快速增长,要么提升浆站数量,要么提升单浆站采浆量。

博雅生物自华润接盘后,其浆站数量与采浆量表现如何?

从浆站数量看,在营浆站数量停滞不前,与目标值相差甚远。博雅生物2021年采血浆站为14家,2023年博雅生物的在营血浆站仍为14家(单采血浆站为16家)。

据悉,在华润医药入主后,博雅生物设下目标,力争在十四五期间(2021年到2025年)实现浆站数量30个以上,采浆规模1000吨以上。博雅生物的进度显然与目标相差甚远。值得注意的是,头部企业天坛生物近年浆站数量增速较为迅速,2021年在营浆站为58个,2023年则飙升至80个。

从采浆量表现看,其虽有增长但显著低于行业增速。2022年的采浆量(439吨)比2021年的采浆量(420 吨)提升了4.52%;2023年采浆量(467.3吨)比2022年提升了6.47%。需要指出的是,博雅生物的采浆量增速不及行业水平。据不完全统计,2023年我国新增在营浆站33家,全年共采集血浆12079吨,同比增长18.6%。

高溢价收购为未来接盘关联资产埋伏笔?

目前,市场对博雅生物注入关联资产丹霞生物存预期。

丹霞生物成立于2002年,主营血液制品的生产与销售。目前丹霞生物的大股东为高特佳前海优享基金,其持股比例为89%。前海优享基金的合伙人包括深圳高特佳、博雅生物等,属于博雅生物关联方控股。

据悉,根据公司2024年3月公告的机构调研纪要,目前丹霞生物已有9个浆站开采,其余8个浆站的采集恢复工作也在积极推进。2017-2019年丹霞生物分别实现采浆224、278、307吨。若丹霞生物注入叠加此次收购标的,从采浆量看或将是接近再造了一个博雅生物。

事实上,公司与丹霞生物已经有相关动作。2023年4月,博雅生物与高特佳、丹霞生物签署战略合作框架协议。根据协议,高特佳将促成博雅生物成为丹霞生物的直接股东;若前海优享基金或丹霞生物股权结构变动(包括股权转让、股权增资),高特佳将促成博雅生物享有优先合作权。

需要强调的是,丹霞生物业绩表现似乎仍然一般。数据显示,2024年4月博雅生物公告的机构调研公告,丹霞生物于2023年才刚刚扭亏为盈。