百花医药定增募不超3.39亿获上交所通过 平安证券建功

来源:中国经济网

中国经济网北京9月11日讯 百花医药(600721.SH)9月9日发布关于向特定对象发行股票申请获得上海证券交易所审核通过的公告。

公司于2023年9月8日收到上海证券交易所上市审核中心出具的通知,公司向特定对象发行股票申请符合发行条件、上市条件和信息披露要求。上交所将在履行相关程序并收到公司申请文件后提交中国证监会注册。公司本次向特定对象发行股票相关事项尚需获得中国证监会做出同意注册的决定后方可实施,最终能否能获得中国证监会同意注册的决定及时间尚存在不确定性。公司将根据相关事项进展情况,及时履行信息披露义务。

公司6月26日发布的《2021年度向特定对象发行A股股票募集说明书(申报稿)(修订稿) 》显示,本次发行面向特定对象发行,发行对象为华凌国际医疗,华凌国际医疗系公司控股股东华凌工贸的全资子公司。华凌国际医疗以现金方式认购本次向特定对象发行的全部股份。

本次非公开发行股票的发行价格为3.01元/股,本次非公开发行股票的定价基准日为本次非公开发行股票董事会决议公告日,发行价格不低于定价基准日前20个交易日甲方股票交易均价的80%(定价基准日前20个交易日股票交易均价=定价基准日前20个交易日甲方股票交易总额/定价基准日前20个交易日甲方股票交易总量)。

本次向特定对象发行股票数量不超过112,540,306股(含112,540,306股),未超过本次发行前公司总股本的30%。

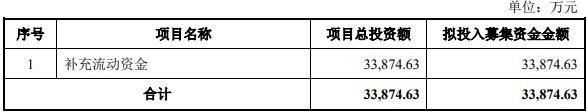

本次向特定对象发行募集资金总额不超过33,874.63万元(含33,874.63万元)。扣除发行费用后将全部用于补充流动资金。

华凌国际医疗为公司控股股东华凌工贸控制的公司,为公司关联方,华凌国际医疗参与认购本次向特定对象发行股票构成与公司的关联交易。

本次发行面向特定对象发行,发行对象为华凌国际医疗,华凌国际医疗系公司控股股东华凌工贸的全资子公司,本次发行不会导致公司控制权发生变化。

公司表示,通过本次发行可以增强资金实力,实施“仿创结合”战略,助力公司“长板做优”突出化学药药学和临床研发差异化优势,“补齐短板”延伸产业链,布局生物大分子等创新研发及MAH制度下的商业化落地实施;缓解流动资金压力,促进公司持续、稳定、健康发展。

公司同日披露的《平安证券股份有限公司关于新疆百花村医药集团股份有限公司2021年向特定对象发行A股股票之发行保荐书(修订稿)》显示,本次发行保荐机构为平安证券股份有限公司,保荐代表人为张伟龙、韩鹏。

据百花医药2023年半年度报告,今年上半年,公司实现营业收入1.67亿元,同比增长2.11%;归属于上市公司股东的净利润1299.96万元,同比增长26.28%;归属于上市公司股东的扣除非经常性损益的净利润1227.71万元,同比增长23.81%;经营活动产生的现金流量净额614.52万元,同比减少37.23%。