刘永好再出手,要举牌民生银行

来源:时代财经

作者 | 黄宇昆

市净率最低的A股上市银行,即将迎来重要股东增持。

11月18日晚间,民生银行(600016.SH)公告称,新希望集团有限公司(下称“新希望集团”)看好该行长期发展,其子公司新希望化工投资有限公司(下称“新希望化工”)拟通过二级市场增持该行股份,相关投资将于监管部门核准后实施。目前,刘永好所控制的“新希望系”持有民生银行的总股份比例为4.96%,逼近5%的举牌线。

时代周报记者以投资者身份致电民生银行了解增持相关事宜,相关人士表示增持尚待监管部门核准,具体增资情况关注后续公告。

事实上,今年以来,上市银行获股东增持的案例较为普遍,据时代周报记者统计,今年至少有20家A股上市银行发布过增持相关的公告。在业内人士看来,增持反映了股东对银行发展前景的信心,有助于提升市场信心、利好估值。

近日,证监会发布《上市公司监管指引第10号——市值管理》(下称《指引》)明确,长期破净公司应当制定上市公司估值提升计划,并经董事会审议后披露。

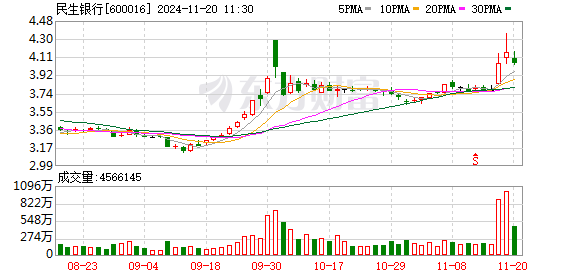

Wind显示,截至11月19日,42家A股上市银行悉数破净,其中民生银行市净率最低,仅为0.34。在利好消息影响下,银行股行情再次被“引爆”,11月18日银行股集体翻红,民生银行涨幅达7.43%,19日,民生银行盘中涨幅一度超7%,但收盘时回落至2.72%。

前海开源基金首席经济学家杨德龙向时代周报记者表示,稳定分红和充足现金流是红利类资产的两大优势,成为很多投资者的比较好的选择。在降息周期之下,低利率环境利好红利策略。央企、国企改革及市值管理指引的公布,也将提升这些央国企的估值水平,有助于推动行情深化。

刘永好出手,新希望要举牌民生银行

“新希望系”多次减持民生银行后,如今要出手举牌,民生银行新一轮资本博弈开启。

据民生银行公告,该行将就持股5%以上股东变更事项向国家金融监督管理总局报送核准申请。新希望集团看好该行长期发展,其子公司新希望化工拟通过二级市场增持该行股份,增持方式为集中竞价交易和大宗交易。

截至11月18日,新希望集团控制的南方希望实业有限公司和新希望六和投资有限公司合计持有该行总股份比例 4.96%。增持后,新希望化工与其一致行动人南方希望实业有限公司、新希望六和投资有限公司合计持有本行总股份比例将超过5%,相关投资将于核准后实施。

民生银行是国内首家由民营企业发起设立的全国性股份制商业银行,成立之初主要大股东就包括新希望创始人刘永好、泛海控股实控人卢志强、东方集团实控人张宏伟、巨人投资实控人史玉柱等一众知名企业家。

“新希望系”一度是民生银行的第一大股东,直到2014年12月,安邦系保险公司增持民生银行股份达到14.06%,超越“新希望系”成为第一大股东。此后“新希望系”多次减持民生银行,持股比例一路降至5%以内。

近年来,民生银行的股东变化一直备受市场关注。据公开披露信息,2023年下半年以来,深圳市立业集团有限公司陆续在二级市场增持民生银行股份,2023年三季度末跻身民生银行第七大股东,2024年1季度末成为该行第四大股东,截至2024年3季度末,立业集团共持有民生银行4.49%的股份。若“新希望系”此次增持获核准实施,有望超越立业集团,成为民生银行第四大股东。

而作为民生银行另一重要股东——中国泛海控股集团有限公司,在2024年3季度末时已不在民生银行前十股东行列。

股东发生变化之后,民生银行董事会席位也相应发生变动。今年6月,民生银行第九届董事会席位落定,泛海控股实控人卢志强“出局”,深圳立业集团的实控人林立成为新入局者,刘永好、张宏伟、史玉柱、宋春风、赵鹏等这些“老面孔”仍在。

虽然新希望持续看好民生银行的发展前景,但从目前的业绩来看,民生银行仍有不小的压力。今年6月,民生银行董事长高迎欣在投资者交流会上曾坦言,从财务指标来讲,民生银行经过几年的调整,希望在企稳的基础上实现稳步增长,但也面临不小挑战,营业收入、净息差等指标承压。

最新季报数据显示,今年前三季度,民生银行分别实现营业收入1016.60亿元,同比下降4.37%,归母净利润304.86亿元,同比下降9.21%。

资产质量方面,截至3季度末,该行不良贷款总额656.30亿元,比上年末增加5.33亿元;不良贷款率1.48%,与上年末持平;拨备覆盖率146.26%,比上年末下降3.43个百分点。

上市银行股东增持热情不减,

年内超20家获增持

本月,除民生银行外,亦有多家上市银行股东决定出手增持股份,其中部分银行的增持已经落地。

11月8日,南京银行公告称,基于对公司未来发展的信心,法国巴黎银行(QFII)于2024年3月14日至2024年11月7日期间,以自有资金通过上海证券交易所系统以集中竞价交易方式增持该行股份共计1.79亿股。

本次增持后,法国巴黎银行及法国巴黎银行(QFII)的合计持股比例从17.04%增加至18.04%,增持比例达1%。值得一提的是,这已经是今年南京银行第二次公告称法国巴黎银行(QFII)增持该行股份,今年2月26日至3月13日期间,法国巴黎银行(QFII)以同样的方式增持该行7986.85万股。

11月13日,中信金融资产(02799.HK)发布了一份关于进一步推进投资配置的议案,其中提到,为实现股东利益最大化,未来该公司将加大投资配置力度,包括以不超过260亿元进一步购买中国银行股份,以不超过40亿元进一步购买光大银行股份。

中信金融资产表示,购买中国银行、光大银行股份是该集团一项中长期投资,将为该集团带来稳健的财务收益。据本次公告显示,至本公告日期,中信金融资产持有中国银行之3.57%股份;持有光大银行之7.08%股份。

据Wind数据统计,今年以来,包括上述三家银行在内,至少有20家银行获得股东或高级管理层增持,从增持理由来看,均为看好银行的长期价值以及对未来发展的信心。

博通咨询金融行业资深分析师王蓬博向时代周报记者分析称,上市银行频获增持,一方面是股东对银行未来发展前景的看好,部分上市银行展现出了较好的经营韧性和业绩增长态势;另一方面股东增持是一种积极的信号,能够向市场传递股东对银行的信心和支持。

11月15日,证监会发布《指引》,明确上市公司应当聚焦主业,提升经营效率和盈利能力,同时可以结合自身情况,通过并购重组、股权激励、员工持股计划、现金分红等方式促进上市公司投资价值合理反映上市公司质量。

其中,对于长期破净的公司应制定上市公司估值提升计划,市净率低于所在行业平均水平的长期破净公司应当就估值提升计划执行情况在年度业绩说明会中进行专项说明。

当前,A股上市银行处于集体破净状态,市净率最高的招商银行仅为0.95。《指引》发布后,银行股行情再次被“引爆”,11月18日,42家A股上市银行集体飘红,郑州银行收盘涨停、青农商行盘中涨停。

王蓬博认为,对于普通投资者来说,如果追求稳定的收益,那么分红较为稳定的银行股比较合适,可以作为投资组合的一部分,但同时也要考虑单个银行的净息差收窄压力和资产质量风险。