【信达医药】苑东生物(688513)2024H1点评报告:收入增长较快,新产品&国际化布局驱动未来发展

本文来自信达证券研发中心2024年8月20日发布的《苑东生物(688513)点评报告:收入增长较快,新产品&国际化布局驱动未来发展》,欲了解具体内容,请阅读报告原文,唐爱金S1500523080002,史慧颖S1500523080003。

事件:苑东生物发布2024年中报。公司2024 H1实现收入6.70亿元(同比+20.56%),归母净利润1.46亿元(同比+11.38%),扣非归母净利润1.14亿元(同比+14.08%)。2024年Q2实现收入3.55亿元(同比+27.75%),归母净利润0.71亿元(同比+1.34%),扣非归母净利润0.62亿元(同比+15.51%)。

点评:

毛利率有所降低,研发投入维持稳定。利润率方面,2024 H1公司实现综合毛利率77.73%(-4.33pp),归母净利率21.88%(-1.80pp),扣非归母净利率16.98%(-0.96pp),高毛利的技术服务收入降低影响利润率水平;费用率方面,2024 H1期间费用率为57.36%(-3.75pp),其中销售/管理/研发/财务费用率分别为35.33%(+1.03pp)/ 6.49%(-2.11pp)/ 16.27%(-2.95pp)/ -0.74%(+0.28pp),新产品上市提升销售费用率,固定资产闲置产能折旧降低管理费用率,研发费用基本持平、收入增长降低研发费用率。

原料&制剂一体化优势突显,产业链拓展卓有成效。2024H1,公司原料药实现收入0.57亿元(同比+36.11%),已成功实现30个高端化学原料药产品的产业化,15个原料药已完成国际注册/认证,11个原料药已出口主流国际市场;制剂实现收入5.65亿元(同比+27.77%),截止至2024年8月19日,公司已成功实现52个高端化学药品的产业化(7个国内首仿),42个产品通过一致性评价(11个首家通过),公司多个制剂实现原料药自主供应,制剂成本、质量、原料供货、研发速度得以控制,一体化优势突显。2024H1,CMO/CDMO实现收入0.27亿元(同比+91.11%),基于公司技术实力及客户积累, CMO/CDMO业务拓展卓有成效,已累计承接22个CMO/CDMO项目,已实现10个中间体产品的产业化。2024H1,技术服务实现收入0.20亿元(同比-64.98%)。

麻醉镇痛实力强劲,出海逻辑逐渐兑现。公司产品聚焦麻醉镇痛、心脑血管、抗肿瘤等五大重点领域,截止至2024年8月19日,公司已上市麻醉镇痛及相关领域产品15个,在研20余个,米内网2024Q1数据显示麻醉镇痛领域的盐酸纳美芬注射液、盐酸纳洛酮注射液、布洛芬注射液市占率均为第一。公司持续投入研发创新,麻醉镇痛领域储备丰富:1高端仿制药方面:2024 年 3-4 月酒石酸布托啡诺注射液、盐酸纳布啡注射液等品种获批;2改良型新药方面:硫酸吗啡盐酸纳曲酮缓释胶囊进入临床研究阶段,氨酚羟考酮缓释片于2024年7月向CDE申报生产,水合氯醛口服溶液已申报生产;3大分子生物药研发方面,I类新药 EP-9001A 单抗注射液临床试验正在进行Ib/II期临床试验。公司持续推进国际化战略,制剂国际化方面,已获批产品盐酸纳美芬注射液正在进行商业化推广和市场导入,EP-0160I 已于 2024 年 6 月提交 ANDA 申请;API 国际化方面,阿瑞匹坦、枸橼酸马罗匹坦等多个品种取得进展。

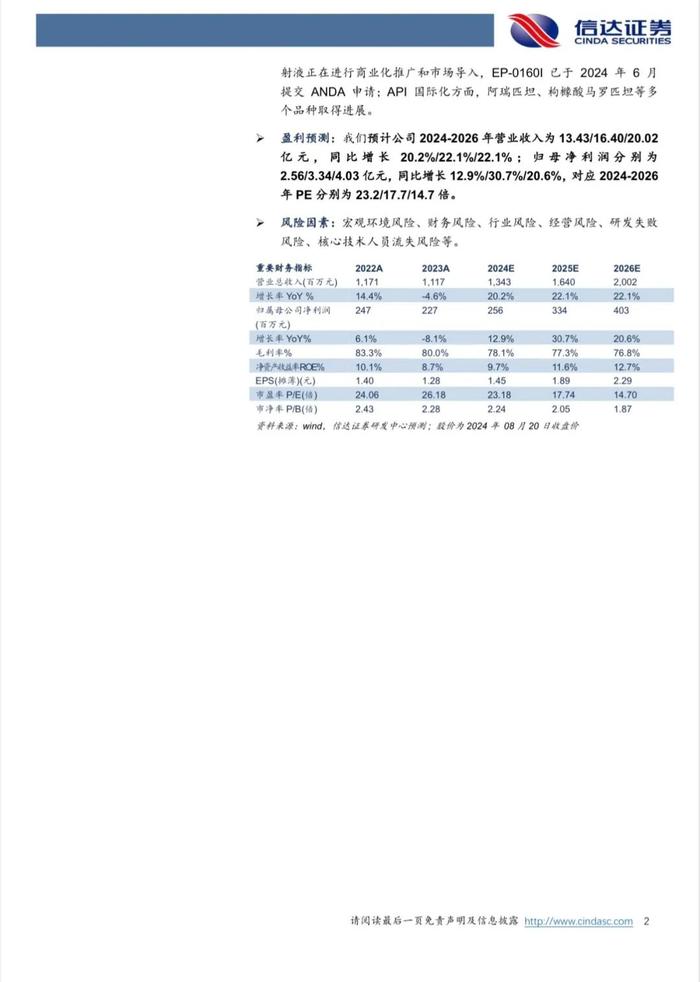

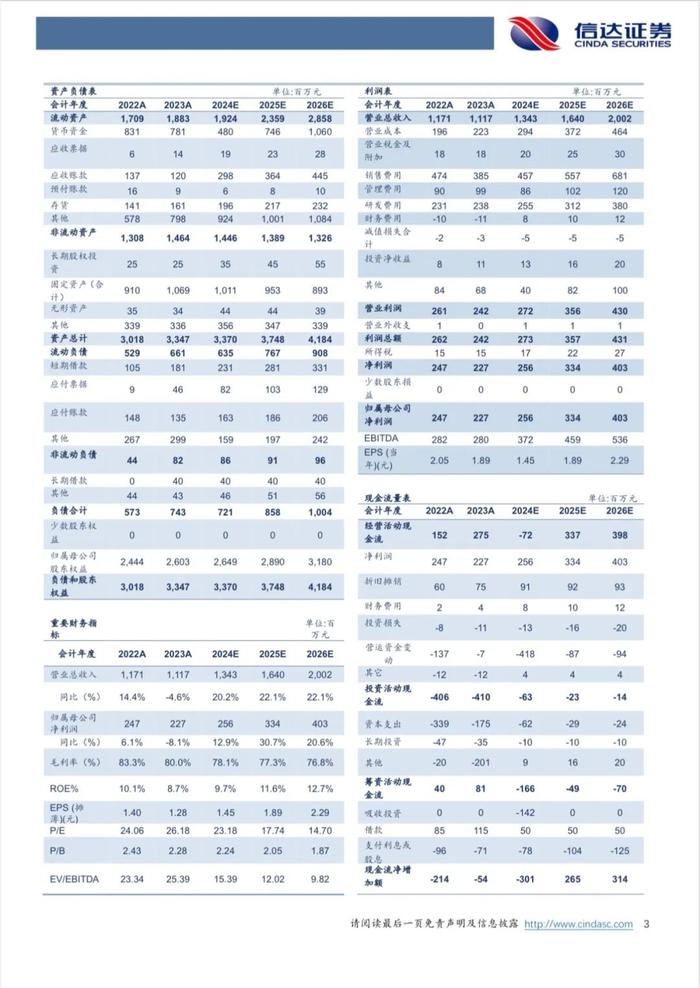

盈利预测:我们预计公司2024-2026年营业收入为13.43/16.40/20.02亿元,同比增长20.2%/22.1%/22.1%;归母净利润分别为2.56/3.34/4.03亿元,同比增长12.9%/30.7%/20.6%,对应2024-2026年PE分别为23.2/17.7/14.7倍。

风险因素:宏观环境风险、财务风险、行业风险、经营风险、研发失败风险、核心技术人员流失风险等。