大肆扩产下负债“后遗症”凸显,分拆能帮助恒力石化脱困吗?

近日,民营大炼化龙头企业 恒力石化 (SH:600346)交出了2024年的第一份业绩答卷。财报显示,该公司2024年第一季度实现收入583.90亿元,同比增长4%;归母净利润21.39亿元,同比增长109.8%,环比增长77.68%。

不难看出,在穿越震荡下行的2022年后,深耕“大化工平台”和“ 新材料 延伸”的体系化产业格局的恒力石化依旧保有头部玩家的活力。但透视该公司近年来的经营曲线可知,其业绩增长势头趋弱,资金链更是长期紧绷。

值得注意的是,恒力石化正在推进旗下子公司康辉新材料科技有限公司(下称“康辉新材”)的分拆上市,希望通过此举拓宽融资渠道、降低资金成本,从而提高该公司的整体市值,强化整体竞争力。

分拆康辉新材上市,会是恒力石化的救命之方吗?

一、营收增速放缓,净利润“开倒车”

公开信息显示,恒力石化是一家以炼油、石化、聚酯新材料和纺织全产业链发展的国际型企业,构筑了“世界级化工型炼厂+现代 煤化工 装置”的集成产业体系,在中国民营企业500强榜单中长期位列第三位,仅次于京东集团和阿里巴巴。

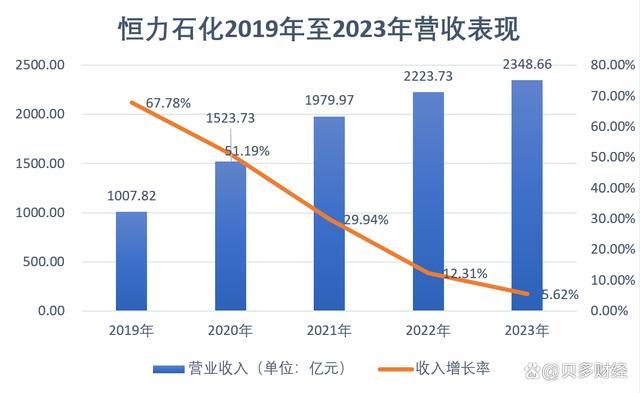

2016年至2021年是恒力石化的“ 黄金 五年”,该公司的营业收由2016年的192.40亿元增长至2021年的1979.97亿元,净利润亦由11.80亿元增长至155.31亿元,为自身搭建了业绩5年内超10倍的成长轨迹。

恒力石化的营业收入于2019年突破千亿规模,来到1007.82亿元,同比增长67.78%,并以201.73%的增幅实现了100.25亿元的净利润。此后的两年间,该公司也维持住了营收与利润的双位数增长。

但自2022年起,由于 原油 等主要原材料价格的上行,加之行业市场端消费低迷,恒力石化面临历史上极端的高运行成本与低行业需求的双重压力,虽仍取得2223.72亿元的营收,但归母净利润却骤降至23.18亿元,同比下滑85.07%。

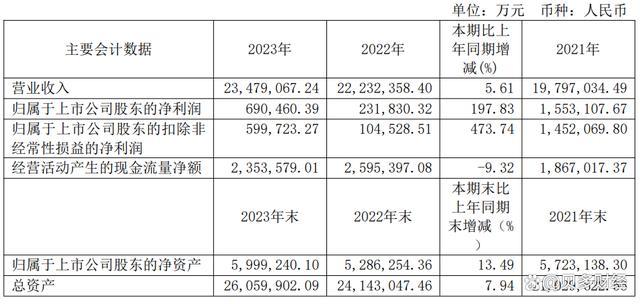

2023年,恒力石化的营业收入为2347.91亿元,同比增长5.61%;归母净利润为69.05亿元,同比增长197.83%;扣非后净利润为60亿元,同比大增473.74%。总体而言,恒力石化的业绩迎来了温和修复,各项指标均有所回升。

但就经营成长性而言,恒力石化的这份成绩单并不算合格。该公司的收入增长率在2019年后逐年下跌,2020年至2022年的增速分别为51.19%、29.94%和12.31%。相比之下,2023年5.62%的收入增长率甚至不及市场极端承压的2022年。

贝多财经发现,恒力石化的经营效益也不及从前,2023年的归母净利润虽再度出现超100%的井喷式增长,但整体盈利规模仅是2021年155.31亿元的二分之一,距离巅峰时期的业绩水平相去甚远。

恒力石化亦在2023年财报中坦言,受外部环境,宏观经济放缓、国内市场需求不足等因素影响,2023年行业运行仍面临较大困难和挑战,呈现“增产增销不增利”的情况,全年行业效益总体呈现前低后高态势。

二、资产负债高企,多次募资补流

身处化工行业,涉及业务越丰富,意味着企业在前期产业链条建设上的资金花费越多。也正因如此,作为业内首家实现“原油-芳烃、烯烃- PTA 、 乙二醇 -聚酯新材料”全产业链一体化的上市公司,恒力石化的资产质量一直是市场关注的重点。

截至2019年至2022年末,恒力石化的负债总额分别为1586.34亿元、1762.63亿元、2009.32亿元和1885.10亿元,资产负债率分别为74.95%、75.38%、72.75%和78.08%,连续多年居高不下。

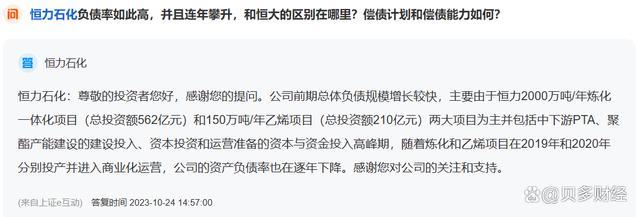

恒力石化方面解释称,前期总体负债规模增长较快,主要由于该公司正处于项目建设的资本与资金投入高峰期,其中2000万吨/年炼化一体化项目,总投资额为562亿元;150万吨/年乙烯项目,总投资额为210亿元。

在解答投资者对于债偿计划和债偿能力的疑惑时,恒力石化在投资者互动平台表示,随着炼化和乙烯项目在2019年和2020年分别投产并进入商业化运营,该公司的资产负债率也在逐年下降。

但2023年报显示,恒力石化在建工程的期末余额仍达到488.24亿元,较期初的272.87亿元增长78.92%,主要是年产160万吨高性能树脂及新材料项目和新材料产业园二期项目等本期投入增加。

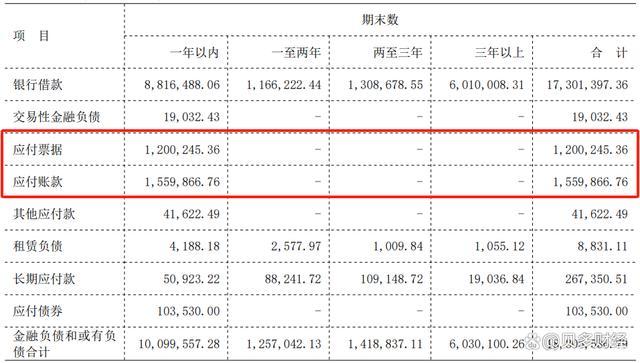

截至2023年末,恒力石化的资产负债率为76.98%,虽较2022年末下降1.1个百分点,但依旧处于较高水平。该公司的短期借款为669.95亿元,另有120.02亿元的一年内应付票据,以及155.99亿元的一年内应付账款。

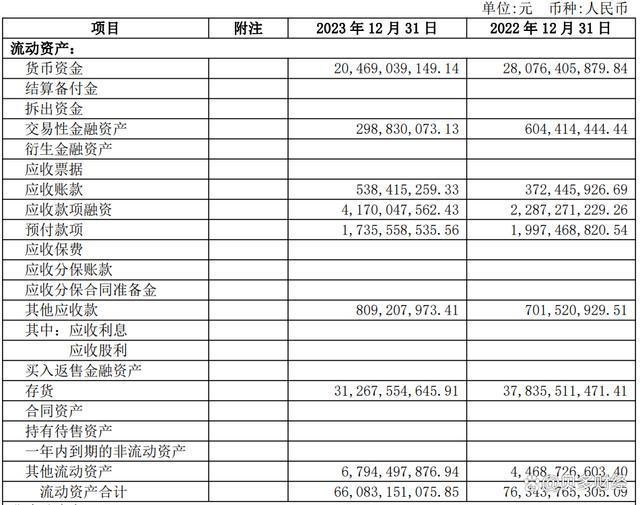

不仅如此,恒力石化的货币资金出现明显下滑,由2022年末的280.76亿元下降27.10%至2023年末的204.69亿元;流动资产也由763.44亿元降至660.83亿元,降幅为13.44%,短期债偿能力不容乐观。

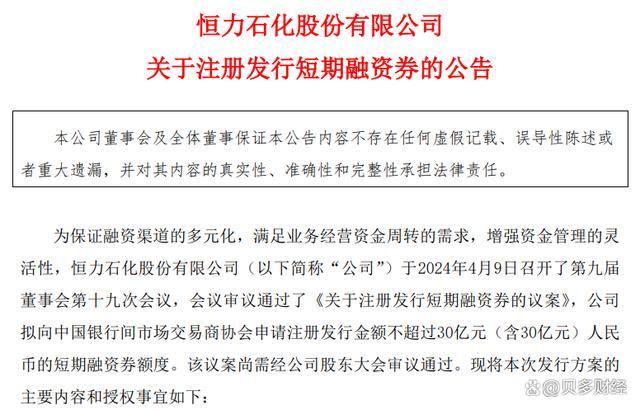

为解决资金周转问题,恒力石化曾数次对外募资。该公司于4月9日发布消息称,其拟向 中国银行 间市场交易商协会申请注册发行金额不超过30亿元的短期融资券额度,用于补充公司营运资金、偿还金融机构借款等。

三、推子公司上市,能否药到病除?

值得注意的是,自身经营难题颇多的恒力石化,近年来致力于拓张其在资本市场的版图,推动子公司康辉新材的独立上市。在对外发布2023年财报的同天,恒力石化发布了关于分拆康辉新材重组上市的二次修订预案。

根据公告, 大连热电 股份有限公司(以下简称“大连热电”)向其控股股东洁净能源集团出售全部资产及负债,随后大连热电以发行股份的方式向恒力石化和江苏恒力化纤股份有限公司(下称“恒力化纤”)购买康辉新材100%的股份。

本次分拆上市后,恒力石化将成为大连热电的控股股东,以及康辉新材的间接控股股东。简单来说,此次交易本质是康辉新材以重组的方式借壳曲线上市,而其计划募资的30万元将尽数投向年产60万吨功能性聚酯薄膜、功能性薄膜项目。

实际上,恒力石化早在2022年4月就已开始谋划康辉新材借壳上市的相关事宜。该公司曾发布公告称,拟分拆康辉新材进行重组上市,而彼时其重组的合作对象亦是大连热电。

不过,这一计划很快就被扼杀在摇篮里。恒力石化透露,大连热电存在2021年度资金被控股股东占用问题,其导致重组存在较大不确定性,因此鉴于审慎原则终止该笔交易。也就是说,本次重组借壳是2022年上市计划的重启。

虽然恒力石化屡次在财报中强调拆分康辉新材上市的优势与好处,并将其作为体现该公司优质资产价值的渠道,但事实却是,这家功能性膜材料、高性能工程塑料和生物 可降解 材料服务商,整体业绩表现称不上稳定。

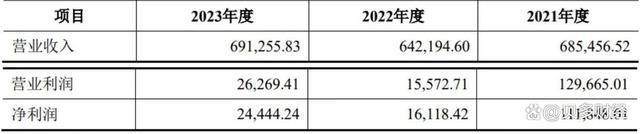

2021年至2023年,康辉新材合并口径的营业收入分别68.55亿元、64.22亿元和69.13亿元,处于原地踏步的状态。同时,康辉新材的净利润由2021年的11.18亿元骤降85.59%至2022年的1.61亿元,2023年则稍稍回升至2.44亿元。

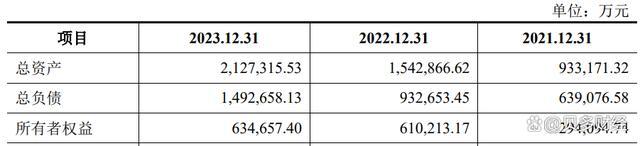

与恒力石化如出一辙的是,康辉新材的负债规模增长迅速,由2021年的63.91亿元上升至2023年的149.26亿元,短短两年便翻了一倍有余,复合年增长率达52.83%,高于总资产的复合年增长率。

若能成功上市,恒力石化以及康辉新材无疑将获得更为充足的资金保障,但也将面临着来自资本市场的长期观察审视。于恒力石化而言,推进子公司分拆只能是短期内的止痛,而非走向康庄大道的长效良方。