天风证券“6.7跌停”:高杠杆扩张下的至暗时刻

转自:金融界

本文源自:机构之家

天风证券6月11日发布盘前公告,宣布公司控股股东湖北宏泰集团拟以集中竞价方式增持公司股份,增持金额不低于5亿元人民币,不超过10亿元人民币。

值得注意的是,6月7日、即上周五,天风证券股价突然出现大跌,全天超过105万手封死跌停,收于2.37元/股。昨日增持消息公布,股价当日虽有所反弹,但盘中仍创下2018年上市以来的新低2.35元/股,最终虽然以微涨0.84%收盘,但较2019年3月的最高点10.94元/股,股价已跌去近80%。

一、闪崩疑云:市场担忧天风国际发债“爆雷”

究竟是何原因导致了天风证券股价的暴跌?市场众说纷纭,其中提及最多的是天风证券为境外全资子公司天风国际下属SPV发行的3亿美元债券提供担保一事。

对此,天风证券随后予以澄清,称截至目前公司对天风国际及其子公司发行美元债券提供的担保总额仅为3.5亿美元,与市场传言的439亿元相去甚远,且资金用途为借新还旧,所获得资金已经用于6月5日到期境外债正常兑付。

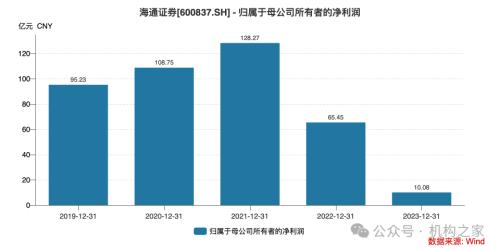

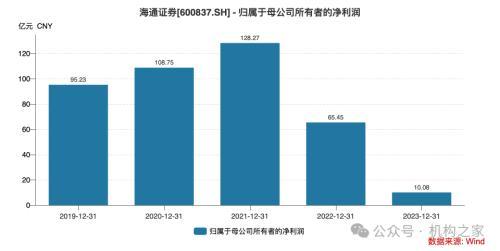

市场之所以对此事如此敏感,恐怕还是对海通国际事件心有余悸。2022年、2023年,海通证券归母净利润分别同比下降52.41%和84.59%,导致公司业绩惨淡的元凶正是其全资子公司海通国际控股巨额亏损,两年合计亏损高达135亿港元。

相比之下,天风证券旗下的天风国际证券虽然2022年净利润同比下跌较多,但目前尚未出现亏损。不过,令人担忧的是,天风国际自身的盈利能力并不强劲且杠杆高企。2021-2023年,天风国际净利润分别为1.1亿元、0.36亿元和1.2亿元,营收略显增长乏力。截至2023年末,天风国际总资产已达106.7亿元,但净资产仅为11.6亿元。资产负债率高企,无疑加剧了天风国际的财务风险,一旦其自身业务出现波动,或是担保的境外债务“爆雷”,极可能引发连锁反应,进而殃及母公司天风证券。

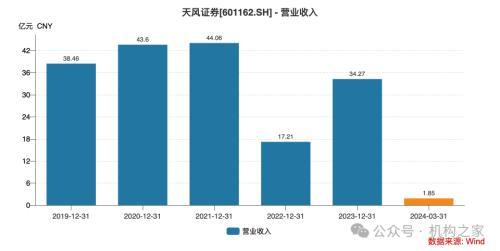

事实上,天风证券整体业绩也不容乐观。2022年,公司实现营业收入17.21亿元,同比暴跌60.94%。2023年虽有所回升,但34.27亿元的年度营收仍远低于2021年的44.06亿元。

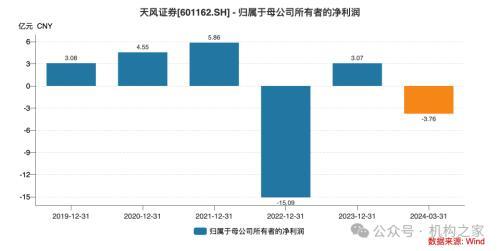

归母净利润方面,天风证券在2022年巨亏15.09亿元后,于2023年扭亏为盈,但全年盈利仅3.07亿元。更雪上加霜的是,公司在2024年一季度即已亏损3.76亿元,让人不禁联想到海通国际的境遇。

诚然,相较于海通国际动辄百亿元的亏损,天风国际目前的风险暴露尚属有限。然而,考虑到天风证券自身较为脆弱的业务基础和高杠杆运作的惯性,其抵御风险的能力同样容易受到质疑。

二、起家武汉:当代系资本运作的得力帮手

作为湖北本土企业,天风证券与武汉当地国资和民营资本的渊源由来已久。

据了解,天风证券的前身是四川天风经纪公司。2006年,时年28岁的余磊出任天风证券董事长,成为国内最年轻的券商掌门人。其后不久,天风证券即将总部从成都迁至武汉,同时也标志着公司发展战略向“综合性券商”转变。

据余磊介绍,迁址之初正值天风证券业务调整的艰难时期。彼时公司面临着外部环境低迷、行业治理整顿、业务单一、资金紧张、人才匮乏等五大困境。在迁往武汉,得到了武汉国资、湖北省联发投、武汉高科、湖北省科投的入股与多方面支持后,局面方有所改变。

另一方面,余磊入主后,天风证券与武汉当地的龙头企业“当代系”的关系也日渐紧密。2006年,武汉当代置业发展有限公司曾为天风证券的第七大股东,持股6.08%。到2018年公司上市时,武汉当代科技产业集团以及其控股的人福医药为一致行动人,共同持有12.96%的天风证券股份。

可以说,当代系为天风证券的发展壮大提供了重要的资金和业务支持。同时,天风证券也成为了当代系资本运作的得力帮手。据媒体不完全统计,2015-2021年,仅涉及公司债发行及定增的相关募资,天风证券就为当代系提供了近150亿元的融资服务。

此外,市场还怀疑天风证券的资管产品资金大量流向了当代系企业的股票和债券。据德邦证券旗下公众号“德邦风控”题为《券商子公司暴雷事件梳理与启示》的文章曾写道,2022年4月湖北证监局公告,天风证券旗下2只私募股权产品“招商财富-天风并购基金一期专项资产管理计划”和“招商财富-天风并购基金二期专项资产管理计划”,因大部分底层标的出现问题,导致产品无法顺利退出。并表示两期基金近乎全部“夭折”,与其所投项目不无关系,资金合计近27亿元上要投给了“武汉当代系”。而这仅仅是显露在水面上的情况,水面之下情况如何,不得而知。

需要指出的是,上市公司与控股股东之间适度的业务往来属于正常现象,但如果存在过度依赖,一旦产业资本出现风险,也会传导至上市公司层面。从这个角度看,天风证券与当代系的“亲密关系”,或许埋下了自身快速扩张与高杠杆运作的伏笔。尤其是当代系旗下多家企业近年来出现债务违约、资不抵债等风险事件后,天风证券是否会受到拖累,进而危及整个公司的资本安全,同样值得警惕。作为普通投资者,海通国际的倒塌还历历在目,以如今当代系的债务状况,且在水下的天风证券资管产品流向处于黑箱状态,任何风吹草动都比较容易刺激到神经。

三、高歌猛进:高杠杆扩张埋下祸根

除了借助当代系的资源与资金“输血”,天风证券在转型发展的过程中,也没有忘记提升自身的造血能力,其中最典型的举措,就是大力布局新三板等场外市场。

2013年,天风证券取得新三板主办券商资格,次年又获得做市商资格。彼时,新三板正处于火热的发展期,场外业务也被视为中小型券商弯道超车的重要抓手。

为尽快在新三板站稳脚跟,天风证券另辟蹊径,开创了独特的“天风模式”:不同于其他券商先协商定增再高价卖出,天风证券往往先以高价在二级市场买入股票,再与挂牌公司沟通做市事宜。如此“买高卖低”虽然看似不符合投资逻辑,但却为公司迅速打开局面提供了可能。

事实上,通过这种“先买后谈”的做法,天风证券很快便在新三板做市业务中崭露头角。截至2015年底,公司为151家挂牌公司提供做市服务,数量和市值规模均位居行业前列。当年,天风证券实现场外业务收入3.75亿元,主要来自新三板。由此可见,依托场外市场,公司创新转型初见成效。

但需看到,过度依赖单一业务的盈利模式也存在明显隐患。2016年以来,新三板逐渐降温,加之公司资本实力有限,场外业务收入连年下滑。2017年,这一数字降至3033万元,2018年一季度甚至出现负值。可见,如何在巩固传统优势的同时,进一步提升在投行、资管、信用交易等方面的综合竞争力,是摆在天风证券面前的一道考题。

管理层显然也意识到这一点。2016年,天风证券大力引进人才,从安信、广发、华泰、招商、国金等券商“挖来”数十位明星分析师,组建起一支颇具规模的研究团队。短短一年时间,这支团队便在新财富分析师评选中斩获十余个行业奖项,2017公募佣金分仓收入也从之前的第30名跃升至第7名。

毋庸讳言,依靠“高薪挖角”快速提升卖方研究实力,这种“举全所之力”的做法虽然奏效,但也加重了公司的成本负担。对此,天风证券董事长余磊解释称,多数金牌分析师来天风后反而降薪,公司提供的是“市场化的薪酬和灵活的激励机制”。

不过从结果看,天风证券研究所的这笔“投入”,对经纪业务的拉动确实明显,收入由2016年时的2.92亿元增长至2023年的9.34亿元。

回顾天风证券的发展历程,不难发现其业务扩张的脚步一直较为激进。这种“快准狠”的风格,一方面源于管理层的经营理念,另一方面则得益于“国资背景”下“融资容易”。

2018年10月,天风证券登陆A股,发行价为1.79元/股,募资9.27亿元。2020年3月,公司又实施配股融资53.49亿元。次年,天风证券再度宣布非公开发行获批,拟募集81.79亿元。如此密集的融资节奏,在上市券商中并不多见。

而这还只是冰山一角。Wind数据显示,截至目前,天风证券累计公开发行债券931.20亿元,若再上累计取得借款收到的现金,上市以来的募资额已达到惊人的1619亿元!

激进的融资带来了明显的后遗症。根据Wind数据,自2016年起,天风证券的利息净收入为负,2016年时为-2.17亿元,逐年增长,到了2023年时已经达到了-17.63亿元,占当年营收34.27亿元的51.44%。

具体来看,2023年利息收入10亿元,利息支出27.74亿元,其中应付债券利息支出就高达21.5亿元。从资产负债表中亦不难看出,应付债券已成为天风证券负债的大头,截至2023年12月31日,天风证券负债总额为749.62亿元,扣除代理买卖证券款及代理承销证券款后,负债总额为669.53亿元,其中,应付债券446.16亿元,占总负债的59.52%。

此外,激进的扩张也反映在天风证券的风控指标上。最新数据显示,2021-2023年,公司净稳定资金率分别为121.82%、125.8%、121.91%,极限接近120%的预警线,远低于行业约200%的平均水平,垫底行业;而2022、2023年风险覆盖率分别为123.8%、120.06%,同样接近120%的预警线,且连续两年排名末位。

面对接二连三的利空消息和恶化的经营数据,天风证券股价的大幅波动也就不难理解了。从更深层次看,天风证券之所以陷入如今的困境,关键在于其一度与“当代系”绑定过深和高杠杆扩张的发展模式。一方面,天风证券一度与“当代系”企业的过从甚密,虽然为其快速做大提供了条件,但也加剧了公司对外部不确定风险的敏感性。另一方面,天风证券近年来通过高杠杆融资大肆扩张,虽然抢占了场外市场等新兴业务的“高地”,但也累积了大量债务,资金使用效率和抗风险能力明显下降。