通威股份50亿买累赘?润阳股份2.5折大甩卖或埋雷 95%的落后产能如何消化

出品:新浪财经上市公司研究院

作者:夏虫工作室/夏风

核心观点:通威股份拟50亿控股润阳股份市场反馈似乎并不积极,股价呈现出高开低走态势,这究竟是不是投资者在用脚投票?润阳股份曾计划以400估值IPO募资,如今不惜2.5折甩卖出售,这背后又折射何种信号? 需要指出的是,润阳股份95%的产能属于“落后”产能,通威股份50亿接盘又该如何消化这产能?在通威股份业绩承压之际,落后产能的减值雷又是否进一步拖累通威?

在IPO动态平衡大背景下,并购重组浪潮备受市场关注。

在政策暖风下,今年并购重组数量较往期同年激增。据悉,2023年以来,监管多部门多次提及提高重组市场活力与效率,深化并购重组改革,证监会更是开出“快速审核”,支持“两创”公司等五大利好活跃并购重组的“大礼包”。

Wind数据显示,截止8月5日,A股上市公司涉及重大并购重组数量108家(剔除失败),而去年同期仅为40家,增幅超170%。

从监管层面,并购重组或更倾向于“扶优限劣”,最终导向或是基于整体提升上市公司质量为目标。值得注意的是,并购重组板块似乎异常活跃,以国中水务、永达股份等个股为例,其部分交易日出现连续涨停。截止8月5日,国中水务在大幅回撤,永达股份持续涨停。

这些并购重组公司究竟是提升公司质量还是纯粹配合二级市场炒作?并购重组交易背后又有何种逻辑?基于上述背景,我们将对相关并购重组案例进行系列梳理。

近日,通威股份拟50亿控股润阳股份引发市场关注。一方面,这项交易被称为光伏史上最大并购交易;另一方面,通威股份此次收购的润阳股份为拟IPO企业。

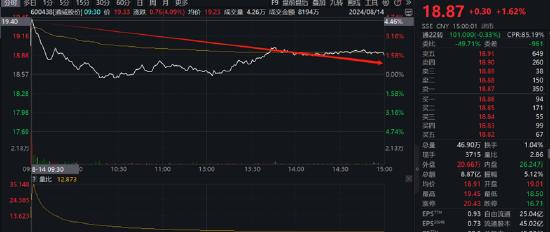

值得注意的是,公告发布后公司股价高开低走,投资者对此次交易是不是在用脚投票?

来源:wind

润阳股份2.5折大甩卖?

8月13日晚,通威股份公告,公司拟与润阳股份、上海悦达新实业集团新能源有限公司等润阳股份相关股东、江苏悦达集团有限公司签订《增资意向协议》。根据协议约定,通威股份拟以自有或自筹资金向润阳股份现金增资等方式取得其不低于51%的股权。前述交易总计金额不超过人民币50亿元,交易完成后,润阳股份将成为通威股份控股子公司。

润阳股份是一家以高效太阳能产品的研发、生产和销售为主,同时涉足工业硅、多晶硅、硅片、组件及光伏电站业务的知名太阳能企业,控股股东、实际控制人为陶龙忠。

值得注意的是,润阳股份曾计划创业板IPO发行上市。此次IPO,润阳股份计划本次发行的股票数量不超过 4001 万股,且不低于本次发行完成后公司股份总数的10%,计划募集资金40亿元,其中25亿元用于年产5万吨高纯多晶硅项目、年产5GW异质结电池片生产项目,另有15亿元用于补充流动资金。据此估算,润阳股份估值高达400亿元。

然而,通威股份此次拿下润阳股份控股权,其整体估值大约在98亿元左右,相当于IPO估值的2.5折,估值出现大幅缩水。

需要指出的是,润阳股份是光伏行业知名企业。2020年至2022年,润阳股份连续3年电池出货排名全球前三,2023年依然保持电池出货全球前五。目前,公司在产业链上游形成工业硅产能5.5万吨、多晶硅产能13万吨、拉晶产能7GW、切片产能10GW;产业链中游形成高效太阳能电池片产能57GW;产业链下游形成组件产能13GW,并适当布局部分光伏电站业务。

至此,令人疑惑的是,为何润阳股份不惜打折出售,这背后究竟有何种隐情?50亿接盘润阳股份,对通威究竟是利好还是负担?

通威50亿买负担?落后产能高达95%

润阳股份创业板IPO在2022年3月18日获得受理,当年11月3日上会获得通过,2023年6月20日公司提交了注册申请,当年6月29日便注册生效。自同意注册之日起12个月内有效,然而,注册生效一年过去,润阳股份仍未发行新股,最终创业板IPO计划夭折。

至此,我们疑惑的是,润阳股份IPO折戟背后隐藏何种信号?通威股份此时耗资50亿元究竟是捡便宜还是买负担?

第一,润阳股份的95%的落后产能如何消化?

润阳股份从事的是光伏硅料、硅片、电池片、组件四大环节中的电池片业务,收入占比超99%。需要指出的是,润阳股份基于PERC技术的太阳能电池片销售额占据销售总额的95%以上。

业内人士表示,从光伏产业生命周期的角度来说,电池技术的升级迭代是行业持续发展的核心驱动力。然而,PERC技术似乎称为落后产能,电池片领域已由P型PERC转为N型,目前市场主流主要为TOPCon电池片。

TrendForce集邦咨询数据显示,预计到2024年底电池片产能约为1417GW,N型电池片产能约为1078GW,占比约76%,N型时代正式到来,其中TOPCon电池产能约为941GW,占比约66.4%。以TOPCon为主的N型技术路线在市场应用中加速拓展,预计到2029年,TOPCon电池片产出占比可超84%,遥遥领先其他技术路线。

N型电池路线从2021年以来,正处于快速扩产中,目前量产产品的光电转换效率稳定在24.5%以上。N型分支中的TOPCon电池与现有PERC产线兼容性高,产业升级成本低、量产速度快,传统厂商大多在过去两年选择TOPCon路线扩产。反观润阳股份,其相关动作似乎落后于同行。招股书显示,截至2022年末,润阳股份拥有单晶PERC电池片产能25GW,而14GW的TOPCon电池生产线预计2023年上半年才建成。

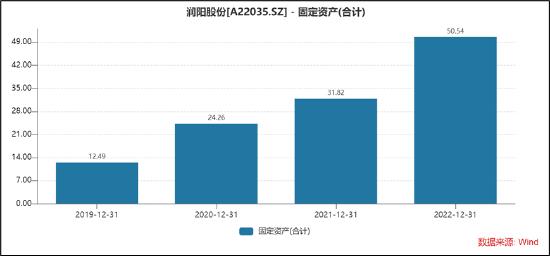

需要指出的是,对于光伏厂商而言,持有大量落后产能或存在较大的资产减值风险。

公开资料显示,PERC产能正加速退出,N型产品产业化进程全面加速。根据Infolink数据,截至2024年2月,PERC产能已经确定关闭/停止生产的项目达到58GW,规划升级的产能达到86GW左右,包括通威股份、爱旭股份、钧达股份在内的多家头部电池厂已经启动PERC升级TOPCon工作。据2023年业绩快报显示,钧达股份拟对P型PERC电池相关固定资产计提减值准备约9.00亿元。

招股书显示,最新报告期内,润阳股份固定资产规模超50亿元。至此,我们疑惑的是,公司以PERC技术为主的相关产能是否存在较大减值风险?通威股份此时耗资50亿元究竟有没有买负担?

第二,润阳股份的流动性风险是否需要关注?

招股书显示,报告期各期末,润阳股份资产负债率分别为78.84%、75.48%和81.39%,流动比率分别为0.86、0.87和0.89,速动比率分别为0.73、0.76和0.78。与同行业可比上市公司相比,受限于融资渠道,公司资产负债率相对较高,流动比率和速动比率相对较低。

值得注意的是,随着润阳股份IPO失利,公司似乎出现危机信号,被曝出裁员及停发绩效薪资等情形。

润阳股份内部人士向曾向新浪财经透露,公司发内部邮件,宣布“基于5月份集团公司实际经营结果,经公司管理层核定,5月份的公司经营系数为0,则5月份绩效工资=绩效考核基数*个计薪系数*公司经营系数=0。”也就是说,5月份绩效工资不再发放。润阳股份在邮件中表示,特殊时期的绩效考核调整是共同应对困难的一种方式。该邮件发布后,遭多位润阳员工在网上吐槽。此外,有消息称,润阳股份的云南基地在今年裁掉了部分在建项目的新进员工,并提供极低的裁员补偿。

然而,对于通威而言,在光伏行业集体承压下,日子似乎也并不好过,今年开始出现亏损。7月9日晚间,通威股份(600438)披露公告称,公司预计2024年半年度实现归属净利润约为-30亿元至-33亿元左右,与上年同期相比将出现亏损,上年同期实现归属净利润约为132.7亿元。

关于本期业绩预亏的主要原因,通威股份表示,2024年上半年,我国光伏新增装机规模及光伏产品出口量保持增长,总体需求向好,但产业链主要产品价格受供应集中快速增长带来的市场竞争加剧冲击,同比大幅下降。得益于领先的技术、质量、成本以及稳定的客户结构等综合竞争优势,上半年公司光伏业务主营产品高纯晶硅、太阳能组件销量继续实现同比大幅增长,太阳能电池销量受部分产能技改升级影响,同比基本持平。但受产业链各环节市场价格全面大幅下降且持续低迷影响,上半年公司光伏业务经营产生亏损。公司饲料及产业链业务上半年继续保持稳健发展,效益同比增长,水产饲料在行业总体承压的背景下实现销量逆势增长。