【浙商医药||孙建】金域医学:高基数波动,常规已恢复

分析师:孙建(S1230520080006)

刘明(S1230523080009)

来源:浙商证券医药研究团队

具体参见2024年5月1日报告《高基数波动,常规已恢复——金域医学2023年&2024一季报点评》,如需报告全文或数据底稿,请联系团队成员或对口销售。

投资要点

业绩表现:

2023年:收入85.4亿元,YOY -44.8%;归母净利润6.4亿元,YOY -76.6%;扣非归母净利润3.6亿元,YOY -86.5%。

2024Q1:收入18.41亿元,YOY -13.1%;归母净利润-1864万元,YOY -112.5%;扣非归母净利润-2929万元,YOY -120.8%。

成长性分析:

业务拆分:2023年由于新冠检测相关收入大幅减少,导致公司收入表观业绩下滑明显,若扣除此部分因素影响,公司常规检测收入77.26亿元,YOY 15.35%,仍保持了相对稳定的增长态势。常规检测中,神经与精神疾病诊断业务YOY 30.32%,感染性疾病诊断业务YOY 49.74%,肾脏与风湿疾病诊断服务YOY 26.66%,心血管与内分泌疾病诊断业务 YOY 28.78%。此外,三级医院收入占比43.13%,进一步提升4.73pct。在创新项目方面,2023年公司新开发项目数为412项,检测项目累计超过4000项,近三年新开发项目2023年带来收入6.38亿元,其中感染tNGS系列业务收入YOY 398.97%,自身免疫性脑炎业务收入YOY 36.53%,单基因携带者筛查业务收入YOY 525.35%,阿尔兹海默病检测业务收入YOY 106.65%,肿瘤特色中标业务收入YOY 92.71%,肿瘤多基因检测业务收入YOY 29.17%。2024Q1公司收入利润下滑主要原因是2023年同比数据基数较高,一季度为传统淡季,2024Q1公司业务已恢复常态。

总体而言,公司是国内在连锁实验室数量、覆盖区域广度、服务客户数量等多维度领先的独立医学实验室(ICL)龙头企业。2020-2022年间,公司依托新冠检测业务进入到快速发展阶段,同时借此时机持续加大资产及研发投入,快速拓展服务项目、提升服务能力。我们认为,随着2023年以来常规检测需求的复苏以及新冠业务基数的出清,公司已进入到新的成长周期。

盈利能力分析:

毛利率及净利率:2023年公司毛利率为36.48%,同比减少6.65pct,销售净利率为7.46%,同比减少10.91pct。我们认为主要与新冠检测业务出清有关。总体而言,同时考虑到公司高毛利率特色检测项目占比持续提升以及行业竞争格局逐步加剧,我们认为2024-2026年公司毛利率有望维持相对稳定,净利率随规模化及运营效率的提升而有望小幅提升。

期间费用率:2023年公司销售费用率同比增加2.13pct,管理费用率同比增加1.94pct,财务费用率同比增加0.07pct,研发费用率同比增加1.38pct。展望2024年,我们预计公司经营费用率有望保持基本稳定。

经营质量:2023年,公司经营性现金流净额为12.3亿元,同比减少36.81%,占经营活动净收益比例为295.6%。此外,公司应收账款仍保持较好的回款趋势:2022年底公司应收账款为70.3亿元,2023年底减少到53.4亿元。

盈利预测及估值:

我们预计2024-2026年公司EPS分别为1.62、2.47、3.12元,当前价对应2024年PE为24.9倍,考虑到公司在ICL领域处于绝对领先优势,其收入和利润增速以及营运能力已进入到上升新周期,维持“增持”评级。

风险提示:

政策风险、市场风险、资金风险等。

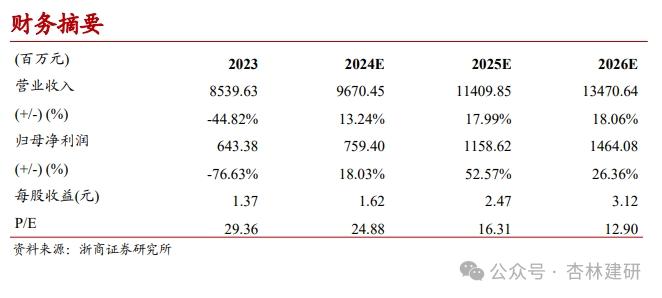

财务摘要

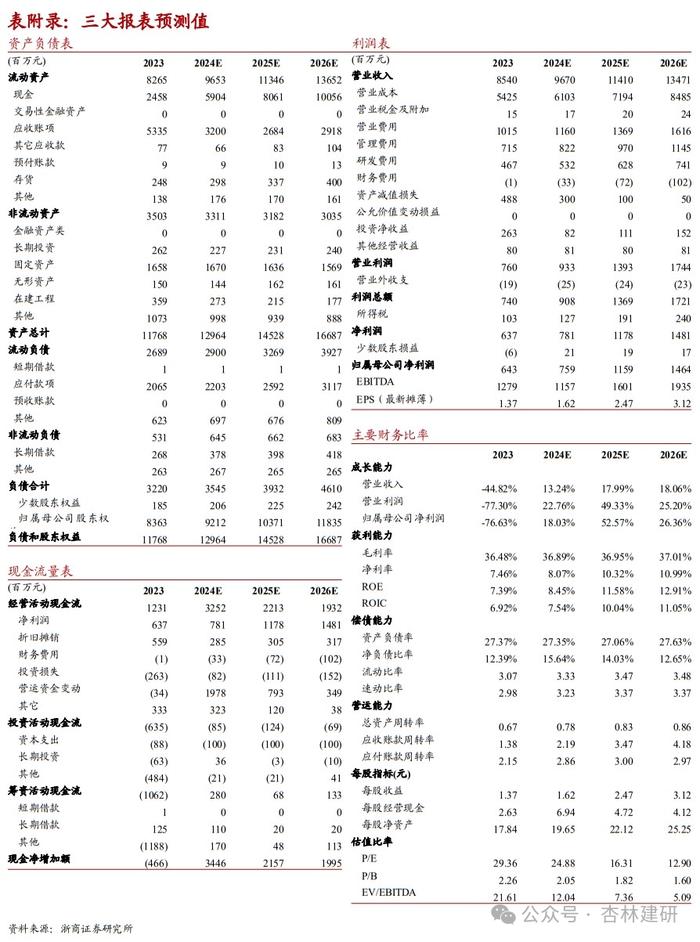

表附录:三大报表预测值

注意事项

点击报告标题直达↓

【浙商医药||孙建】金域医学深度:国内ICL龙头,新周期起点

【浙商医药||孙建】金域医学:看好新冠业务持续及高质量发展

【浙商医药||孙建】金域医学:新冠检测持续旺盛,高质量发展提速

团队成员