又一"分拆+借壳"上市案例?中联重科管理层提前入股后增值超12倍 被质疑利益输送

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:在母弱子强与较高的关联交易下,中联重科分拆中联高机上市,采取了“分拆+借壳”组合拳,而非“A拆A”模式背后有何玄机?此外,管理层在重组前提前低价入股,如今暴涨的估值背后,是否存在利益输送嫌疑?

自IPO动态再平衡大背景下,分拆上市似乎也遭遇了波折。公开资料显示,2023年下半年以来,已有14家上市公司相继终止了分拆上市计划。

尽管IPO整体预期变差,但是仍有企业为达成分拆上市目标采取了另辟蹊径策略。一方面,有的企业采用“分拆+借壳”绕道IPO;另一方面,有的企业借道北交所“春风”完成分拆上市目标。

近期备受市场关注的中联重科分拆所属子公司湖南中联重科智能高空作业机械有限公司(简称“中联高机”或“标的公司”),便采取“分拆+借壳上市”的组合策略,即先由中联重科完成对上市公司路畅科技控股,而后再将分拆标的公司装进上市公司。值得注意的是,恒力石化同样早在2023年6月便开启了“分拆+借壳”助力子公司康辉新材上市的先河。

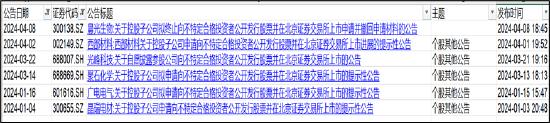

与此同时,有的公司采取了分拆+北交所”上市策略(简称”A拆北”)。自今年以来,已有晶瑞电材、广电电气、辰欣药业、聚石化学等家公司宣布旗下控股子公司拟申请在北交所上市的计划。需要指出的是,A股IPO整体预期变差,但北交所却被市场看好,普华永道甚至认为2024年新股发行中北交所将占大头。

来源:wind

基于以上背景,我们将对“分拆+借壳”与”A拆北”两大分拆上市策略的相关标的进行系列复盘。本文主要关注中联重科分拆中联高机。

“分拆+重组”两步走策略:先拿下壳控制权再装资产

事后复盘看,中联重科分拆中联高机上市大致分了两步走,即先拿下壳控制权,再装入核心资产。

第一步,先拿下上市公司壳公司。

据悉,2022年2月7日及同年3月10日,中联重科公告称,公司拟作价7.80亿元和6.20亿元,分别通过受让股份和要约收购的方式持有路畅科技部分股份。2022年5月,受让股份和要约收购均完成过户登记,中联重科持有路畅科技6458.40万股股份,占路畅科技总股本的53.82%,成为路畅科技的控股股东。

需要指出的是,路畅科技于2016年登陆A股市场,上市之后,经营业绩欠,其已经具备壳特征,主业持续萎缩,扣非净利处于持续亏损状态。

来源:wind

第二步,将中联高机装进路畅科技体内。

据悉,2023年1月16日,中联重科与路畅科技双双公告称,双方签署了《重大资产重组意向协议》,路畅科技拟以发行股份的方式购买中联高机100%股权并募集配套资金,同时,中联重科拟分拆中联高机,通过与路畅科技进行重组的方式实现在深交所重组上市。

2023年2月5日,中联重科和路畅科技分别发布了关于分拆子公司中联高机重组上市的预案和发行股份购买资产并募集配套资金暨关联交易预案。公告显示,中联重科拟分拆所属子公司中联高机重组上市,方案为路畅科技向中联高机的29名股东发行股份购买其持有的中联高机100%股权,并向不超过35名特定投资者非公开发行股份募集配套资金,进而实现中联高机的重组上市。此次交易完成后,中联高机将成为路畅科技全资子公司,中联重科仍为路畅科技的控股股东。

2023年7月10日,中联重科和路畅科技分别发布了本次交易的预案修订稿和交易报告书。公告显示,中联高机100%股权的交易作价为94.24亿元。同时,路畅科技拟募集资金总额为33.5亿元,其中,23.5亿元用于补充上市公司和标的公司流动资金或偿还债务,10亿元用于墨西哥生产基地建设。本次交易尚需香港联交所批准中联重科分拆中联高机上市的建议。

2 月21 日晚,中联重科发布中联高机分拆重组上市预案(二次修订稿)。中联高机拟交易对价94 亿元分拆重组上市,借助资本市场有望快速做大做强,拟分拆子公司中联高机重组上市,方案为向中联高机27 名股东以23.89 元/股价格发行股份购买其持有的中联高机99.532%股权(东莞锦青及长沙优势持有的剩余0.468%股权拟转让至中联重科),并向不超过35 名特定对象发行股份募集配套资金,进而实现中联高机的分拆上市。此次交易中,中联高机99.532%股权交易价为93.80 亿元(100%股权对应94.24 亿元),交易完成后中联高机将成为路畅科技子公司,中联重科仍为路畅科技的控股股东。路畅科技拟募集配套资金总额不超过25 亿元(修订前为33.5 亿元),用于补充路畅科技和中联高机流动资金或偿还债务、墨西哥生产基地建设项目。

“分拆+重组”策略的不得已?母弱子强与较高的关联交易

需要指出的是,相比于“分拆+借壳”这种相对“另类”的模式,“A拆A”似乎是大部分市场选择,为何中联重科需要另辟蹊径?

2019年12月12日,监管发布《上市公司分拆所属子公司境内上市试点若干规定》(简称“A拆A规则”),允许A股上市公司分拆所属子公司在境内上市,并明确了分拆上市的具体规则。随着相关政策发布后,“A拆A”案例便如雨后春笋般涌现。

中联重科为何另辟蹊径?我们先看几组数据。

第一组,分拆标的资产中联高机的利润占比母公司之比较高,呈现出母弱子强特征。

据悉,中联高机2020年、2021年、2022年及2023年1—4月的营业收入分别为10.28亿元、29.77亿元、45.83亿元和18.37亿元,净利润分别为0.20亿元、2.42亿元、5.82亿元和2.69亿元。

而作为中联高机的母公司,中联重科2021年—2022年分别实现营业收入671.31亿元、416.31亿元,同比增长3.11%、-37.98%;净利润62.7亿元、23.06亿元,同比减少13.88%、63.22%;扣非后净利润分别为58.28亿元、12.93亿元,同比减少7.61%、77.82%。

需要指出的是,在分拆前的2022年,中联高机扣非净利润为5.77亿元,占母公司之比为超过45%。

根据《分拆规则》,“A拆A”项下,最近一个会计年度,拟分拆所属子公司的净利润不得超过归属于上市公司股东的净利润的50%,净资产不得超过归属于上市公司股东的净资产的30%。因此,在母公司中联重科净利润持续下滑趋势下,若其采取“A拆A”策略或存在一定的不确定性。

第二组,标的公司对母公司关联交易较为依赖。

从关联销售端看,2020年、 2021年、 2022年和 2023年1-8月,标的公司关联销售金额分别8.97亿元、9.44亿元、10.55亿元及5.59亿元,占标的公司营业收入的比例分别为 87.28%、31.70%、23.03%和13.29%。需要指出的是,标的公司境内销售中,关联销售主要包括通过中联重科境内销售事业部,以及融资租赁直租业务,两类销售关联方均不参与价格的确定,且标的公司将以合同签订、终端客户签收产品后确认收入。这类业务,一度在重组问询中被监管质疑是否存在通过关联销售虚增销售业绩的情况。

从采购端看,2020年、2021年、2022年和2023年 1-8 月,标的公司关联采购金额分别1.76亿元、3.77亿元、5.58亿元及4.99亿元,占标的公司营业成本的比例分别为19.64%、15.13%、15.27%和15.08%。

需要指出的是,对于“A拆A”对于关联交易过大的标的,监管对相关业务独立性及可持续性更为关注。这是否是公司绕道借壳的另一考量我们不得而知。

管理层低价入股利益输送?早期MBO运作也曾被质疑

中联高机成立于2012 年 3 月 29 日。而2020 年 11 月,中联高机向中联重科收购高空作业机械业务以及经营该业务所涉及的相关资产及负债。

值得注意的是,管理层疑似在分拆运作之前提前相对低价入股。

据悉,2021年6月,中联高机增资扩股,新一盛、智诚高盛、智诚高新、智诚高达分别出资8625万元、3893.19万元、1485.50万元、3247.31万元认购,增资价格为 1.38 元/每一元新增注册资本,对应标的资产100%股权以2020年11月30日为基准日的估值为6.88亿元。

2021 年 10 月,中联高机又再次增资扩股,新一盛、智诚高盛、智诚高达、智诚高新认购部分新增注册资本,达恒基石、招银新动能为中联高机新股东,增资价格仍然为1.38元/每一元新增注册资本。

需要强调的是,据公开资料,新一盛属于中联重科管理团队持股平台,智诚高盛、智诚高新、智诚高达属于中联高机管理团队持股平台。其中,新一盛的合伙人包括中联重科董事长及首席执行官詹纯新、中联重科副总裁付玲等23 名自然人,其中詹纯新的出资比例为 20%;新一盛的执行事务合伙人为中联和盛投资控股有限公司(简称中联和盛),中联和盛法定代表人为詹纯新,持股比例为 28.65%,詹纯新任中联和盛董事长。

令人颇为惊讶的是,公司在2022年第二次为标的资产引入战略投资者之际,估值暴增。重组草案显示,战略投资者增资时以2022年3月31日为评估基准日,标的资产100%股权评估值为70.23亿元,较前次评估增长921%。

此次借壳上市,根据修正后草案显示,公司本次交易以收益法评估结果作为定价基础,中联高机100%股权的评估值为94.24亿元(评估基准日为2023年4月30日),增值率183.91%。路畅科技拟向控股股东中联重科等27名交易对象收购中联高机99.53%股权,交易作价93.8亿元。

至此,我们可以看出,管理层入股时整体估值为6.88亿元,如今借壳上市整体估值为94.24亿元,涨幅超12倍。如此高溢价估值,管理层显然获益不菲。这估值是否合理?背后究竟有没有利益输送嫌疑?

我们进一步发现,公司标的资产高估值背后是关联交易加持与颇为诡异的评估参数。

其一,2020年至2022年,标的资产收入增速分别为77.82%、189.72%和53.93%,高于同行业公司平均增速。标的资产2021年通过关联融资租赁公司销售收入7.72亿元,较2020年增长781.75%。2020年标的资产期间费用率为10.04%,2021年和2022年分别为5.57%和5.24%,低于同行业上市公司,同时标的资产2020年至2022年管理人员和销售人员的人均薪酬均低于同行业可比公司平均水平。对此,监管也产生质疑,甚至灵魂拷问是否存在利益输送嫌疑等问题。

其二,报告期内,标的资产为应对市场竞争,下调部分产品价格以促进销售,部分产品单价下降5%至15%。然而,在收益法评估中,基于“市场价格已基本达到平衡点”等情况预计标的资产预测期内剪叉产品的国内销售价格逐年下降0.3%-0.5%,臂式产品的国内销售价格逐年上涨0.5%,与实际情况显然存在显著差异。

对于管理层此次操盘标的资产借壳上市是否存在利益输送我们不得而知。值得一提的是,公司管理层曾参与MBO运作时被质疑利益输送。

2012年3月16日,中联重科公告称,公司拟出售全资子公司环卫机械有限公司(下称“环卫机械”)80%的股权。受让方中包括长沙合盛,该公司则是中联重科董事长詹纯新等管理层刚成立不到3个月的新公司,随后中联重科卷入“利益输送高管”等旋涡中。

根据公开资料,中联重科年报显示,2011年环卫机械的营业收入约30亿,比照披露的拟转让股权评估,相当于1.65倍市净率(PB)和5.11倍市盈率(PE)。同类企业中,三一重工(600031.SH)的PB为5.4倍,PE为10.24倍。如果两相比较,则发现这一估值明显过低。

对于是否存在利益输送等问题,公司相关高管当时回应称,环卫机械股权已经经过了独立评估,评估价值34.78亿元,较21亿元的账面价值增值65.62%。而环卫机械80%股权进入湖南省联合产权交易所的挂牌交易底价为32亿元(即全部股权价值为40亿元),该挂牌底价较评估值溢价15%,较账面值溢价90%,因此孙昌军认为这一价格并不存在市场质疑的价值被低估的情况。