万朗磁塑定增踩线巧妙规避?大股东输血背后或折射下游话语权薄弱

出品:新浪财经上市公司研究院

文/夏虫工作室

近日,万朗磁塑拟定增募资补流。

12月21日公告显示,万朗磁塑此次定增股份的发行价格为23.17元/股,发行股份数量不超过1277.51万股(含),募集资金总额不超过2.96亿元,扣除发行费用后全部用于补充流动资金。

值得注意的是,万朗磁塑股价处于破发,在再融资新规趋严下,为何公司仍推出定增计划,这背后又有何玄机?

定增踩两条红线?

2022年1月24日,万朗磁塑以34.19元/股的价格发行上市。公告日,即12月21日,万朗磁塑股价为29.91元/股,较IPO发行价缩水12.5%左右。

万朗磁塑首次发行募集资金总额为7.09亿元,扣除发行费用后,实际募集资金净额为人民币5.73亿元,分别用于门封生产线升级改造建设项目、研发中心建设项目、信息化建设项目、补充流动资金。

然而,万朗磁塑IPO募投资金已经累计投入为1.64亿元,占比仅为28.62%。换言之,公司募投资金使用率不足三成。与此同时,公司出现变更募投资金用途情形,占比为25.43%。

来源:公告

综上,万朗磁塑不仅股价破发,同时募投资金尚未完成投入等情形,这似乎踩线再融资新规。

今年11月8日,沪深交易所发布“优化再融资监管安排”的五项具体举措,包括:

一是严格限制破发、破净情形上市公司再融资。要求上市公司再融资预案董事会召开前20个交易日、启动发行前20个交易日内的任一日,不得存在破发或破净情形。

二是从严把控连续亏损企业融资间隔期,上市公司最近两个会计年度归属于母公司净利润(扣除非经常性损益前后孰低)连续亏损的,本次再融资预案董事会决议日距离前次募集资金到位日不得低于十八个月。

三是上市公司存在财务性投资比例较高情形的,须相应调减本次再融资募集资金金额。

四是从严把关前募资金使用,上市公司再融资预案董事会召开时,前次募集资金应当基本使用完毕。同时,上市公司需充分披露前募项目存在延期、变更、取消的原因及合理性,前募项目效益低于预期效益的原因,募投项目实施后是否有利于提升公司资产质量、营运能力、盈利能力等相关情况。

五是严格把关再融资募集资金主要投向主业的相关要求,上市公司再融资募集资金项目须与现有主业紧密相关,实施后与原有业务须具有明显的协同性。督促上市公司更加突出主业,聚焦提升主业质量,防止盲目跨界投资、多元化投资。

综上可以看出,未来破发、破净企业,连续2年亏损企业,财务性投资比例较高、前次募集资金未使用完毕等“不差钱”企业,热衷跨界投资、多元化投资的企业的再融资行为将受限。

万朗磁塑或已经踩了再融资新规两条红线。然而,万朗磁塑似乎通过方案设计巧妙匹配了监管要求。

事实上,监管对上市公司再融资进行从严从紧监管的同时,也在兼顾保障上市公司合理融资需求和支持实体经济发展的需要。其一,根据《上市公司证券发行注册管理办法》规定,融资金额不超过3亿元且不超过净资产的20%可以适用简易程序,采用简易程序的再融资不适用破发、破净、经营业绩持续亏损相关监管要求,主要考虑是,简易程序的再融资金额较小,既能较好地满足上市公司必要的融资需求,又能兼顾二级市场稳定。其二,董事会确定全部发行对象的再融资不适用破发、破净、经营业绩持续亏损相关监管要求,即该类融资参与主体为控股股东、实际控制人或者战略投资者,通常具有明显的纾困、公司业务战略转型或者通过引入战略投资者获得业务资源的特点,有利于提高上市公司质量,稳定股价,有利于保护中小投资者权益,且认购资金全部来自于提前确定的特定对象。

预案显示,万朗磁塑此次定增股份的发行价格为23.17元/股,发行股份数量不超过1277.51万股(含),募集资金总额不超过2.96亿元,公司实控人时乾中全额现金认购。可以看出,在此次定增方式中,首先,万朗磁塑将定增金额控制在3亿元以下,其次,大股东包揽。

大股东输血背后:暴露话语权薄弱?

万朗磁塑致力于高分子改性材料、磁性材料的研发及应用。公司主要产品分为四类:一类是家电零部件产品,包含冰箱门封、洗衣机门封、吸塑、注塑、组件部装及硬挤出等;第二类是小家电产品茶吧机;第三类是高分子新材料产品;第四类是汽车零部件产品,主要涵盖汽车悬架及减震器等相关零部件。

事实上,公司大客户依赖较大。公司主要客户为美的、海尔、海信、长虹美菱、三星、LG 等国内外主流冰箱主机厂,并与上述客户建立了长期稳定的合作关系。最近三年一期,公司向前五大客户的销售收入占各期营业收入的比例分别为 71.50%、 70.20%、 65.73%和 60.68%,客户集中度较高。

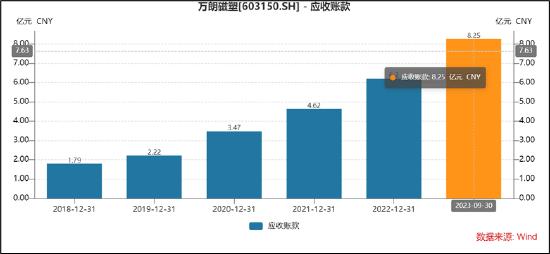

在大客户依赖下,公司的应收账款高企。最近三年一期各期末,公司应收账款账面价值分别为3.47亿元、4.62亿元、6.2亿元和8.25亿元,占总资产比例分别为23.58%、 27.72%、 24.63%和 24.66%。三季报,公司应收占营收之比近五成。

值得注意的是,公司出现增速不增利情形。前三季度,公司实现营业收入17.05亿元,同比增长41.02%;净利润和扣非净利润分别为1.01亿元、9780.57万元,同比减少11.02%、3.49%。

对于定增募资必要性,公司在公告中表示,公司所处行业属于资金密集型行业,在业务推进及扩张过程中一定程度上依赖于资金的周转状况,因此保持一定水平的流动资金可提高企业抗风险能力。随着公司整体业务规模的逐步扩大,公司对流动资金的需求不断增加。本次募集资金能够有效补充公司营运资金,缓解资金压力,有利于增强公司抗风险能力,降低公司经营风险,促进公司主营业务的可持续健康发展。