何氏眼科项目缓慢IPO募资圈钱嫌疑大?上市后违规套取医保基金频现|医疗服务

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:何氏眼科与普瑞眼科均为去年上市,而股价却天差地别,何氏眼科如今仍处于破发,而普瑞眼科股价较发行价已经翻倍。这背后有何玄机?一方面,何氏眼科相比同行收获多个“最差”,即盈利最差,眼科消费属性垫底,区域单一依赖可复制性差;另一方面,公司上市后合规问题似乎仍有待提升,仅22年旗下医院就出现多起违规套取医保的通报。

随着院内活动恢复,眼科赛道正在回归两位数增速。

2023年上半年,爱尔眼科、华厦眼科、普瑞眼科与何氏眼科营收合计为142.44亿元,同比增长29%;这四家眼科同期净利合计为26.17亿元,同比增速为49%。

一般而言,眼科赛道呈现出一定季节性特征,其中屈光业务旺季在年初1-2月,而高考、征兵等因素,视光业务旺季一般会出现在暑假即6月至8月。据此推测,今年全年眼科赛道业绩或值得期待。

2023年上半年,何氏眼科营业收入约为6.21亿元,同比增加32.66%;归属于上市公司股东的净利润约7835万元,同比增加87.38%;基本每股收益0.4958元,同比增加69.33%。

在A股已上市的眼科企业中,何氏眼科今年上半年的业绩增速并不差,但公司股价似乎较为“低迷”。普瑞眼科与何氏眼科均为去年上市,普瑞市值较发行日已经翻倍,而何氏眼科依然处于破发状态,这背后究竟有何隐情?

行业指标多个最差?业务困在辽宁区域与消费属性垫底

我们在眼科系列文章中曾指出,对于眼科赛道,常常因其具备“高壁垒、高成长、高消费”等属性而被投资者看好。换言之,我们普通投资者该如何从这“三高”中去量化筛选相关标的?

第一,由于屈光、视光等业务相比眼科其他业务毛利率较高,且该类业务也暂不受医保控费影响,因此该类业务占比越高越具有消费属性;

第二,眼科服务的所有业务起点来自医院及相关医生储备等,这也决定了眼科服务公司核心竞争力以及未来业务是否可复制性等问题。因此,我们常常看其业务区域布局、医院数量、门诊人次及手术量等核心业务指标,侧面判断其业务核心竞争力及业务可复制性能力,最终看是否具备较高成长空间。

首先,盈利层面,行业垫底,消费属性也弱于同行。

在消费属性上,何氏眼科消费属性在四家眼科中最差。今年上半年,普瑞眼科、爱尔眼科、华厦眼科与何氏眼科的屈光及视光业务收入占比分别为66%、62%、57%及53%。

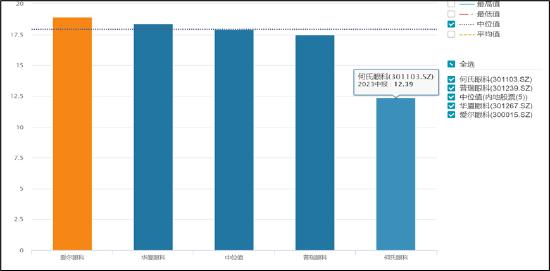

今年上半年,爱尔眼科、华厦眼科、普瑞眼科及何氏眼科的净利率分别为18.92%、18.38%、17.47%及12.39%。可以看出,何氏眼科盈利水平在这四家公司中表现最差。

来源:wind

此外,何氏眼科的客单价显著低于爱尔眼科。从客单价(注:按照收入与门诊量大致估算)看,爱尔眼科2022年的客单价为1431.84元/人次;同期的何氏眼科仅为823.55元/人次,是爱尔眼科的六折。

其次,公司大部分业务仍集中在辽宁区域。

2022年财报显示,何氏眼科,第一大收入区域辽宁省内,收入占比高达95.71%,何氏眼科未来能否突破辽宁区域,或将决定其未来增长空间。

频现违规套取医保基金 医保关联业务两大隐患

公司近年的消费属性较强的屈光与视光业务收入占比也在提升。今年上半年,公司屈光与视光业务收入占比为53%。需要注意的是,这一指标相比2022年有所下降,2022年这两项业务收入占比为58.07%。

为何我们一再关注公司眼科消费属性?

在《何氏眼科股价大幅破发背后:业务困在辽宁 盈利或受限于医保控费》一文,我们指出,白内障、青光眼、斜视、眼底、眼表、眼框及小儿眼病等多种常见眼科疾病的治疗,属于基础眼科服务,其医疗需求趋于刚性,患者数目稳定增长;且大多数基础眼病受公共医疗保险计划保障,价格受医保控费等要求约束。

一方面,医保控费约束公司盈利,另一方面,与医保关联的业务容易触发合规问题。

我们通过公开资料查询,仅去年,何氏眼科就频繁被通报存在违规套取医保基金问题。

2022年12月底,沈阳市医疗保障局公布沈阳何氏眼科医院(有限公司)存在违规使用医保基金情形。据悉,2022年3月,沈阳市医疗保障局于洪分局对沈阳何氏眼科医院(有限公司)医保基金使用情况进行检查。经核实,该院存在不合理收费等问题,涉及违规使用医保基金13626元。依据《2022年度沈阳市医疗保障定点医疗机构服务协议》,追回该院违规使用的医保基金13626元。

2022年10月22日,鞍山市医疗保障局公布2022年第二期曝光违规使用医保基金典型案。其中,鞍山何氏眼科医院有限公司海城分院存在违规使用医保基金情形。经查,鞍山何氏眼科医院有限公司海城分院存在不合理收费、项目对照错误等问题,违规使用医保基金47548.31元,海城市医保部门根据《鞍山市基本医疗保险定点医疗机构服务协议》作出如下处理:追回其违规使用医保基金47548.31元。

募而不投圈钱嫌疑大?

何氏眼科于2022年3月22日在深交所创业板上市,发行价格为42.50元/股。值得一提的是,何氏眼科最终募集资金为11.64亿元,比原计划多募得6.7亿元。

公司此次IPO募资主要用于何氏眼科新设视光中心项目、沈阳何氏医院扩建等项目,具体如下:

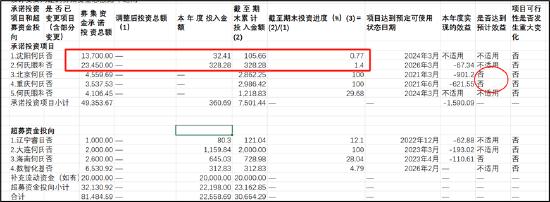

来源:公告

值得注意的是,多数项目的项目建设期在1-2年左右。如今,公司募投项目进展如何?

我们发现,何氏眼科核心项目何氏眼科新设视光中心项目、沈阳何氏医院扩建等项目进展极其缓慢。截止今年半年报披露时间,公司累计投入仅为360万元,项目投资进度都不到2%。公司整体募投项目投资进度仅为15%左右。

以沈阳何氏医院扩建项目为例,公司在首次IPO发行时,其计划项目建设期为2年。如今,从发行上市完成至今,时间已经过去一年半左右,但该项目的投资进度仅为0.77%。

来源:公告

此外,公司已经完工的项目的北京何氏眼科医院及重庆何氏眼科医院等项目,在本报告期内预计效益仍然未达预期。

对于超募资金,公司重大的项目投资进度也较为缓慢。值得注意的是,公司超募资金用于补充流动性的资金已经用完。