怒砸11亿营造“高端梦”!飞科电器:销售费用拖后腿,盈利能力无实质性改善

来源: 市值风云

分红率85.7%。

作者 | 塔山

编辑 | 小白

提到电动剃须刀,飞科品牌可谓家喻户晓。

飞科电器(603868.SH,下称公司或飞科)成立于2006年,2016年以“个护电器第一股”名号登陆A股市场。

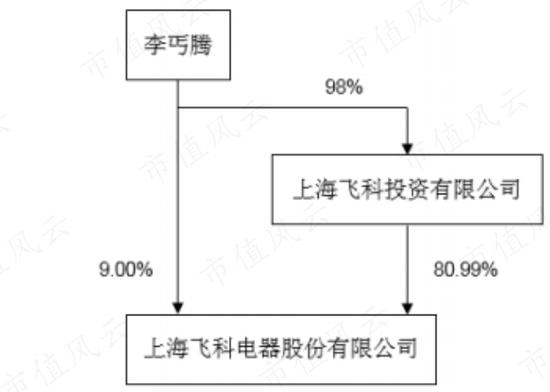

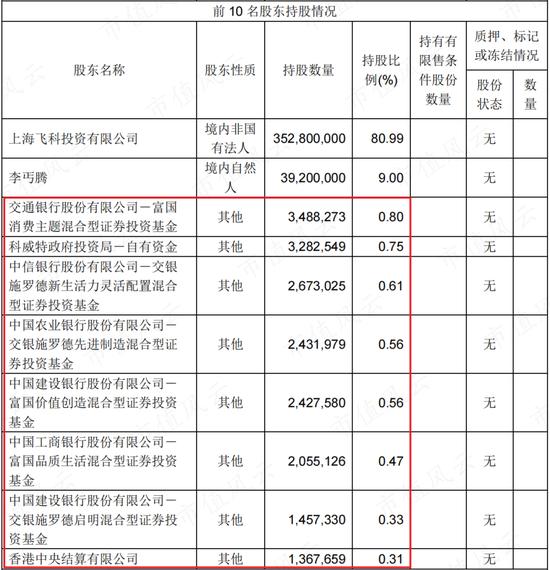

上市之后,公司实控人李丐腾直接及间接持股比例仍高达88.37%,该持股比例至今未发生变动。

控股权高度集中,在A股市场上少有,飞科电器也因此被外界戏称为“一个人的上市公司”。

(来源:2022年报)

收入仍依赖核心单品,战略调整下增长压力犹存

飞科电器是一家集剃须刀等个人护理电器、生活电器及厨房电器等智能时尚电器的研发、制造、销售于一体的企业。

2017年,公司表示要加大研发投入,推动品类扩张和迭代升级,逐步成为小家电领域相关品类多元化的电器企业。

现阶段公司产品品类较多,但拳头产品仍为电动剃须刀产品,其次为电吹风产品。

(来源:招股书)

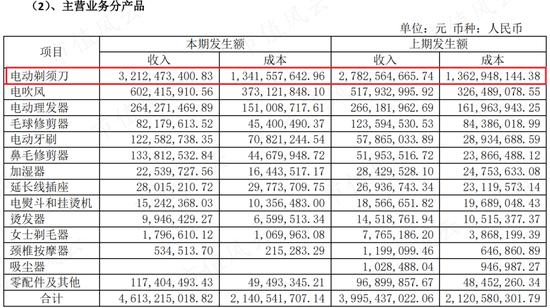

2022年,公司营收为46.3亿元。电动剃须刀和电吹风产品收入占比分别为69%、13%,其他品类收入占比均在10%以下。

这一收入结构与上市之初相比基本没多大变动,还是依赖核心单品。

(来源:2022年报)

从电动剃须刀的销量及均价情况来看:

(1)2013-2017年,电动剃须刀基本呈量价齐升态势,背后的原因大致包括三个方面:一是准确的产品定位和高性价比优势;二是持续的营销投入;三是强大的经销商网络,截至2017年末,公司已发展682家经销商。

(2)随着电商的快速发展,传统渠道红利逐步褪去,公司主营产品保有量趋近饱和叠加市场竞争加剧,2018年电动剃须刀销量见顶,此后持续下滑。

(3)2020年,公司调整产品及渠道布局,实施品牌高端化升级战略,产品结构得以持续优化,2021年以来,电动剃须刀销售均价出现了大幅提升。

(制图:市值风云APP)

近十年的收入增长2018年算是一个分水岭,此后营收承压;2020年战略调整后营收重拾增长,2022年创下历史新高;2023年前三季度,营收同比增长7.5%。

(制图:市值风云APP)

从单季度营收同比增速来看,2023年第三季度,营收同比再次出现下滑。公司的高端化战略压力不小。

(制图:市值风云APP)

利润端,扣非归母净利润于2017年阶段性见顶,此后持续下滑,2022年起重拾增长。

(制图:市值风云APP)

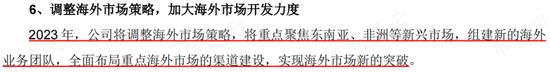

2022年年报当中,公司表示将调整海外市场策略,将重点聚焦东南亚、非洲等新兴市场,实现海外市场新的突破。

(来源:2022年报)

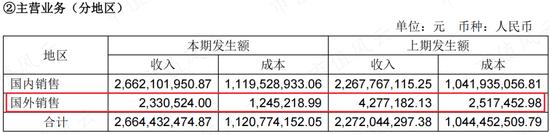

但从过往外销情况来看,很不乐观,2023年上半年外销收入仅233万元,基本可以忽略不计。可见境外市场的突破为时尚早。

(来源:2023半年报)

挺进高端、变革渠道,销售费用高达11亿

01 品牌升级,中高端产品销售占比达51%

接下来,具体看看公司的产品及渠道升级情况。

产品端,2021年公司推出了感应式“星空剃须刀”、便携式“太空小飞碟剃须刀”等创新产品,中高端剃须刀新品销售占比迅速提升,达到20%,均价同比提升25%。

2022年,公司研发新品包括剃须刀等共计17个系列新品上市,中高端产品销售占比继续提升,达到45%,剃须刀产品销售均价同比提升32%。

2023年上半年,中高端产品销售占比提升至51%。

(来源:华商韬略)

与之对应的是,外包厂家生产的比重在持续降低。

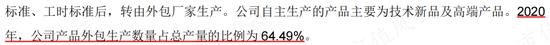

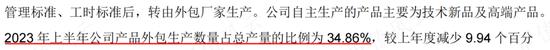

公司选择将部分生产外包,自身专注于产品研发设计、渠道建设及品牌运营等环节,自主生产的产品主要为技术新品及高端产品。

2020年,公司产品外包生产数量占总产量的比例为65%,2023年上半年已降至35%。

(来源:2020年报)

(来源:2023半年报)

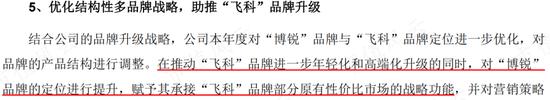

在进军高端市场的同时,公司也并未放弃中低端市场。

公司分别使用主打品牌“FLYCO飞科”和防御性子品牌“POREE博锐”,以满足中高端和中低端市场的差异性需求。

2023年上半年,公司还对“博锐”与“飞科”品牌定位作了进一步优化,以承接原有高性价比市场,同期博锐电器实现营收3.7亿元,同比增加144%。

(来源:2023半年报)

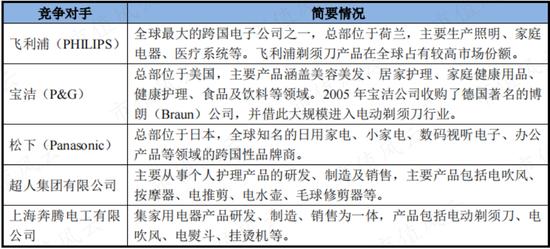

在国内个人护理电器市场上,参与竞争的国外品牌主要为飞利浦、松下、博朗等,外资品牌多聚焦于高端市场。

(来源:招股书)

根据中怡康统计数据,公司“FLYCO飞科”品牌电动剃须刀2020年度线上和线下市场零售量占比分别为43.79%、44.45%,位居行业前列。

不过,飞科销售靠前的产品均价大多位于100-300元之间,飞利浦销售靠前的产品大多在500元以上。在高端市场,公司仍存在差距。

随着飞科的高端化转型,与飞利浦等外资品牌的正面碰撞也将愈发剧烈,真正的考验,或许才刚刚开始。

(来源:2020年报)

02 发力线上渠道,直销比重突破50%

渠道方面,此前公司产品销售以经销模式为主,辅以少量直营。

近年来,开始从过去的以经销模式为主,逐渐转化为经销和直销并存的销售模式。

2020年,公司全力实施线上营销“C端化”改革,大力发展自营电商。2021年,公司设立19家电商销售子公司,大力搭建线上运营团队。

与此同时,公司也重构了品牌推广策略,积极拥抱内容营销,将品牌推广向主流电商平台及微信、微博、抖音、快手、小红书、B站等内容社交新营销平台推进。

(来源:2020年报)

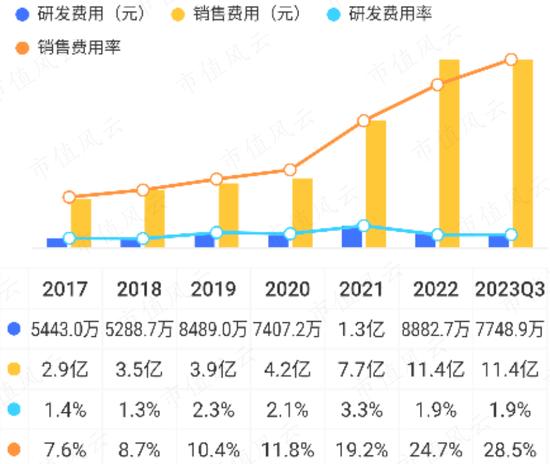

2021年以来,公司销售费用出现飙升。2022年销售费用为11.4亿元,占营收比重达24.7%。

而研发费用率总体较低,多数年份在3%以下,近两年研发费用还有所下滑。整体上看,重销售是特征。

(来源:市值风云APP)

销售费用主要为广告宣传、推广费及促销费。

(来源:2022年报)

上述渠道变革也取得了一定成效。

2019-2022年末,公司经销商数量从749家降至484家。

2019年,公司经销收入占主营业务收入比重为99.7%;2022年,公司直销收入占主营业务收入比重为51.3%,直销占比出现了大幅提升。

直销渠道毛利率要显著高于经销渠道,当然,这和销售费用率同步走高是一体的,并不存在“完美”的选项。

(来源:2022年报)

03 销售费用侵蚀下,盈利能力未有实质性改善

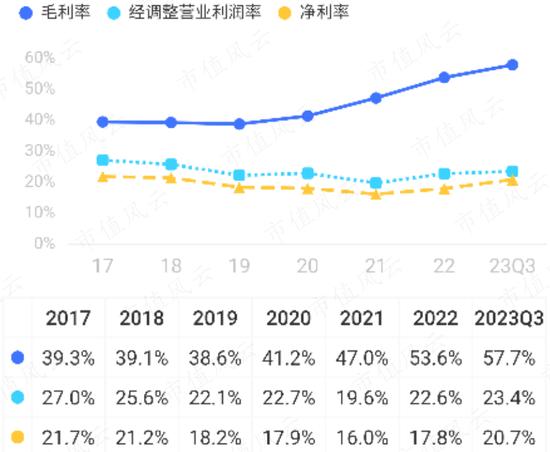

随着产品结构的持续优化以及直销占比的提升,公司毛利率也出现了大幅提升,但由于销售费用的侵蚀,净利率并未有显著改善。

2023年前三季度,毛利率为57.7%,净利率为20.7%。

(来源:市值风云APP)

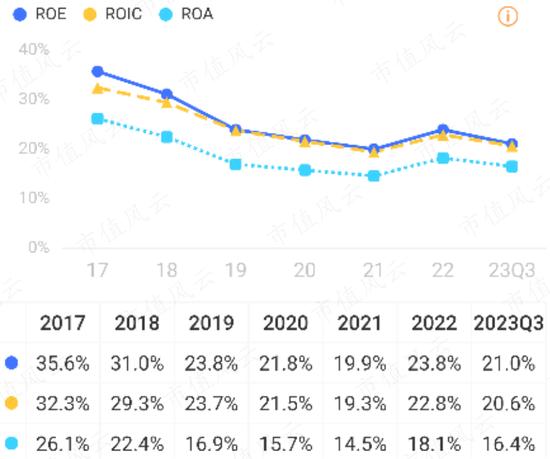

2017年以来,受总资产周转率及净利率波动影响,公司ROE有一定下滑,但基本在20%以上,2022年为23.8%,2023年大概率会超过25%。

(来源:市值风云APP)

2017年至今,公司PB在5.3-16.9区间,估值较高,目前PB仍高达6.1。

(来源:同花顺iFinD)

能赚钱、能分钱,分红率超80%

公司的应收账款主要为应收经销商的货款,随着近几年直销占比的提升,期末应收票据及应收账款金额也有较大幅度下降。

(来源:市值风云APP)

公司资产负债率总体不高,有息负债基本可以忽略不计。

(来源:市值风云APP)

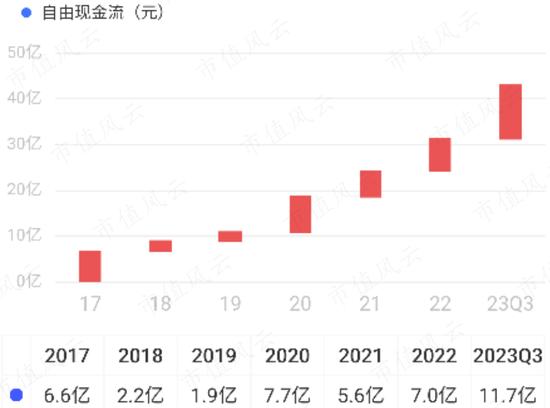

2017-2022年以及2023年前三季度,公司靠着生产经营共赚得现金56.5亿元,同期资本开支不高,最终沉淀下的自由现金流合计达42.9亿元,这也是公司这些年稳定分红的根基。

(来源:市值风云APP)

(来源:市值风云APP)

上市以来,公司累计现金分红43.6亿元,累计募资7.9亿元,平均分红率为85.7%。2022年更是超过100%,达到106%。

(来源:市值风云APP)

(来源:市值风云APP)

这也与实控人一股独大带来的强大分红动力有关,公司这种回报股东的方式也是风云君一直以来提倡的,而机构股东长期持仓显然也认可这一点。

(来源:2023年三季报)

近几年公司在市值风云实时吾股排名上较为靠前,目前排在第170名。

(来源:市值风云APP)