国联股份,“皇帝的新衣”?

近期,上交所和深交所分别披露了2022-2023年度沪市、深市上市公司信息披露考评结果。新经济IPO注意到,在102家商贸零售企业中,8家被划为信息披露不合规的D类,其中,国联股份从上年度的B级连降两级至D级。

国联股份被连降两级,主要是因为信披严重违规。2023年8月,上交所发布对国联股份的纪律处分决定书。处分决定书显示,国联股份存在“多期定期报告财务信息披露不准确、业绩预告披露不准确”的违规行为,上交所对国联股份及实际控制人暨时任董事长刘泉、实际控制人暨时任总经理钱晓钧、时任财务总监田涛予以公开谴责,对时任董事会秘书兼副总经理潘勇予以通报批评;对国联股份独立董事兼审计委员会召集人李玉华予以监管警示。

此次处罚让去年底就陷入财务造假传闻的国联股份再遭沉重打击。去年11月,国联股份因“融资贸易”的媒体报道引发股价暴跌,此后,国联股份虽然拿出了不错的2022年财报以及2023年各季度业绩,但市场显然已经对其失去信任。

去年11月至今,国联股份股价下跌了约60%。从2019年公司上市至2021年,国联股份顶着产业互联网界的“拼多多”头衔,股价一路上涨,最高涨幅20多倍,市值也从上市之初的30亿增加至650亿。大批公募基金不断买入国联股份,截至2023年9月末,虽然广发基金、招商基金为主的大量公募仍持有国联股份12.8%的流通股,但股价已经萎靡不振。种种迹象显示,国联股份过往对外展示的美好业绩,就像皇帝的新衣,随时可能会被戳穿。

神奇的商业模式

国联股份官网资料称,公司是国内B2B电商与产业互联网龙头企业,旗下拥有工业信息服务平台——国联资源网、工业电商平台—多多电商和数字技术服务平台—国联云三大业务板块。其中,工业电商业务(网上商品交易)收入占比超过99%。

网上商品交易主要是以多多电商为基础的自营交易和撮合交易。自营交易是指国联股份通过多多平台开设网上自营商城,开展涂料化工、玻璃、卫生用品、造纸、化肥、粮油等产业链的工业品电商销售业务,即向供应商直接采购货品,并通过网上自营商城向注册用户销售货品。

目前,国联股份已经运营以“涂多多”为代表的十个电商平台。过去几年,国联股份业绩非常亮丽。2020年、2021年和2022年,国联股份扣非后净利润分别为2.67亿元、5.31亿元和10.54亿元,同比增长分别高达98.62%、98.49%。

2023年前三个季度,国联股份营业收入同比增长47.61%至372.64亿元,扣非归母净利润9.35亿,同比增长50.55%。虽然增速比前两年下滑,但依然非常惊人。

从各板块收入看,国联股份营收主要来自“涂多多”平台,营收占比达57%;其次是卫多多、玻多多、肥多多和粮油多多。

值得注意的是,国联股份的自营交易,即通过多多超市实现的自营交易额计入多多电商的销售收入。撮合交易的订单交易额不计入多多电商的销售收入。

所谓撮合交易,即注册供应商在多多平台的撮合商城自主开设商铺,上架展示货品;注册用户在撮合商城自主浏览、询盘和下单。多多平台的撮合交易是免费服务,不收取费用,其订单交易额也不计入多多电商的销售收入。国联股份称,其电商平台上撮合交易规模略大于自营交易,主要目的是用户引流、培养用户交易习惯和扩大平台影响力,并为平台的自营交易业务扩大用户基础。

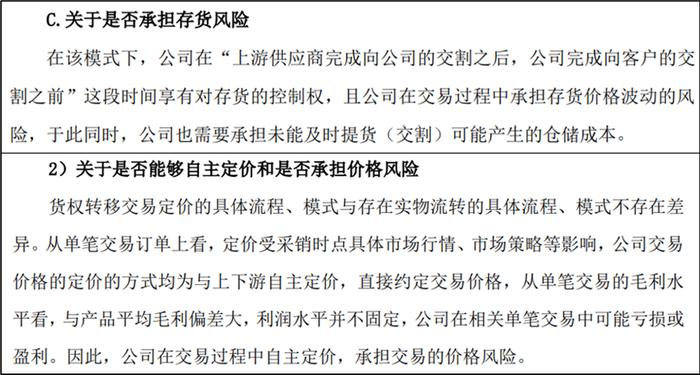

国联股份的这一生意模式有诸多矛盾之处。从业务模式看,国联股份是互联网平台型的大宗商品交易模式,这个领域里提供撮合服务的上市公司很多,如上海钢联、焦点科技,但后者主营业务都是寄售、供应链金融、数字化服务等增值服务,亲自下场做大宗商品自营交易的较少。自营业务涉及到存货风险、大宗商品价格波动风险等诸多风险,这是任何一家平台无法预测、也难以掌控的;更神奇的是,国联股份不是在单个品类上搞自营买卖,而是覆盖了从玻璃、化肥、粮油、纸类,到新能源材料、芯片半导体等大量互不相干的行业。国联股份在回复上交所的问询函中亦承认,公司不仅要承担预付款风险,还要承担存货价格波动风险、存货提取和交付对应的违约责任、以及存货的质量风险。

贫瘠的网站流量

国联股份网站显示,其拥有的工业信息服务平台—国联资源网,为各行业企业提供商业信息服务,已历经十余年的发展,业务覆盖100余个工业行业领域,拥有280.85万注册会员企业,1000万黄页数据库,5000万招投标信息资源。在冶金、煤炭、电力、机械、医药、化工等方面拥有丰富的行业资源。

但是,奇怪的是,国联股份如此庞大的会员数量和行业信息,并没有转化成其电商平台的流量。

先看对国联股份收入贡献最大的涂多多。根据第三方流量监测网站SimilarWeb统计,涂多多(toodudu.com/)网站2023年8月-10月访问量为23653次,中国排在第97477名,全球排在第180万名左右,行业排在第12213名。平均访客访问持续时间为7.48分,平均页面访问数为6。

再看专注卫生用品、生活用纸的卫多多(www.wdoodoo.com),过去三个月流量累计为9861,从访问设备类型看,桌面设备占比19.1%,移动设备页面占比80.9%,一个做B2B大宗贸易的网站,三个月不到一万次访问量,平均每月3000多次,且用户基本都是手机端访问,这到底是什么样的B2B生意模式?

再看流量变化。2023年8月到10月份的流量变化,8、9月份访问量几乎没有,10月份访问量8390,月度之间变化很大。

再来看访问时间,访客平均访问持续时间只有39秒,页面访问数只有1.28。从排名看,卫多多在中国网站的流量排名排在第22万名左右,全球排名是第424万名左右。

专注于粮油产业链的粮油多多访问量也少得可怜,2-23年8-10月累计访问量不超过5000,访客持续时间为1分,页面访问数为4.5。

玻璃垂直电商交易平台玻多多的访问量低于5000,在中国排在第27万名左右,全球排在第556万名左右。访客平均访问时长4分钟,页面访问数5。

造纸产业原材料垂直交易平台纸多多(zdd)商城2023年8-10月的流量同样低于5000,在中国排在第105万名左右,全球排在第1956万名左右。

纸多多的访客平均停留时长为9秒,页面访问数3.21。

农资垂直电商交易平台肥多多8月-10月累计访问量6446,中国排在第57万名左右,全球排在第1112万名左右。

芯多多8月到10月累计访问量低于5000,中国排在第69.5万名左右,全球排在第1298万名左右。

芯片半导体电商平台芯多多的访客平均访问持续时间只有4秒,页面访问数为2。

同样的,医药器械网上交易平台医械多多、新能源电商平台新能多多在2023年8-10月的累计访问量同样低于5000,作为一家垂直电商平台,如果考虑到转化率,这样的流量几乎等于零。

与同行比,国联股份旗下电商平台的流量黯然失色。例如,2023年8月-10月,网盛生意宝旗下“化工网”访问量为22.65万,平均每月访问量超过7万次。

另一家垂直行业网站中国建材网2023年8月-10月的累积访问量为53万,平均每月访问量超过17万。

在上市公司中,焦点科技旗下的B2B跨境电商平台“中国制造网”在国内B2B平台流量中排名第二,仅次于阿里巴巴,2023年8月-10月,该网站总访问量高达4091万,月均访问量1363万,平均访问时长3.5分,平均页面访问数大约为4。即使是焦点科技2019年刚成立的B2B跨境电商在线交易平台“开锣网”(面向国外客户的英文网站),2023年8-10月的访问量也有4.2万,也远远高于国联股份旗下的任何一家电商平台。

焦点科技旗下“中国制造网”2023年8-10月的流量情况。

拥有月均超千万的访问量,焦点科技的业绩情况如何呢?2020年-2022年,焦点科技营收分别为11.59亿元、14.75亿元、14.75亿元,扣非净利润分别为1.48亿元、2.03亿元、2.79亿元。

如果从电商流量看,焦点科技的流量是国联股份的数百倍,但从净利润看,国联股份则是焦点科技的数倍。

如果说焦点科技的例子不够充分,再来看另一家上市公司-上海钢联。上海钢联旗下的我的钢铁网20233年8-10月累计访问量187万,平均月度访问量62万,访客平均访问时间5分,平均访问页面数5。这个电商流量也远超国联股份旗下的任何一家平台。

业绩方面,上海钢联2020年-2022年的营收分别为585亿元、657亿元、766亿元,营收规模远超国联股份。但是同期上海钢联的扣非净利润分别为1.91亿元、1.49亿元、1.7亿元,远远低于国联股份。

那么问题来了,同样经营B2B生意,两家流量远超国联股份的上市公司无论是净利润规模还是利润率都低于国联股份,国联股份到底是如何凭借多个几乎没有流量、在业内也默默无闻的电商网站实现数百亿营收,净利润又远超B2B行业头部巨头的呢?国联股份有何独特魔法,让它冲破了B2B行业的普遍规律吗?

58亿货币资金去哪儿了

新经济IPO注意到,除了流量与业绩不匹配外,国联股份报表中的货币资金亦显示异常。

国联股份在2022年年报中称,公司具备线上线下协同优势,线上行业供需信息传达、上下游之间的商务合作订单促成,与线下的持续推动相辅相成。但是,国联股份并没有明确说明,这些订单到底是线上电商平台直接获取,还是在线下渠道获取然后走线上签单流程,如果是后者为主,那么国联股份过去几年鼓吹的所谓产业互联网的神话就是一则谎言。

去年质疑国联股份涉财报造假的文章《国联股份的惊天谎言?客商复杂交织背后“隐现”融资性贸易网》就指出,国联股份的业绩繁荣很可能是依靠融资性贸易发展起来的,与产业互联网关系不大。这或许就可以解释为何国联股份的电商平台流量平平,因为其客户大多来自线下,国联股份通过采购垫资吸引买家,将原本线下的交易订单包装成线上的电商交易,披上了产业互联网的外衣,在二级市场获得了包括大批基金在内的投资人的青睐,股价飞摇直上。

但是,大宗商品垫资贸易本质上是类金融放贷生意,它与互联网电商无关。在通常的互联网电商模式下,掌握流量的平台方往往处于优势地位,它可以通过提前获得下游消费者的预付款、延期支付上游供应商的账款而获得充沛的资金流;但在垫资贸易中,中介方为促成交易需要向上下游垫付资金,对资金规模要求大,垫资方还要承担交易失败引发的诸多风险。

新经济IPO查阅国联股份2022年财报发现,国联股份对资金的需求非常饥渴,且在手货币资金变动异常。

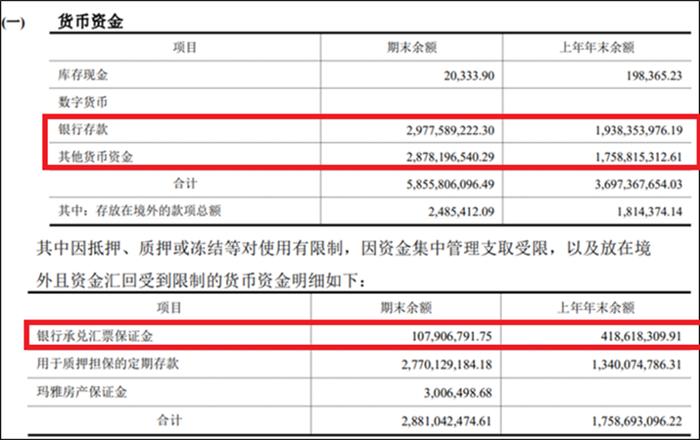

截至2022年12月31日,国联股份货币资金期末余额为58.56亿元。然而,国联股份货币资金储备看似充沛,但实际能自由支取的少只有少。

从这些货币资金构成看,银行存款29.78亿元,包括募集资金专户余额12.15亿元;其他货币资金28.78亿元,是公司开具银行承兑汇票的保证金或质押存款,不能动用。国联股份可完全自由支取且不受任何使用用途限制的资金余额为17.6亿元。

如果从2022年全年看,国联股份银行存款日均规模为8.86亿元,其中募集资金专户(限定具体用途)的日均余额为5.14亿元,可完全自由支取且不受任何使用用途限制的日均资金余额只有3.69亿元。

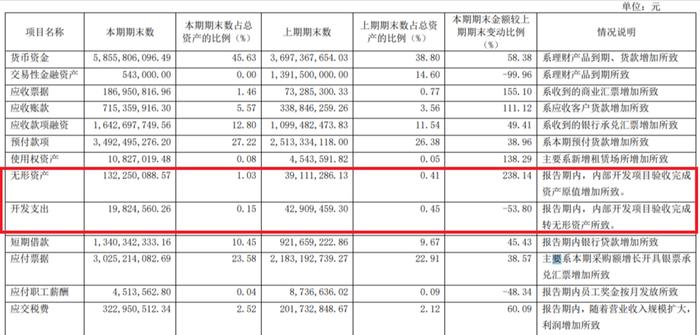

从上述数据可以看出,国联股份2022年年末的库存现金余额和全年日均余额相差悬殊。这意味着,国联股份日常账上现金并不多,年底公司账上突然出现这么多现金,这些现金从何而来?是否为短期过桥资金?有一点可以明确的是,国联股份非常缺钱,公司截至2019年末、2020年末、2021年末和2022年末的短期借款分别为2.46亿元、3.97亿元、9.22亿元和13.40亿元,短期借款逐年走高。

更自相矛盾的是,国联股份一方面号称有17.6亿可自由支取的银行存款,但这些存款利率低至0.25-2.1%;另一方面,国联股份却愿意支付3.05%-5%的高利率借款13.4亿。

上市公司账上有大量货币资金躺着闲置,却高息举债,这是违背常识的举动。A股市场上,财务造假暴雷的康得新、康美药业等等都出现过存贷双高的反常现象。

新经济IPO就此咨询某会计师事务所人士,对方表示,通常来说,上市公司账面存款异常有两种情况,一种账面存款是假的,公司年末时点资产负债表上的可自由支取存款来自资金过桥等手段,主要是为了应付审计,过后便会转出;另一种可能存款是真的,但资金受限,无法应对日常经营需要,只能靠举债维持。受限资金要么被大股东占用,要么为大股东或关联方提供了贷款质押或担保。

例如,2017年,在港交所上市的富贵鸟因违规为大股东担保而暴雷。2017年6月末,富贵鸟账上显示货币资金高达20.35亿元;但到了年末,富贵鸟货币资金仅剩2.27亿元,其中1.65亿元因质押担保而受限,实际可自由支取的现金仅6000余万元。这一切皆因为富贵鸟以定期存款质押方式为控股股东及其关联方提供担保造成。

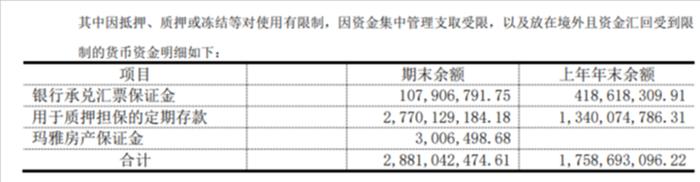

截至2022年末,国联股份有28.81亿元货币资金受限。国联股份解释称,公司以1.08亿元作为保证金,以27.67亿元银行定期存款为质押担保,开具了28.75亿元的银行承兑汇票。

截至2022年末,国联股份应付票据总额30.25亿元。国联股份称,这主要是因为公司采购额增长开具银票承兑汇票增加所致。同期,国联股份预付款项达到34.92亿元,这是公司预付货款增加导致。截至2023年9月末,国联股份预付款项增加至41.28亿元;预付款项代表国联股份向上游供应商签订采购合同,预付货款。愈来愈高的预付款表明,国联股份在供应链上处于一个非常不利的地位,上游占用资金量愈来愈多。

在向下游采购商预收货款方面,国联股份同样表现弱势。截至2022年末,国联股份的预收款项仅有216.5万,截至2023年9月末,预收款为174万。截至2022年末和2023年9月末,国联股份的合同负债分别为15.08亿元和17.39亿元。

这表明,国联股份预收下游客户款总额远低于向上游支付的预付款,存在巨大的资金缺口,这部分需要国联股份垫资采购。此外,国联股份预收下游客户款项中,大部分为应收票据,在流动资产中大部分列示为应收款项融资,截至2023年9月末的金额为15.39亿元。

国联股份在上下游交易链条中处于弱势地位,一方面,国联股份要向上游供应商预付货款,同时又得接受下游采购商拉长付款账期。国联股份在这一交易关系中,所承担的角色本质上是垫资或融资中介。值得警惕的是,国联股份并不仅仅是金融中介,它比资金融通商承担了更高、更多的风险。但是,在国联股份的财务报表上,我们并没有看到相应的风险计提。

研发支出资本化藏猫腻

新经济IPO注意到,国联股份在研发支出资本化上的操作亦让人迷惑。

2018年-2022年,公司无形资产余额分别为715万、1229万、2034万、3911万、1.32亿。截至2023年6月末,国联股份无形资产余额进一步增加至1.66亿。

财报显示,国联股份无形资产大部分源于研发费用资本化。2022年,国联股份开发支出1982万,2021年末为4291万,金额同比变动比例-54%,财报解释称,这是因为内部开发项目验收完成转无形资产导致。同时,公司无形资产由2021年末的3911万增加至1.32亿,增加了9300多万。国联股份称,这是内部开发项目验收完成资产原值增加导致。

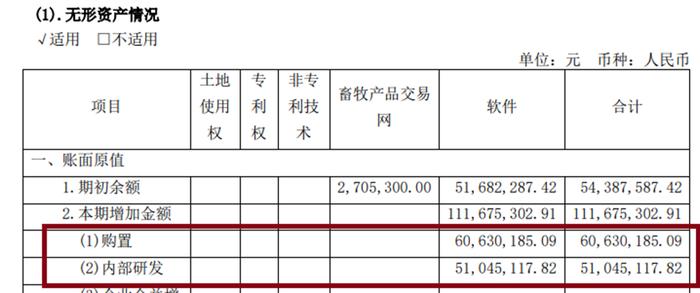

国联股份2022年无形资产新增1.12亿元,都来自软件部分,其中购买软件6063万元,内部研发软件5105万元。其中,内部开发支出主要包括SaaS系统研发项目2002万元,产业互联网研发中心项目2918万元。

国联股份的10个电商网站访客少,流量低,而公司内部研发软件耗资5100万,外购软件花费6000多万元,显得非常奇怪。从国联股份的整个交易模式看,它并不需要特别复杂的交易系统或软件系统,那么,在软件上做出如此巨大开支的目的何在?

众所周知,研发费用资本化是上市公司财务造假的常用手段,无论是当年的乐视网还是瑞星咖啡,都曾使用过这种手法。研发费用转无形资产,不仅可以美化利润,还能增加总资产,并且拉高经营活动现金流。

国联股份将大笔研发费用转入无形资产,目的又是什么呢?