卷入百亿私募华软新动力“踩雷案”,郑煤机78亿理财中是否还藏雷?

来源:环球老虎财经app

百亿私募华软新动力踩雷海啸仍在继续!郑煤机日前披露了3亿元认购信托产品的情况,其表示3亿元的投资金额只提前赎回了约3000万元,其余资金有损失的风险。事实上,这只是郑煤机诸中理财的一笔,三季报显示,其仍有超78亿元的理财在报表端,这其中包含不少信托产品。

“土财主”郑煤机也卷入了华软新动力踩雷案。

11月20日,郑煤机公告此前花3亿元购买的信托理财产品目前只收回来2956.34万元,这还不足本金的1成。而这三只产品的投资顾问及信用增级人为百亿私募华软新动力。

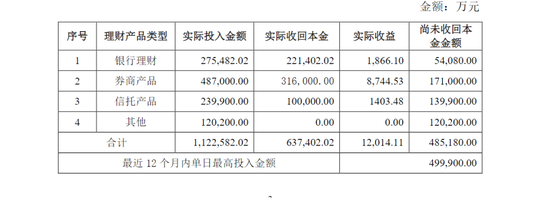

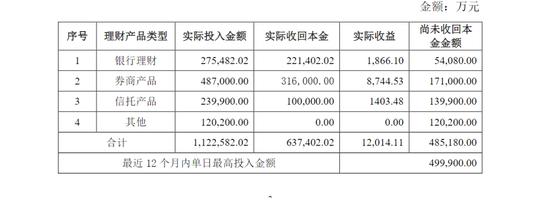

而上述投向理财产品的3亿元只是郑煤机诸多理财中的一笔。今年3月末,郑煤机公告称将在近一年内拟不超过使用70亿元闲置自有资金购买理财产,同时也披露了近十二个月使用自有资金委托理财的情况,其中银行理财、券商产品以及信托产品合计投入金融约为112亿元。

不过,在理财上极为大手笔的郑煤机回归到主业上却也有隐忧,此前被寄予厚望的汽车零件业务略显吃力。

3亿本金提前赎回不足1成

由“30亿杭州私募跑路”引发的蝴蝶效应还在继续,这一次蔓延到了郑煤机。

11月20日,郑煤机公告,其此前花3亿元购买的信托理财产品目前只收回来2956.34万元,其余存在无法按期兑付、无法全额兑付的风险。

同时,郑煤机也无奈回应,公司在积极挽回损失,如果确定收不回来,可能会计提损失。

也就是说,郑煤机掏出3亿元去理财,目前收回来的金额还不足本金的1成。

据悉,在今年5月末,郑煤机与外贸信托签订了《外贸信托-华软新动力精选1号单一资金信托信托合同》,前者以自有资金1亿元购买信托1号产品,期限为今年的5月30日至2024年5月30日;同时亦是与外贸信托签订了关于2号信托产品、3号信托产品的合同,根据彼时签订的协议,均以1亿元认购两只产品,期限为2023年5月31日至2024年5月31日。三只产品的年化收益率为5%。

不过,随着“杭州30亿量化私募跑路”事件的持续发酵,19日晚间郑煤机表示收到关于购买信托产品进展事项的监管工作函,并对购买信托理财产品进展情况和风险提示做了说明,无奈表示尚有2.7亿元未追回。

或受该事件影响,今日郑煤机收跌3.24%。

值得一提的是,郑煤机踩“华软”的雷可能不止于次。

今年3月末,郑煤机发布了关于2022年度计提资产减值准备的公告,其中指出计提其他应收款坏账准备77,572,451.77元。其中,对于其他应收款坏账准备主要是对上海华软投资管理合伙企业(有限合伙)应收股权转让款所计提,截至3月末应收上海华软款项金额为65,526,216.00元,已于本期全额确认减值。

企查查显示,该合伙企业最大的出资人为华软资本管理集团股份有限公司;而郑煤机踩雷的华软新动力的第三大股东北京金陵华新投资管理有限公司由华软资本管理集团股份有限公司100%持股。

78亿理财中是否还藏雷?

3亿元认购的理财产品只是“土财主”郑煤机诸多理财中不起眼的一笔。

实际上,这家豫企投资理财产品已成为传统。今年3月末,郑煤机发布了使用闲置资金进行理财的公告,其中指出拟在12个月内使用不超过70亿元的闲置自有资金购买理财产品。

同时,该公告也披露了郑煤机最近12个月使用自有资金委托理财的情况,其中指出截至3月末,郑煤机合计掏出112亿元来进行委托理财,其中银行理财27.55亿元、券商产品48.7亿元、信托产品23.99亿元、其他12亿元,上述4项尚未收回本金的金额分别为5.4亿元、17.1亿元、13.99亿元、12.02亿元。

整体来看,已有的112亿元,再加上未来70亿元用来理财,两年内郑煤机合计投入超过182亿元来理财。而该公司2019年至2022年4年的归母净利润加起来也不到70亿元。

▲ 图片来源:郑煤机公告

豪掷百亿的郑煤机收益到底如何,根据其2021年至2023年半年来看,该公司定期存款/大额存单、理财等投资收益分别为1.36亿元、1.1亿元、1.18亿元。

而郑煤机的三季度也披露了其理财的具体情况。数据显示,截至今年9月末,该公司交易性金融资产为78亿元,2022年这一数据为61.7亿元。其在三个季度内增加16亿元,则是因新增短期理财所致。据悉,郑煤机交易性金融资产主要构成便是银行理财、券商和信托产品等。

煤机亮眼,汽零难解盈利焦虑

在理财上财大气粗的郑煤机在主业上也有隐忧。

近几年煤炭行业整体表现亮眼,上市煤炭企业赚得盆满钵满。而郑煤机的主营业务与煤炭行业深度关联。

在行业回暖大背景下,郑煤机的营收可圈可点。数据显示2020年至2023年9月末,其分别实现营收265.19亿元、292.94亿元、320.43亿元、272.61亿元;同期应对的归母净利润分别为12.39亿元、19.48亿元、25.38亿元、24.67亿元。

从营收板块来看,其主营业务围绕煤矿机械和汽车零部件两大板块,其中液压支架及其他煤机设备产品及物料的在2019年至2022年录得的收入分别为73.9亿元109.2亿元、121亿元、155.4亿元。

不过同一阶段,汽车零部件却显然是略显吃力。数据显示,在上述阶段该板块录得的收入分别为159.05亿元144.9亿元、160.6亿元、151.5亿元,同比变动分别为-9.87%、-6.4%、7.89%、-5.68%。

当下略显蹒跚的汽车零部件业务此前曾被郑煤机寄予厚望。在2017年,煤炭行业萎靡的背景下,郑煤机决定向其他机械制造业进行转型。

当年3月份,郑煤机称发行股份及支付现金购买的方式购买亚新科凸轮轴(仪征)有限公司63%的股权,仪征亚新科双环活塞环有限公司63%的股权,仪征亚新科铸造有限公司70%的股权,亚新科国际铸造(山西)有限公司100%的股权,亚新科噪声与振动技术(安徽)有限公司100%的股权,CACG LTD.I100%的股权,对价22亿元人民币。

由此,汽车零部件业务也正式成为其营收支柱之一。

不过,当前的汽车零部件市场已是红海,跨界者更是数不胜数,郑煤机在群狼环伺的背景下,胜算能有几何?