万控智造:名不副实的“冠军企业”

来源: 市值风云

虽贵为龙头,但行业门槛低,话语权不强,盈利质量偏低,造血能力也一般。

配电网在电力传输和使用中处于不可或缺的环节。

一般来讲,电力需求增长会直接带动配电网的建设,而要建设配电网,就必须得有配电开关控制设备。该设备主要应用于电力系统中的配电环节,其基本功能是分配和控制电能,保障用电设备和配电线路的正常工作。

本期风云君要给大家介绍的万控智造(603070.SH),就是一家配电开关控制设备企业。

业绩增速略高于电力电网投资增速

配电开关控制设备属于电力设备中的配电设备,而国内电力设备行业目前有两个基本特点。

第一是盘子大而增速低。

根据国家统计局和中国电力企业联合会的数据,2013年中国全社会的发电量和用电量分别为5.37和5.34万亿千瓦时。2022年,发电量和用电量分别为8.69和8.64万亿千瓦时。发电量和用电量的CAGR分别仅为5.48%和5.49%。

2022年,中国电力电网投资额达到1.72万亿元,较2013年的1.16万亿元增长了48.76%,CAGR仅为4.51%。

无论从发电量、用电量,还是从电力电网投资的角度看,电力设备的需求量是非常大的,但是其需求增长是比较缓慢的。

第二是容易受到政府调控政策的影响,经济周期性不强。

理论上,宏观经济如果处于扩张期,企业用电量会增加,电力设备等基础设施需求量也会随之上升。如果经济不景气,电力设备需求量则会减少。

然而实际上,当经济比较低迷、市场景气度不高的时候,政府常常会加大电力电网投资,逆周期提高对电力设备的需求,以对冲经济下行的压力。

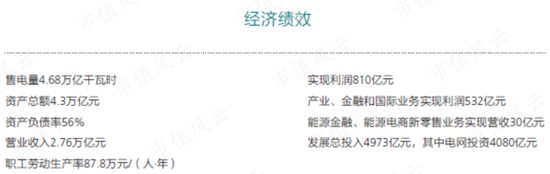

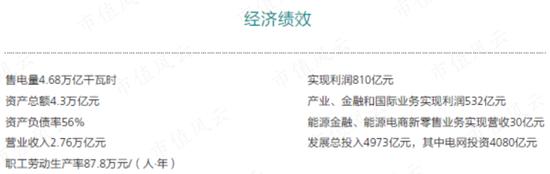

比方说,2020年国家电网的电网投资额本来计划是4080亿元,结果疫情爆发不久,国家电网迅速将当年的电网投资额上调约10%至4600亿元。最后的实际投资额是4605亿元,比上调之后的投资额还多了5亿元。

(来源:国家电网2020社会责任报告)

由于电力设备行业具有上述两个基本特点,所以电力设备企业的业绩普遍比较稳定,受外部环境影响较小,而且可预测性、确定性较高,一般不太会有超预期的高增长。

2018-2022年,公司营收和归母净利润均逐年递增,前者从14.13亿元增长至22.22亿元,CAGR为12%,后者从1.18亿元增长至2.05亿元,CAGR为14.8%。

(制图:市值风云App)

今年前三季度,营收和归母净利润同比分别增长0.8%和10.5%。把时间维度拉长,公司业绩基本是稳步增长的,其增速略高于电力电网投资增速。

(来源:万控智造2023第三季度报)

电气机柜产量国内第一,但市占率不高

公司的配电开关控制设备可分为三大类:电气机柜、环网柜设备以及IE/IT 机柜。

公司这几年一直在积极拓展电气机柜以外的新业务,比如环网柜设备和IE/IT 机柜,尽管后者收入增长较快,但电气机柜依旧是公司当前最核心的主业。

2018-2022年,电气机柜收入从11.83亿元增长至16.57亿元,期间CAGR为8.8%。电气机柜的营收占比虽然略有下滑,但依然保持在70%以上。

(制图:市值风云App)

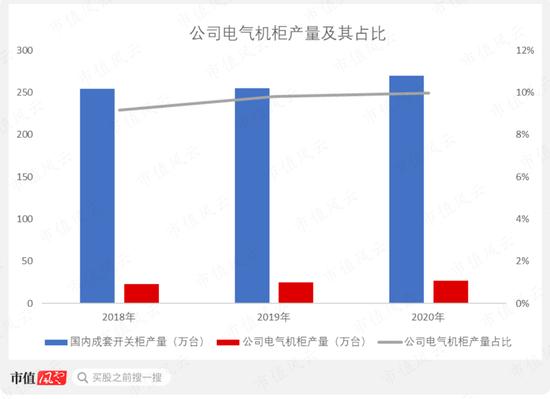

公司是国内电气机柜领域的龙头,市场占有率长期排名第一。不过需要强调的是,电气机柜行业的竞争格局非常分散,存在大量的小规模制造商。因此,即便公司是国内最大的电气机柜生产商,其市场占有率也不高。

比方说在2018-2020年,国内成套开关柜产量分别为254.63、255.38以及269.6万台,而公司电气机柜产量分别为23.31、25.03以及26.91万台。公司电气机柜产量占比分别为9.15%、9.8%以及9.98%,还不到10%。

该市场占有率只是个估算,因为部分电气机柜由成套开关厂商自行生产,公司在专业电气机柜市场(不包括成套开关厂商自产的电气机柜)中的实际占比会更高一些。

(制图:市值风云App)

原材料价格上涨,毛利率走低

电气机柜是成套开关设备的壳体部分,也称开关柜柜体,其主要功能是提供规定的防护等级,以保护开关设备的核心部件及人员安全。

电气机柜直接下游客户是成套开关厂商。公司将电气机柜卖给成套开关厂商,后者再生产组装为成套开关设备,最后再卖给终端用户。

公司扮演的角色其实就是成套开关设备的组件供应商。

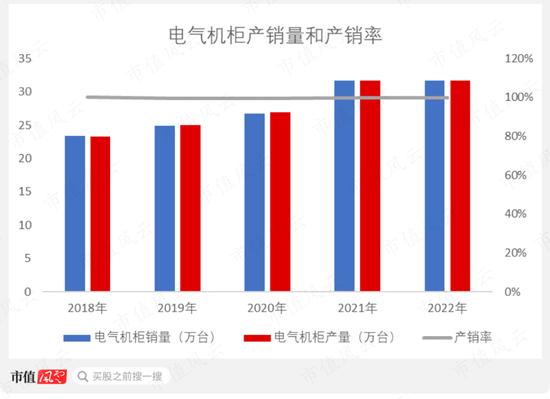

2018-2022年,公司电气机柜的产量和销量均整体保持增长,产销率保持在100%左右,产销关系正常。

(制图:市值风云App)

电气机柜平均售价基本没有大的变化,大概在5000元/台。

(制图:市值风云App)

电气机柜的原材料主要是钢板和铜排,钢板以冷轧板卷为主。

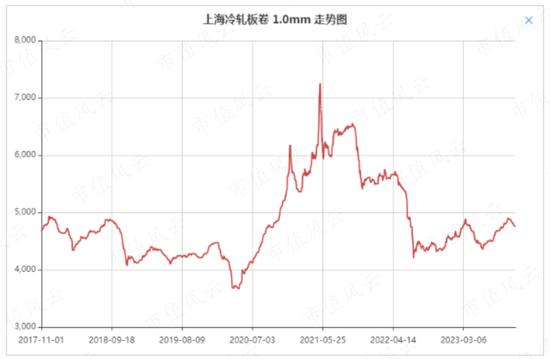

冷轧板卷的价格大概从2020年7月的4000元/吨,上涨至2021年7月的6000元/吨,之后价格逐渐下降。目前冷轧板卷价格有所回落,但仍高于2018和2019年的价格水平。

(来源:我的钢铁网)

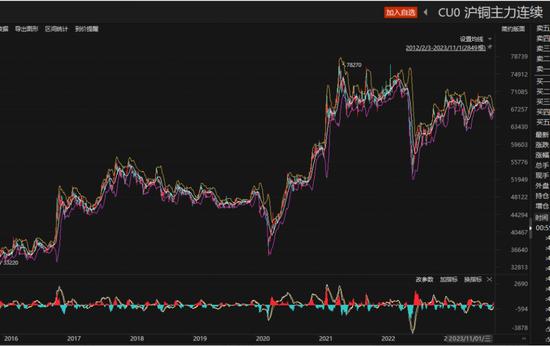

铜的价格大概也是在2020年7月-2021年7月间有一个明显的上涨趋势,之后便高位震荡。

(来源:Choice)

原材料价格大幅上涨,同时销售价格没怎么变化,所以电气机柜毛利率在2020-2021年间有所下滑,并最终拖累公司整体毛利率。

2021年公司毛利率迅速下降至25.3%,较2019年的34.9%减少了近10个百分点,自此以后毛利率就维持在25%左右。

由于期间费用率控制得较好,因此归母净利率的变动幅度不大,大致在8%-10%这个区间内小幅度波动。

(制图:市值风云App)

行业壁垒较低

目前有相当数量的成套开关厂商在A股上市,甚至很多都是公司的客户,比如北京科锐(002350.SZ)、科林电气(603050.SH)、白云电器(603861.SH)等。而目前A股中只有公司是专门做电气机柜的。

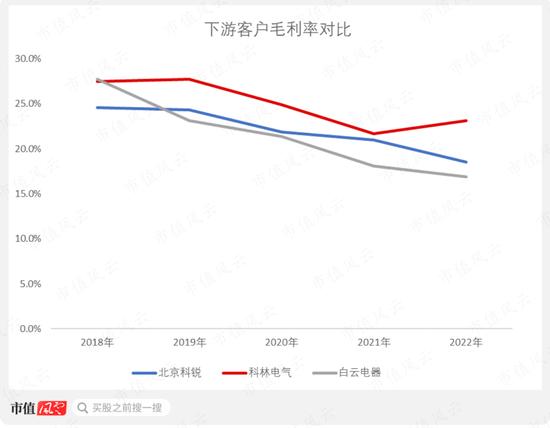

2018-2022年,北京科锐、科林电气、白云电器这三个下游客户的毛利率水平都不高,只有20%左右,而且还呈下降趋势。

(制图:市值风云App)

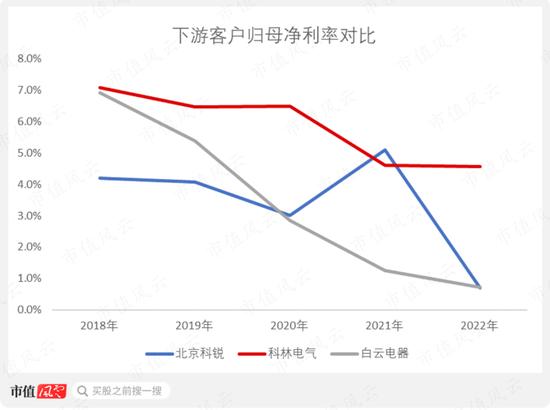

三个下游客户的归母净利率就更低了,都不超过7%,而且同样呈下降趋势。2022年,北京科锐和白云电器的归母净利率更是低至0.7%。

(制图:市值风云App)

成套开关厂商普遍具有低毛利率、低净利率的特点,主要原因是成套开关设备属于一次配电设备,本身的技术壁垒并不高,国内很多企业都在做。

成套开关设备市场集中度甚至比电气机柜还要低。目前国内成套开关厂商超过9000家,同质化竞争、价格竞争异常激烈。随着竞争加剧,成套开关设备行业的利润率水平自然会越来越低。

作为成套开关设备上的一个组件,电气机柜实际上也没有多少技术壁垒,其行业门槛也比较低。虽为行业龙头,公司毛利率也只有25%,净利率也基本不超过10%,这也没比下游客户好多少。

总之,不管是成套开关设备,还是其中的某一组件,其附加值都不高。

应收款项拖累现金流

除了行业壁垒低,公司还面临着另外一个问题,那就是产业链话语权太弱。

公司的下游是成套开关厂商,后者的下游是电网公司这类终端用户。在电网公司面前,很难指望公司及其下游客户能有多少议价能力。

在原材料价格上涨的时候,公司怕失去竞争力而不敢涨价,公司的下游也不敢涨价,最后两者的毛利率只能一齐下滑。

另外,强势的电网公司可以延期付款,电网公司拖欠成套开关厂商的账款,后者转过来又拖欠公司的账款。

公司应收款项(包括应收账款、应收票据等)占营收比重长期在50%左右,比重不低。

(制图:市值风云App)

尽管每年的应收款项坏账损失并不多,但应收款项还是拖累了现金流,经营性现金流净额有时候与净利润发生明显的背离。

比如2021年净利润为1.9亿元,而经营性现金流净额只有0.42亿元,自由现金流直接流出0.69亿元。另外,自由现金流在2018年也为负。

公司营收和利润过去几年均实现稳步增长,而同期现金流的表现可就差多了。没有产业链话语权,公司不仅不能转嫁原材料价格波动的风险,自己的现金流还会被拖累。

(制图:市值风云App)

公司长期以来一直是国内电气机柜领域的龙头,公司还拿到了国家级“制造业单项冠军示范企业”称号。

然而风云君进行了一番研究之后,却发现了这家“冠军企业”的另一面:核心产品市场占有率低、行业门槛低、产业链话语权太弱、盈利质量偏低、造血能力一般……

公司的“冠军企业”头衔,其含金量恐怕要大打折扣。

如今,资本市场已经有很多“冠军”类企业,“小巨人”类企业,他们的质地究竟怎么样,恐怕不能凭几个荣誉称号就轻易下结论。

投资者在分析这类企业时,更要慎之又慎。当然了,如果投资者嫌麻烦,倒是有一条捷径可走,这条捷径就是:下载市值风云App,先用起来,先富起来!