定增失败后 豫园股份欲脱手日本滑雪度假村

观点网 定增计划告吹后,豫园股份选择卖掉了日本的文旅项目。

6月26日,豫园股份发布公告称,全资子公司裕海实业计划出售所持有的株式会社新雪99.998%的股份,此次交易预计价格不低于380亿日元,折合人民币约17.1亿元。

这家名为新雪的企业持有株式会社TOMAMU PROPERTY和株式会社星野RESORTS TOMAMU100%股权。

株式会社星野RESORTS TOMAMU主要资产为位于北海道Tomamu的滑雪场度假村。该度假村内有THETOWERS、Risonare Tomamu、Club Med、Tomamu Hokkaido三家酒店、29个滑雪道等设施。

截至2023年12月31日,新雪集团资产总额为438.4亿日元,净资产13.16亿日元,营业收入达到155.59亿日元,净利润为6.11亿日元。

“本次交易尚处于筹划阶段,因海外市场、汇率波动、监管环境等情况,相关事项尚存在重大不确定性。公司及裕海尚未与交易对手方就本次交易签署正式协议。”从公告来看,豫园股份尚未正式出售Tomamu滑雪度假村,需待正式交易协议签署。

2015:豫园股份文旅初尝试

Tomamu滑雪度假村与豫园股份的最初交集要回溯至2015年。

2015年11月10日晚间,豫园股份前身上海豫园商城发布公告称,将以183.58亿日元,即约9.47亿元人民币的价格收购日本星野RESORTS TOMAMU公司的100%股权,即北海道Tomamu滑雪场度假村项目。

值得注意的是,在豫园商城拿下这宗项目后,项目滑雪场度假村房屋建筑物与度假村土地所有权共同为2016年末豫园商城长期借款231.83万元及一年内到期的非流动负债79.44万元进行抵押。

在豫园商城入股之前,日本星野RESORTS TOMAMU公司由日本星野度假村与荷兰基金分别持股20%和80%。据豫园商城表示,收购RESORTS TOMAMU符合公司的战略规划,该度假村业务包括酒店,餐饮、滑雪、户外运动、观光等,且都已达到一定规模,与豫园商城商旅文联动发展战略契合。

星野度假村以壮丽的云海风光著称,是一处综合性度假设施。除了滑雪场外,还建星级酒店、高尔夫球场、购物村等。酒店客房数达757间,每当滑雪季来临时总是一房难求,游客可以一面在酒店内泡温泉一面欣赏森林雪景。

观点新媒体查阅资料得知,2014年度假村的销售额为61亿日元,净利润7亿日元。度假村内酒店设施充裕,配备25道滑雪场,最长雪道达到4200米、高尔夫球场、云海观景平台,以及日本最大的室内造浪游泳池、北海道地区最具盛名的云海展望台等项目。

收购Tomamu滑雪度假村半年后,2016年6月,复星旗下Club Med与豫园商城合作签约仪式暨北海道Club Med TOMAMU度假村发布会正式举行。

仪式上,Club Med与豫园商城联合宣布,Club Med在日本设立的首家拥有5T奢华空间度假村Club Med TOMAMU将正式落户Tomamu滑雪场度假村,并预计将于2017年滑雪季对外开始营业。

至此,Tomamu滑雪场度假村迎来一段新的商业故事。

2024:抛资产与找融资

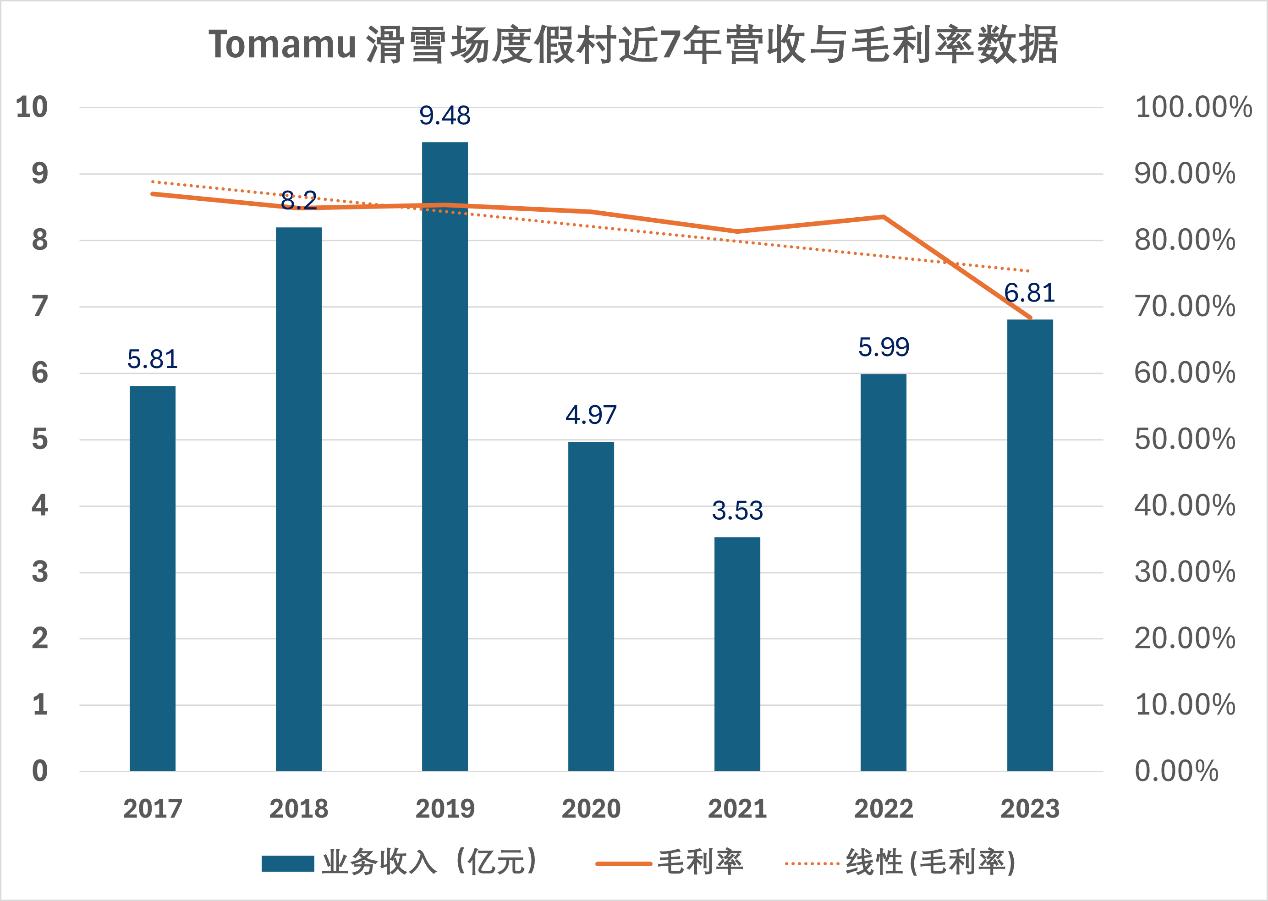

2017年年底,发展势头正旺的豫园商城正式变身为豫园股份,旗下的北海道Tomamu滑雪场度假村的营收也同步开始实现连续增长:2017至2019年间,该度假村营业收入从5.81亿元上升至9.48亿元,同比增速最高达到41.3%。

其中,2017年北海道Tomamu滑雪场度假村的资产总额为19.78亿元,该年收入为5.81亿元,净利润4846.96万元。

来到2019年,该度假村总利润已经达到8.19亿元,来到业绩上升期塔尖。不过与此同时,业务负债也上升至12.38亿元。

2020年,随疫情席卷,全球旅游业态均受到负面影响,度假村也未能幸免,“受新冠肺炎疫情影响,部分海外游客订单取消,带来度假村本期营业收入、营业成本较上年同期减少。”年报数据显示,2020年北海道Tomamu滑雪场度假村营收锐减至4.97亿元,直接跌回豫园股份收购前水平。

彼时,豫园股份预测该度假村及背后公司2021-2025年期间销售收入有3%-39.81%的增长。

一年之后,度假村业绩依旧困在疫情浪潮中,营收继续下降。“度假村业务营业收入、营业成本较上年同期减少,主要是由于日本受新冠肺炎疫情影响,海外度假村阶段性关闭所导致。”

但在这一年,豫园股份仍给了度假村项目较高的销售成绩预测,预计2022-2026年期间销售收入有9%-99.3%的增长。

数据来源:企业公告、观点指数

豫园股份的预测是否准确?将目光转回今年所披露的年报数据,2023年,北海道Tomamu滑雪场度假村营业收入回升至9.43亿元,净利润也上涨至6.6亿元。毛利率上涨4.71个百分点至68.37%,达到豫园股份所预测的回升状态。

但与此同时,度假村业务的营业成本也有所增长。主要因为这一年中,豫园股份又以110亿日元收购日本项目公司Napier Tokutei Mokuteki Kaisha100%股权,这家重资产型项目公司的主要资产也是一间大型滑雪场,同样位于日本北海道,名为Kiroro滑雪场度假村。

或许是收购新项目后看见项目间的未来盈利参差,又或者豫园股份已经在衡量对比手中两宗滑雪场的实际商业价值,豫园股份在2023年预计北海道Tomamu滑雪场度假村2024-2028年期间销售收入有6.21%-9.00%的增长。

这一数据明显要低于前两年的预期。

正因如此,在豫园股份放出要出售北海道Tomamu滑雪度假村消息时,很难让人不联想到其在2023年报中锁定下的战略:“坚持投退平衡,加速现金回流,加大部分非核心项目退出力度,推动资产负债率下降。开展多元化融资,继续大力推进A股定增融资及产业项目融资。”

以目前豫园股份的资金压力来看,北海道Tomamu滑雪度假村正是豫园股份口中应及时退出的非核心项目之一。

截至2023年末,豫园股份资产负债率68.03%。短期借款101.31亿元、一年内到期的非流动负债90.25亿元、长期借款189.38亿元。而货币资金仅91.71亿元,其中有40.78亿元为受限资金。

由此可见,豫园股份目前账上的现金及现金等价物不能完全覆盖债务,短债压力随之而来。

另一方面,豫园股份自2023年开始启动定增计划,为顺利实施,甚至不惜调整募资投向方向,还下调了近半数募资额度。

2024年5月,这笔承载期待的定增计划告吹,眼下豫园股份急需扩充金库,以应对未知流动性突发状况。

2024年5月29日,豫园股份开始筹划为子公司上海豫园珠宝时尚集团有限公司引入战略投资者,计划以增资扩股形式融资不超过20亿元。有业内声音表示,珠宝时尚集团融资后的估值将达到100亿元。

截至目前,豫园股份暂未披露有关这笔扩股融资更详细的动态。

短短两个月间,豫园股份在融资、出售上的动作频频,无论是定增计划失败,还是借珠宝业务扩大融资,或是如今筹划抛出握在手中近十年的北海道滑雪度假村业务,皆是当下市场洪流中的企业生存剪影。