“全金属狂潮”继续,金银铜齐飞!A股贵金属活跃,湖南白银涨停

5月20日周一,得益于美国降息预期回升,亚太股市盘初集体上涨。

MSCI亚太指数已连续6个交易日上涨,追平年内最长连涨记录。

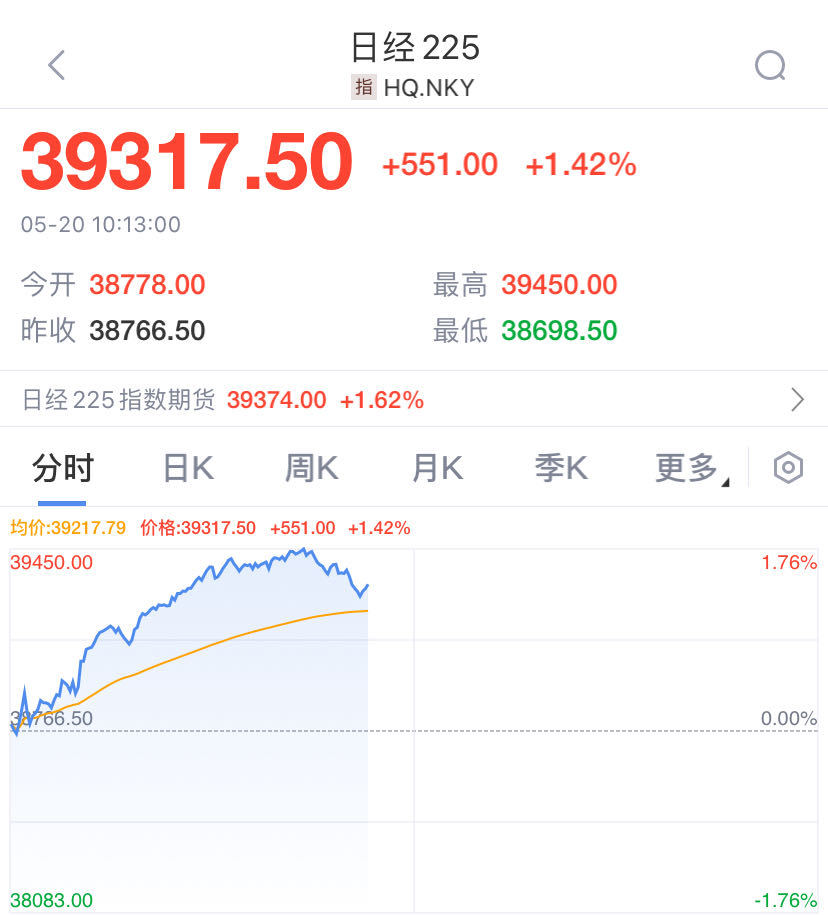

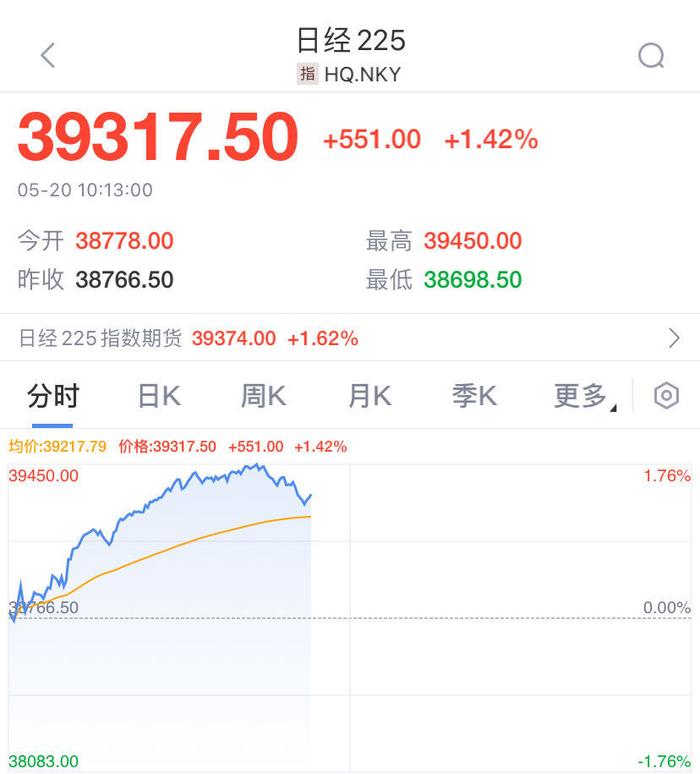

日经225指数升破39000点,盘中涨幅扩大至1%,刷新逾一个月新高。

韩国KOSPI指数涨超1%,目前已经回落至0.67%。

值得一提的是,受宽松预期和纽约铜史诗级逼空的影响,全球金属市场的“全金属狂潮”继续。

现货黄金短线一度拉升逾20美元,最高触及2439.171美元/盎司,创历史新高。截至发稿,价格有所回落。

现货白银站上32美元/盎司关口,续刷11年来新高,日内涨2.23%。

伦铜日内涨幅扩大至3.55%,报11046.45美元/吨,盘中触及纪录新高。

国际铜期货主力合约触及涨停,涨幅达7%,续创上市以来新高。

A股贵金属活跃,湖南白银涨停

周一,A股三大指数集体高开,沪指高开0.07%,深成指高开0.01%,创业板指高开0.25%。

盘面上,黄金、基本金属、旅游涨幅居前;光伏产业链活跃,BC电池、光伏玻璃方向领涨;钠离子电池、算力、网络安全、机器人概念股走弱。

贵金属、有色概念股集体高开,湖南白银涨停,白银有色、盛达资源、北方铜业等涨停。消息面上,国际大宗商品继续集体大涨。

房地产板块部分高开,卧龙地产盘中跳水,万科A翻绿。

中信证券研报表示,随着4月经济数据披露,基本面底部已明确,地产政策多线齐发托底地产链,提振下半年经济预期,进一步推升市场风险偏好,萌芽的乐观情绪继续积累,A股市场有望延续稳步上行态势。

黄金、白银还有上涨空间?

20日,上海黄金交易所(简称“上金所”)发布关于做好市场风险控制工作的通知。通知指出,近期影响市场运行的不确定性因素较多,市场风险明显加剧,黄金价格波动显著增大,强调各单位提高风险防范意识,做细做好风险应急预案,提示投资者做好风险防范工作,合理控制仓位,理性投资。

据证券时报报道,对于接下来黄金的走势,多家机构和分析师表示,金价未来仍有上涨空间,或将冲刺2500美元/盎司。分析师认为,未来地缘事件催化的通胀担忧与美国降息预期或交错推动金价上涨;此外全球多极化进程中,央行持续大额购金或将对金价起到托底作用。另外,Kitco的在线民意调查显示,58%的散户投资者预计金价将会上涨。

截至目前,今年以来,伦敦现货黄金、白银价格累计分别上涨17.06%、32.43%。

尽管今年以来贵金属价格已实现较大涨幅,但业内人士仍看好其后市表现。并且,相比之下,分析师更看好白银接下来的行情。

在这轮贵金属市场复苏中,由于各地央行持续买入,金价持续刷新历史最高纪录,金银比持续拉开差距。白银尽管表现不俗,但价格至今尚未超越历史新高。近期白银的涨幅明显高于黄金,金银比开始缩小。

有分析师指出,在白银供需缺口不断扩大等潜在因素支撑下,白银可能正处于历史上最强劲上涨周期的前端。

另外,期货公司Blue Line Futures首席市场策略师Phil Streible分析称,铜的强劲涨势正外溢至白银,因为白银也被视为工业商品,广泛应用于太阳能电池等领域。

从供需的角度来看,白银一直供不应求:2020-2023年,白银供给量仅增长0.3%,而需求则增长5.2%,累计库存在短短3年内减少5.4亿盎司。2023年,全球矿产白银供应量下降630万盎司至8.3亿盎司,同比下降0.7%。

期铜上演逼空行情

近几个月,铜市场的多空对决主要围绕供给缺口和需求增长的预期。本周,市场力量发生了急剧转变,纽约市场率先走出的逼空行情震惊了金融圈。

交易所提高保证金为市场进一步上涨点燃了一把火,保证金的增加提高了多空对决的成本,加剧了部分空头的离场。5月16日,COMEX交易所的运营机构——芝加哥商业交易所(CME)上调铜期货交易保证金要求,直接要求保证金上调500美元至每手5000美元,并在当天收盘后生效。

从收盘数据来看,7月合约持仓量仍处于高位,仅从5月14日的18.88万手降到5月17日的15.91万手,折合约181万吨精铜。

相对于市场持仓规模,交易所库存仓单规模偏小。根据中金公司的研究数据分析,COMEX铜库存由4月初的接近3万吨,已经下降至5月17日的2万吨,库存处于低位。同时,COMEX铜交割品牌相对有限、逼仓风险较高。与上海期货交易所、伦敦金属交易所(LME)相比,COMEX不接受中国品牌铜交割,且俄罗斯铜也不能用于交割,导致库存仓单无法快速上升。目前,LME的交割品牌中已有25个中国铜企注册。

“市场矛盾仍将延续,除非空头主动认输离场或者交易所有政策干预,否则COMEX铜价将延续强势。”中原期货研究所工业品组负责人刘培洋表示。

每日经济新闻综合证券时报、上海黄金交易所、公开信息

免责声明:本文内容与数据仅供参考,不构成投资建议,使用前请核实。据此操作,风险自担。

封面图片来源:视觉中国