业绩真的好,套现也真的猛!安井食品实控人、董监高6年套现62亿,机构还扎堆调研,到底发生了什么?!

来源:市值风云

2018年至今,安井食品的实控人、高管合计减持套现金额超62亿,数字相当惊人。

在刚刚发表的《春节主题行情爆发,几百家机构提前调研这些公司》一文中,风云君注意到,安井食品(603345.SH)的机构接待量位居首位,受机构关注的程度最高。

反观安井食品的股价则是另一番风景:在2023年2月份触顶之后,便跌跌不停,一路走低。

(来源:市值风云APP)

这不由得引起风云君的好奇,忍不住拿出来再跟大家详细说说。

速冻龙头,业绩很棒

其实,风云君早在2019年就关注过这家公司,并给出了不错的评价。时过四年多,安井食品的表现也再一次证明风云君的研究确实一级棒,确实棒,棒棒棒,一级棒,哦耶~

01 前三季度营收破百亿,利润超去年全年

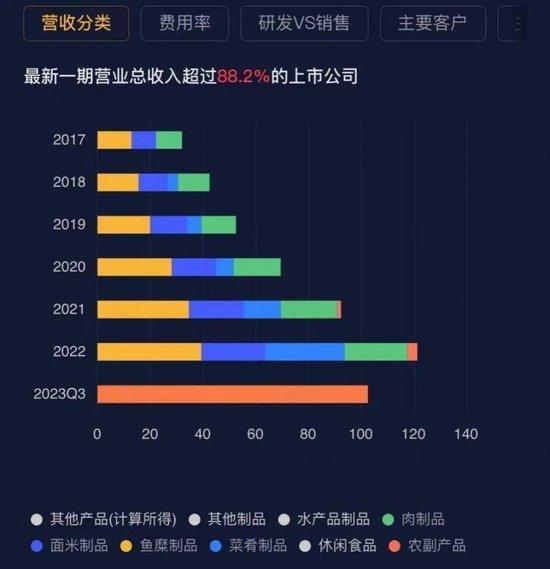

最直观的就是业绩。自上一篇研报之后,也就是2018年以来,安井食品的营业收入快速增长,2022年达121.8亿,已经是2019年的两倍还多。

2023年前三季度,其营业收入已经破百亿,实现102.7亿,同比继续增长25.9%。从往年数据来看,每年四季度是销售旺季,不出意外的话,2023年全年的营收增速也会很好看。

(制图:市值风云APP)

根据最新的股权激励计划考核目标,2023年、2024年、2025年的营收目标分别为136.45亿元、152.82亿元、171.15亿元。

(来源:上市公司公告)

利润就更加亮眼了。增速明显高于营收增速,2022年实现归母净利润11.01亿,同比去年已经接近翻倍,也是首次破十亿。

特别是2023年前三季度,实现归母净利润11.21元,已经超过去年全年规模,而前三季度的营收较去年全年还差着一小截。

(制图:市值风云APP)

一直以来,安井食品的收现能力都很强,2017年以来的收现比均保持在110%以上,这也符合消费品行业的特征。

因此,在安井食品业绩变好的同时,现金流也在同步变好。

(制图:市值风云APP)

不过,安井食品选择在此期间持续扩建产能,因此自由现金流并不是特别好看。

(制图:市值风云APP)

好在是2022年3月定增募集了56.75亿元作为补充,因此2023年三季度末账面上躺着超60亿现金(含理财),对应的有息负债只有不到5亿元短期借款。

近年来,其资产负债率持续走低,到2023年三季度末仅为25%,有息负债率更是不到3%。

(制图:市值风云APP)

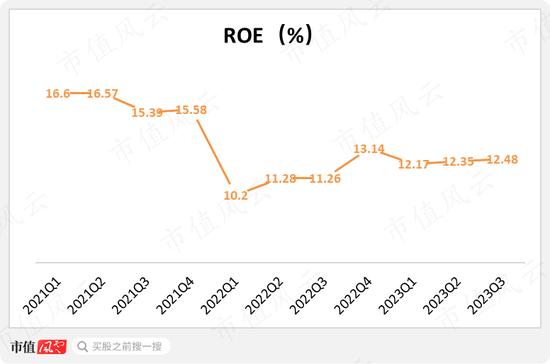

其ROE在2022年一季度因为定增而明显下滑,之后则开始缓慢回升。

(制图:市值风云APP)

02 三大业务板块,多点开花

营收的快速增长,则是受益于鱼糜制品、肉制品、面米制品、菜肴制品四个板块的同步增长,这也使得安井食品的收入结构也更加健康。

其中一个很明显的变化,就是近年来四个板块的占比更加均衡。

2022年,鱼糜制品、肉制品、面米制品、菜肴制品分别实现营业收入39.45亿元、23.84亿元、24.14亿元、30.24亿元,分别占比32%、20%、20%、25%。

(制图:市值风云APP)

其中,鱼糜制品、肉制品都属于传统的速冻火锅料制品,即鱼豆腐、鱼籽包、蟹味排、潵尿肉丸、亲亲肠、霞迷饺等等,安井食品也是开始也是靠这个业务打响市场,目前仍是整个业务的基本盘。

根据观研天下预测,整个速冻火锅料行业,从2015年的337亿增长至2021年额490亿,预计2025年将超过800亿。

而国内速冻火锅料行业目前是的集中度并不高,龙头安井的占比只有9%,CR5也仅有20%左右,这也意味着安井食品在这一板块仍有很大的增长空间,就看能抢占到多少蛋糕了。

(制图:市值风云APP)

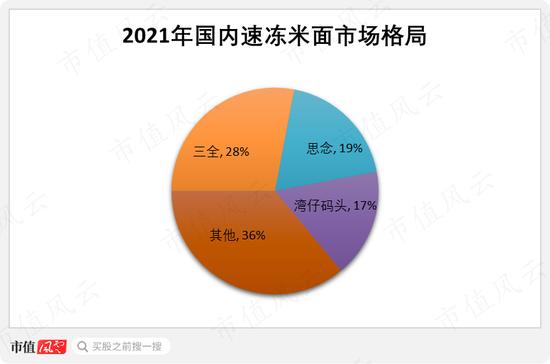

速冻米面板块的产品包括烧麦、手抓饼、奶香馒头、红糖发糕等产品,是安井食品的起家业务,2007年才开始转战火锅料制品。

相对火锅料行业,速冻米面行业属于成熟后期,行业增速较低,集中度也很高,基本被三全、思念、湾仔码头三家公司垄断,2021年的合计市占率高达64%。

也由此可见,安井食品在这一行业的境遇远不如速冻火锅料乐观。

(制图:市值风云APP)

速冻菜肴即预制菜,是安井食品近几年的发力重点,也是增速最高的板块,也因此被市场视为最具增长潜力的业务。

作为一个新兴板块,预制菜仍处于野蛮生长期。

根据艾媒咨询数据,整个预制菜的行业规模也是十分可观的,2022年达4,196亿元,预计2026年将超万亿。

为了快速抢占市场,安井食品在预制菜业务上采用了“自产+贴牌+并购”的策略,成立“安井小厨”聚焦自研与自产,成立“冻品先生”整合上游中小食材厂家贴牌生产,同时并购新宏业、新柳伍快速布局上游原料淡水鱼糜及预制菜小龙虾。

从这个板块的历史业绩表现来看,安井食品的这一策略是卓有成效的。

一套成熟的打法

在速冻行业摸爬滚打20多年的安井食品,深谙这个行业的经营秘籍,这也是其收入快速增长的根本原因。

01 爆品系列化

一直以来,安井食品践行的都是“大单品”战略,按照“研发一代、生产一代、储备一代”的思路,每年聚焦培养3-5个“战略大单品”。

具体来说,安井食品在2019年9月推出市场,逐渐成为C端火锅料产品的代名词,疫情期间的居家消费进一步巩固了其市场地位。

速冻米面制品,也是利用爆品思维打造大单品,开发了烧麦、手抓饼、红糖馒头等差异化产品。

预制菜亦不例外,安井冻品先生重点打造酸菜鱼和烤鱼,安井小厨聚焦小酥肉和荷香糯米鸡,新宏业与新柳伍主营小龙虾系列。

2022年度,安井冻品先生培育的酸菜鱼、藕盒等亿级大单品,供应商数量增长66%,收入超5亿元。

2023年,安井冻品先生推出烤鱼等新品,安井小厨继续重点推广小酥肉的同时,推出鸡排、爆浆鸡排、鸡米花、鸡块、洋葱圈等五大菜肴制品;新宏业及新柳伍在继续做精做强小龙虾产业,同时布局其他水产类预制菜肴。

借助爆品,安井食品也实现了产品的升级。例如锁鲜装火锅料“三大丸”,在2023年已经升级为“锁鲜4.0+虾滑系列”。

到目前来看,安井食品打造爆款上已经具备十分成熟且可复制的经验。

02 策略升级:产地研,产地销

目前,安井已布局厦门安井、无锡安井、泰州安井、辽宁安井、四川安井、湖北安井、河南安井、广东安井、山东安井、洪湖安井、新宏业及新柳伍,共计12大生产基地。

2022年,各工厂合计产能94.39万吨,实际产量87.07万吨,产能利用率92.24%,基本满产。

未来,安井食品的新产能也将陆续投产:

广东安井已于2023年6月正式投产,陆续开始火锅料、菜肴及面米制品的生产。

辽宁三期项目已建设完毕,目前正进行冷库保温工程安装,计划2024年6月投入使用;

山东安井计划2024年3月份试产;河南三期计划2024年投入使用;泰州三期计划2024年1月投入使用;洪湖安井计划2024年4月分步投入使用。

在完成全国基地布局之后,安井食品的策略也将从过去的“销地产”,升级为产地研、产地销,着重在华南、东北、西南地区开展。

销地产能够扩大产品销售覆盖面,节约运输成本,产地研则可以在工厂所在区域开展属地化研发工作。

全国各地口味各不同,这种模式可以更快的适应当地市场,快速蚕食区域性竞争对手的市场份额。

03 BC兼顾

在营销上,安井食品也有一套自己的打法,目前的策略是BC兼顾、全渠发力(包括经销商、商超、BC超、电商、新零售等)

帮助经销商开拓C端超市、菜场等终端,协助经销商开设线上直播间等新兴营商模式;

同步商超的线上销售拓展,积极参与各大商超的直播带货活动;

通过定制化产品和高端礼盒打造公司面向全国范围内大机构大企业和B端大客户的特通直营体系;

积极开拓直播带货板块建设,构建“头部主播+外协直播机构+自建直播团队”三位一体的直播渠道;

在价格体系相对稳定的盒马鲜生、锅圈、叮咚买菜、京东超市、朴朴、美团买菜等新零售渠道,开展推新品、占坑位、争曝光、做活动等措施;等等。

在这个行业,一旦打出一定量,就能够凭借规模优势,降低成本,提高生产效率。

安井食品也在机构调研中表示,其绝大部分产品均具备成本优势,完全可以在保证总体盈利前提下,通过加大促销力度和市场费用投入加大情况下压制竞争对手,提升市场占有率,确保不能因为拒绝参与价格战而导致单品市占率下降的现象发生。

(制图:市值风云APP)

2017年以来,安井食品的销售费用率持续降低,2022年为7.2%,约为2017年的一半。

高管、老板套现超60亿

最后做一个风险提示。

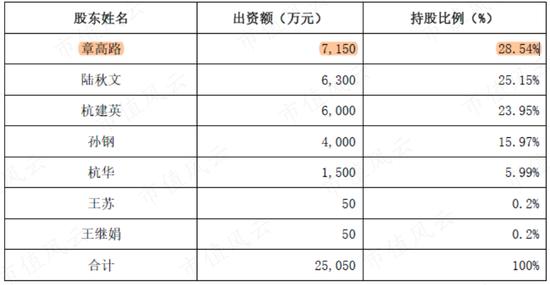

安井食品的控股股东为国力民生。2023年9月11日,安井食品公告称,国力民生原实控人章高路将其股份最终转让给同家族的王继娟(姨妈)后退出。

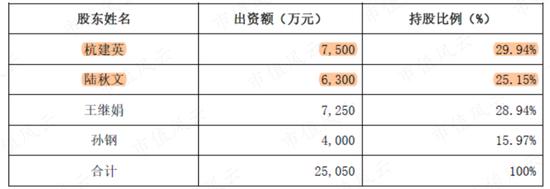

(国力民生股权结构,变更前)

杭建英、陆秋文签订一致行动协议后,成为国力民生的新实控人。

(国力民生股权结构,变更后)

安井食品的实控人,也由章高路变为杭建英、陆秋文。其中,陆秋文与章高路同为安井食品的创始人,杭建英则比较神秘。

创始人退出,无疑将对安井食品未来的经营带来一些不确定性。

同时,国力民生承诺,自杭建英和陆秋文成为实际控制人之日起18个月内不减持安井食品股份。

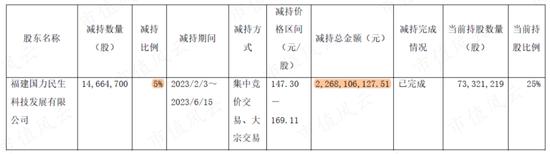

不过,就在此次实控人变更前不久,国力民生已经在四个月内陆续减持了5%股权,合计套现近23亿。

(来源:上市公司公告)

此前的2022年,国力民生还曾减持过两笔,合计近7亿。

除了实控人,很多高管也自2018年解禁后不断减持,至今合计套现近32亿。

加总来看,2018年至今,安井食品的实控人、高管合计减持套现金额超62亿,数字相当惊人。