盈利可期,嘉必优8.3亿元并购欧易生物

近日,嘉必优收购欧易生物的资产评估细节正式披露。在减少一名交易方后,王树伟、董栋等13名交易方持有的63.21%欧易生物股权经评估后定价为8.31亿元,欧易生物的整体估值约为13.16亿元。财务数据显示,2022年至2024年前三季度,公司营收分别为2.68亿元、3.08亿元、2.68亿元;同期归母净利润为-983.21万元、3062.67万元、4318.56万元。

公告显示,评估机构金证评估采用了收益法和市场法对欧易生物的股东权益价值进行评估,最终选择了收益法的结果作为评估结论,市场法的估值为13.45亿元,两者差异不大。

收益法主要基于标的公司未来的盈利能力。金证评估指出,未来的预期盈利能力是企业价值的核心。 那么,如何预测欧易生物的未来盈利能力?从基本面来看,欧易生物是国内少数在组织、细胞、空间多组学分析技术领域实现全覆盖的企业,历史业绩良好,客户资源稳定,并积极拓展海外市场。此外,基于多组学领域的技术积累,欧易生物开发了遗传病诊断试剂盒产品。因此,金证评估认为,欧易生物未来的经营具有较高的可实现性。

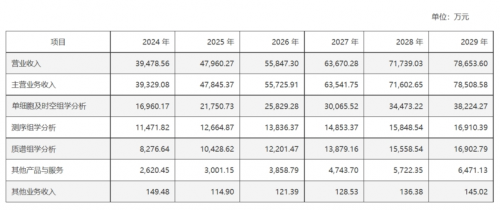

具体营收测算结合了研究机构的行业预测、企业样本量数据及增长趋势、产品单价逐年下降趋势以及企业过往业务表现等因素。评估机构预计,欧易生物的单细胞及时空组学分析、测序组学分析、质谱组学分析三大业务在2025年的收入增长率分别为28.25%、10.40%、26.00%。综合各类业务,评估机构预计欧易生物2025年至2027年的营收分别为4.80亿元、5.58亿元、6.37亿元。 基于原材料、人工成本等成本项目,同期营业成本预计为2.16亿元、2.55亿元、2.93亿元,毛利率分别为55.05%、54.36%、54.01%。

在营收计算的基础上,考虑税金、销售费用、研发费用、资本性支出等因素,评估机构通过企业自由现金流折现模型得出欧易生物的估值为13.16亿元。

尽管未采纳市场法的评估结果,金证评估仍披露了市场法的具体评估过程。市场法基于可比公司的市场估值倍数,欧易生物2025年至2027年的累计承诺净利润不低于2.7亿元,据此测算,其平均承诺净利润市盈率约为14.6倍。金证评估总裁林立表示,本次评估的估值倍数在市场通常区间内。

在公允性分析中,金证评估选取了诺禾致源、金域医学、艾德生物作为可比上市公司,三者的市盈率分别为30.71倍、26.91倍、36.58倍,均值为31.4倍。 相比之下,欧易生物的14.6倍市盈率并不算高。此外,金证评估还选取了同行业可比交易案例的估值倍数作为参考,7个并购案例的市盈率平均值为15.25倍,中位数为15倍,均高于欧易生物。

值得注意的是,这些公允性分析并非强制披露内容,业内也不常见。金证评估总裁林立表示,公司是首家在重大重组报告中系统性增加此类内容的评估机构,披露了企业价值公允性、合理性的论证过程,并详细解释了参数选择。 他认为,这种透明化的评估过程不仅能让市场更全面地了解企业特点和估值合理性,也体现了“估值包容性”,即包容那些能够清晰解释并购商业逻辑和估值逻辑的估值。

开源证券分析师张宇光指出,欧易生物从事多组学检测服务和分子诊断产品开发,提供“单细胞+空间+代谢组”联合分析方案,能够增强嘉必优的前端研发实力,长期来看,双方的协同效应或将带来更多发展空间。