华泰证券: 推演美中关税“降级”的可能性和路径

华泰睿思

核心观点

4月22日,美国财长贝森特和特朗普都表态中美关税可能“降级”。此前,4月11日,美国海关与边境保护局已宣布豁免包含手机、电脑、服务器、半导体等商品的对等关税,但特朗普此后表示这些产品仍可能通过232调查被加征关税。中美关税走势无疑将继续“扑朔迷离”,但可以肯定,中美间短期、高烈度脱钩已经引起“反噬”。2018-19年两国互加关税后,通过豁免、分流等途径实现关税实际意义上的降级。我们通过对彼时中美关税豁免的触发因素、时间排序的分析,来推演本次关税矛盾集中爆发的可能时点和“降级”路径。我们预计,未来2-4周是中美关税降级的潜在“窗口期”。

一、美国暗示中美关税可能降级,显示高关税的“反噬”压力骤增

随着零售商库存下降,美国初现消费品通胀和断货压力。美国电商平台Temu、Shein宣布从4月25日开始提价,而亚马逊网站的商品价格亦已明显上调。一方面,此前运输至美国的消费品库存即将告罄;另一方面,考虑订单制造和运输时间,美国圣诞订单最迟要在5月下单,目前已迫在眉睫。

二、2018-19年美中通过关税豁免完成实质“降级”的路径

2018-19年间,美国自中国进口关税豁免机制在实施关税后数日就开始生效。彼时,由于中国部分被加税商品的不可替代性,2018年美国在宣布对中国第一批商品清单加征关税的同时,便表示将建立关税豁免机制,并在第一批关税清单生效的5天后(7月11日)向企业开放申请。

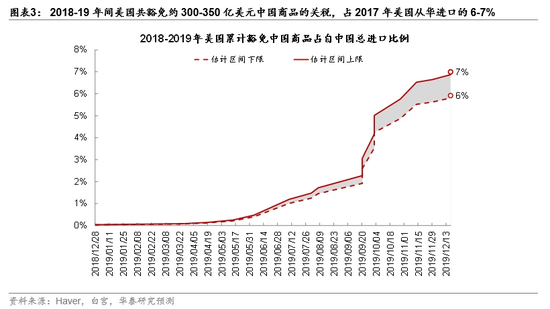

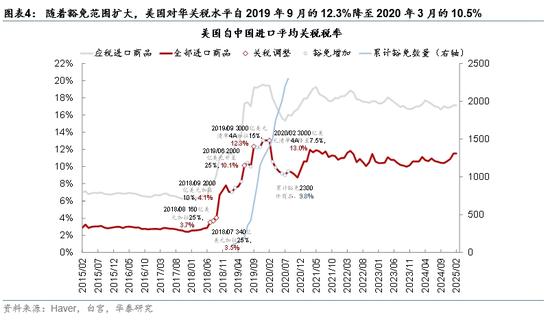

由于美国企业对议会和政府的影响力较大,美国豁免机制生效更快、运作较为灵活、且市场导向更为明显。2018-19年间,美国关税豁免主要聚焦本土产能不足或替代成本过高、及威胁产业链稳定的商品,包括关键零部件、终端电子产品、民生用品、及关键原材料。而对于具有战略意义、或可以实现进口替代的商品,则一般不予豁免。由于美国豁免机制是企业提交申请后进行审批,所以豁免批次较多。2018-19年,美国豁免商品占被加征关税商品总额的8.1-9.5%,集中豁免通常在关税实施后约6个月。由此,美国对华关税水平从高点的12.3%降至10.5%。

中国对美国的豁免宣布时间相对更晚,且仅分三轮集中豁免。2018年底两国元首G20会晤后,中国首次公布暂停加税清单,主要豁免汽车及零部件,占中国自美进口9.3%。中国直至2019年9月至2020年5月间,才针对前两轮对美加税商品公布豁免清单,主要集中在短期难以国产替代的能源、化工品、机械设备、光学仪器等,约占前两轮被加税商品金额的15%。由此,中国对美进口关税从高点的12.3%降至11.5%。

三、短期关税可能迎来降级窗口期;中长期,内外兼修方能立于不败之地

现在到5月中可能是美中关税降级的窗口期。考虑中国到美国船运时间约40天,预计5月中下旬美国商品通胀压力和断货焦虑可能集中来袭。

中长期,内外兼修方能立于不败之地。中美关税即使降级,可能难以回到此前水平,且中美已经形成的战略竞争格局将在中长期维持。为缓解美国关税上升对外需的影响,一方面,中国出口企业需要塑造更有韧性、更多元化的制造业产业链和物流链,来应对外需波动的风险,如上一轮贸易分流、产业升级和生产力上升最终让中国出口在全球的份额继续上升,就印证了这一点。另一方面,更重要的是,有效扩大内需是最有效的“贸易反制”政策。扩大内需不仅有助于吸收制造业产能,也将让中国市场对海外企业更具吸引力、增厚中国在全球贸易体系重塑背景下的谈判筹码和外交空间。

风险提示:

美国关税高度不确定;测算可能与实际偏差;历史规律可能失效

。

目录

一、美国暗示中美关税可能降级,显示高关税的“反噬”压力骤增

二、2018-19年美中通过关税豁免完成实质“降级”的路径

三、短期关税可能迎来降级窗口期;中长期,内外兼修方能立于不败之地

正文

一、美国暗示中美关税可能降级,显示高关税的“反噬”压力骤增

近日,美国暗示中美关税可能降级。4月22日,美国财长贝森特表示,中美关税对峙僵局难以为继,预计短期内将出现缓和态势。随后特朗普在当天表示,对中国加征的145%关税将大幅下降,但不会降至零。白宫新闻秘书莱维特亦在当天回应,美国政府正在为与中国达成潜在贸易协议奠定基础。此外,美国近期频繁释放中美正在进行关税谈判的信息,尽管中方表示中美双方并没有就关税问题进行磋商或谈判。

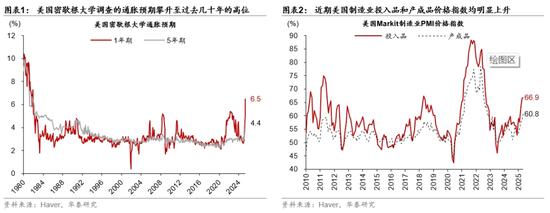

随着零售商库存下降,美国初现通胀和断货压力。近期美国关税政策明显推升居民和企业通胀预期。美国密歇根大学调查的1年、5年期通胀预期分别从今年1月的3.3%、3.2%大幅攀升至过去几十年高位的6.5%、4.4%的,而同期Markit PMI制造业投入品和产成品价格指数分别从57.7%、55.4%明显上升至66.9%、60.8%(图表1和2)。随着此前运输至美国的消费品库存即将告罄,美国电商平台Temu、Shein均宣布从4月25日开始提价,而亚马逊商品价格亦已明显上调。此外,考虑订单制造和运输时间,美国圣诞订单最迟要在5月下单,目前订单下单的截止日期已迫在眉睫。

二、2018-19年美国对华关税豁免复盘

2018-19年间,美国对中国进口关税豁免机制在实施关税后数日就开始生效。由于中国部分被加税商品的不可替代性,2018年6月20日,美国在宣布对中国第一批商品清单加征关税的同时,便表示将建立关税豁免机制。2018年7月6日生效的首轮340亿美元关税清单涉及大量工业中间品(如电子元件、汽车零部件等),而美国企业在短期内难以找到替代供应商,例如,美敦力(Medtronic)用于肿瘤治疗设备的核心部件80%依赖中国,若无法豁免,其生产线将面临停工。因此,在该清单生效的5天后,即7月11日,美国便向企业开放关税豁免的申请流程。

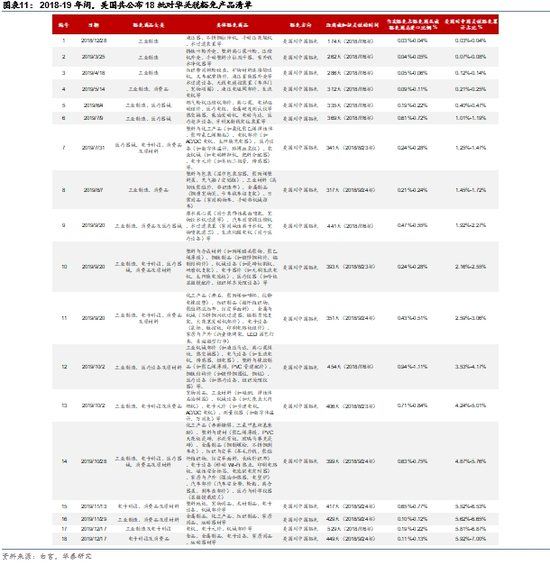

由于美国企业对议会和政府的影响力较大,美国豁免机制生效更快、运作较为灵活、且市场导向更为明显(有关2018-19年美国对华关税豁免的具体商品及流程请见附录)。2018-19年间,美国关税豁免主要聚焦本土产能不足或替代成本过高、及威胁产业链稳定的商品。关税豁免呈现“先工业后消费、先关键部件后终端产品”的逻辑,核心围绕供应链安全、产业成本控制、民生影响最小化展开,主要包括关键工业零部件、终端电子产品、民生用品、以及关键原材料。而对于具有战略意义,或者可以通过越南、墨西哥等国进行采购、实现进口替代的商品,则一般不予豁免。由于美国豁免机制是企业提交申请后进行审批,所以豁免批次较多,2018年12月-2019年12月间共公布18批豁免清单。

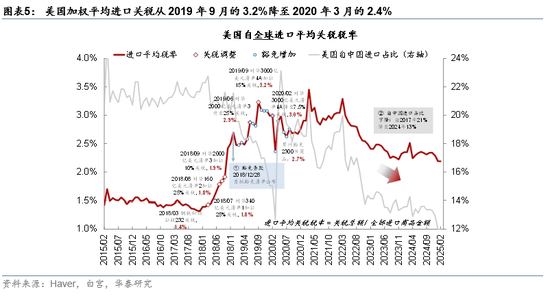

2018-19年间美国共豁免约300-350亿美元中国商品的关税,占被加征关税商品总额的8.1-9.5%、2017年美国从华进口的6-7%,集中豁免通常在关税实施后的6个月左右(图表3)。美国关税豁免以“分批次、按清单推进”为原则,结合加税清单(340亿、160亿、2000亿美元、3000亿美元)逐步发布排除清单。由此,美国对华关税水平从2019年9月的12.3%降至2020年3月的10.5%,美国加权平均进口关税从2019年9月的3.2%降至2020年3月的2.4%(图表4和5)。具体看,

清单1(340亿美元,2018年7月生效)豁免金额约130-140亿美元,豁免率约40%,主要涉及工业机械部件、原材料等美国制造业依赖度较高的产品,如液压器、造纸机配件、半导体设备组件等。这些产品因美国本土产能不足或替代成本过高,豁免比例较高;

清单2(160亿美元,2018年8月生效)豁免金额约65-70亿美元,豁免率约40%,与清单1类似,以工业中间品和技术组件为主,例如集成电路、精密轴承等,豁免逻辑聚焦于保障美国产业链稳定;

清单3(2000亿美元,2018年9月生效)豁免金额约100亿美元,豁免率仅5%,主要涵盖消费品(如自行车、家电、纺织品)和组装成品,因美国可通过转向越南、墨西哥等国采购,豁免比例极低。例如,仅少数民生必需的日用品(如无电水过滤装置)获得豁免。

三、2018-19年中国对美关税豁免复盘

随着2018年底中美元首会晤,中国首次表示暂停对美汽车及零部件加征关税。2018年12月初,中美两国元首在G20峰会会晤,达成暂缓加税90天的协议。随后中国在12月14日宣布对美国汽车及零部件暂停加征关税,可能更多是回应美方关切,当时豁免美国汽车及零部件的进口金额约143亿美元,占2017年中国从美进口的9.3%。

然而,中国到2019年5月才开展对美加税商品的系统性豁免工作,豁免品类主要集中在能源、化工品、机械设备、光学仪器等短期内难以国产替代的商品(图表6)。随着美国在2019年5月10日将从中国进口的2,000亿美元商品加征关税税率由10%提高至25%,中国在5月13日推出反制措施的同时,进一步宣布试行开展对美加征关税商品排除工作。中国在2019年9月至2020年5月分别针对前两轮对美加征关税的500亿、600亿美元的商品公布了豁免清单,豁免品类主要集中在能源、化工品、机械设备、光学仪器等,豁免规模约165亿美元,约占前两轮被加税商品的15%、2017年中国从美进口的11%。由此,中国对美国的加权平均关税税率从2019年9月的12.6回落至2020年5月的11.5%、中国加权平均关税水平亦从4.6%小幅下降至4.5%。具体看,

中国对美第一批豁免清单涉及商品的自美进口规模较小,主要集中于化工品。中国分别于2019年9月和12月公布了第一批对美豁免清单,涉及商品的2017年自美进口金额仅25.8亿美元、约占前两轮被加征关税商品的2.3%、约占2017年自美进口的1.7%。豁免商品主要包括部分饲料、矿物油、有机化学品、医疗器械、塑料及其制品。

中国对美第二批豁免清单显著扩容,主要集中于对美依赖度较高的部分原材料、以及短期难以国产替代的机械设备、精密仪器和化工品。中国分别于2020年2月和5月公布了第二批对美豁免清单,涉及商品的2017年自美进口金额上升至139亿美元,约占前两轮被加征关税商品的12.7%、约占2017年自美进口的9%。豁免商品主要包括部分木材、矿产品、化工品、镍制品、机械设备、光学仪器等。其中,被豁免的木材、矿产品等普遍对美依赖度较高,平均对美进口依赖度分别为67%、28%;被豁免的部分机械设备和精密机器整体进口规模不大,但短期可能难以国产替代,例如飞机轴承、自动驾驶零件、医用检测零部件等。

四、短期,中美关税可能迎来降级窗口期;中长期,内外兼修方能立于不败之地短期,中美关税可能迎来降级窗口期;中长期,内外兼修方能立于不败之地

结合经验,现在到5月中可能是中美关税降级的窗口期。根据4月9日白宫发布的对等关税版本,此次对等关税适用于4月10日之后装船的中国出口货物。考虑中国到美国船运时间在40天左右,再加上自5月2日起,美国将对来自中国的价值800美元以下的小额包裹征收90%的从价税,预计5月中下旬美国商品通胀压力和断货焦虑可能集中来袭。由于此次美国对中国商品普遍加征关税,且关税生效时美国需要进口的圣诞商品可能绝大多数尚未下单生产,这将给今年美国圣诞商品的供应带来较大不确定性。考虑美国圣诞订单最迟需要在5月下单,美国在5月底之前调整关税政策的可能性较大。

中长期看,中美关税可能难回此前水平,且中美之间的战略竞争格局可能持续。如特朗普所说,中美关税即使降级,可能也不会降到零。我们预计目前对其他国家加征10%的关税、以及对中国加征125%的对等关税仍不是特朗普关税政策的终局(参见《快评特朗普对等关税再“变脸”》,2025/4/10)。未来特朗普难免会继续频繁调试其关税政策,以达到其缩小贸易差额、推动制造业回流、平衡财政收支、以及其他各项地缘政治相关诉求等多重目标。

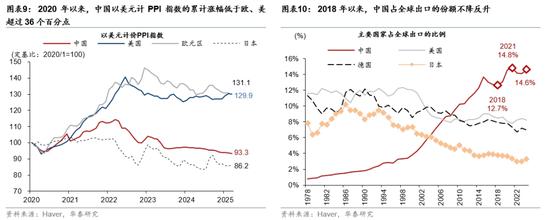

为缓解美国关税上升对外需的影响,中国企业可能需要内外兼修,方能立于不败之地。一方面,中国出口企业需要塑造更有韧性、更多元化的制造业产业链和物流链,来应对外需波动的风险。在2018-19年间,中国企业通过出口产业链重塑、制造业产业升级以及全方位效率提升来提高产品竞争力,如2020年以来,中国以美元计PPI指数的累计涨幅低于欧、美超过36个百分点(图表9)。由此,2018年以来,中国占全球出口的份额不降反升(图表10)。另一方面,更重要的是,有效扩大内需是最有效的“贸易反制”政策。如我们在《中国对美出口反制的宏观影响》(2025/4/7)中分析,由于中国出口美国商品大都可以被中国自身的内需所“吸收”,对美国提高关税壁垒最有效、有力的“反制”措施,是提振国内需求、并适当提高对相关行业的补助,以最大幅度上减轻美国加征关税对国内市场主体的冲击。扩大内需不仅有助于吸收制造业产能,也将让中国市场对海外企业更具吸引力、增厚中国在全球贸易体系重塑背景下的谈判筹码和外交空间。

风险提示

美国关税政策高度不确定,全球关税可能螺旋上升;

海外经济和金融环境超预期变化,美国通胀快速上行、资本市场大幅调整等可能引发其加速关税豁免;

由于假设因素变化,关税的测算可能与实际偏差;

历史规律可能失效,未来关税和豁免政策的演变可能和2018-20年存在较大偏差。

附录:2018-19年美国对华关税豁免的具体商品及流程

2018-19年间,美国共公布18批对华关税豁免产品清单,豁免产品主要集中在关键工业零部件、终端电子产品、民生用品、以及关键原材料四大类(图表11)。具体看,

关键工业零部件:包括焊接液压发动机(8412.21.0030)、造纸机专用刮刀/导轨/框架(8439.99.1000)、皮带输送机(8428.33.0000)等工业专用设备及配件,多为制造业关键组件,用于保障美国本土生产链条稳定。电气设备如变压器、静止式变流器(8504.90.9650)、集成电路、半导体制造设备等,占豁免商品总进口的60%以上,是美国电子产业链依赖度较高的产品。

终端电子产品:包含智能手机、笔记本电脑、硬盘、平板电视显示器、数字照相机等消费电子,多为终端消费品及核心零部件,直接关联美国消费市场和科技产业链。

民生用品:包含日常生活用品如无电水过滤装置(8421.21.0000)、箱包、自行车及非机动脚踏车等,旨在避免关税导致的民生成本上升。

关键原材料:包含工业原材料如铜、稀土元素(如石墨)、特殊化学品等,属于美国制造业必需的基础材料,短期内难以找到替代来源。

另一方面,在2018年7月生效的关税清单中,工业机器人、数控机床等137项“中国制造2025”相关商品未被豁免,USTR称其“威胁美国技术领先地位”。而2019年5月美国将华为、中兴列入实体清单的同时,还同步取消其通信设备关税豁免。

2018-19年间,美国对华关税豁免主要围绕供应链安全、产业成本控制、民生影响最小化展开。豁免商品的核心特征包括:1)供应链依赖性强。豁免商品中,美国从中国进口占比平均约26%(2023年数据),显著高于美国整体进口中国商品的14%,反映美国对中国特定产品的依赖度较高,如集成电路、半导体设备等高科技组件。2)多为美国国内无法快速替代的商品,若持续加税将导致本土企业成本激增或生产中断。例如造纸机专用部件(如不锈钢拉伸器、吸水箱)直接影响美国造纸业生产;3)民生关联度高。部分豁免涉及直接消费品(如自行车、冰箱、食品加工设备),旨在避免加税推升通胀,缓解消费者压力。例如,塑料沙拉旋转器、无电水过滤装置等家用产品被排除在关税外。

美国关税豁免以“分批次、按清单推进”为原则,结合加税清单(340亿、160亿、2000亿美元、3000亿美元)逐步发布排除清单。

首批豁免(2018年底-2019年初),针对340亿美元加税清单:2018年12月29日,美国首次公布部分豁免,主要为工业机械部件(如液压发动机、造纸机配件)和少量民生用品(如塑料沙拉旋转器)。

第二至四批豁免(2019年中期):随着加税范围扩大至160亿和2000亿美元清单,豁免逐步涵盖电子科技产品(如集成电路、半导体制造设备)、医疗设备(如医用直线加速器)和原材料(如铜、稀土)。例如,2019年9月17日明确对2500亿美元清单中的437个税号产品豁免,涉及电气设备、运输设备部件。

后期补充豁免(2019年底-2020年):聚焦高依赖度且难以找到替代的产品,如自行车、冰箱、变压器等,尤其在。例如,自行车(非机动脚踏车)因美国本土产能不足,成为首批大规模豁免的消费品之一。2020年疫情冲击后,豁免商品的范围和规模进一步扩大。