睿昂基因IPO复盘:是否操纵人力成本?海通证券扮演了什么角色?

来源:基本面力场

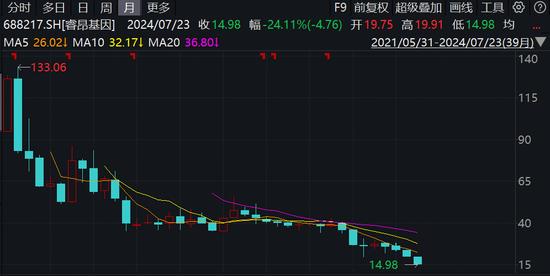

7月22日晚,A股上市公司睿昂基因(688217.SH)公告称,连同实控人、董事长在内的三名董监高被监视居住,另有一名副总被刑拘,原因都是涉及嫌非法经营。受此影响,昨日睿昂基因股价一字跌停、被干掉了20%。

公开资料显示,睿昂基因是在2021年5月在科创板IPO的,当时的发行价为18.42元,保荐代表人为海通证券的郑瑜、韩丽。上市之初一度暴涨到133元的高价,随后便一路下跌,至目前已不足15元,早已跌破了发行价;目前总市值也仅有8.4亿。

业绩表现更是很值得玩味,在上市之前的2019年和2020年,营收净利双双增长,2019年净利还是翻倍的增长;上市后很快就显现出了颓势,上市当年也即2021年营收增幅回落到只有2%,2023年更是下滑了近4成,扣非净利爆降89%,今年一季度扣非净利继续爆降142.08%、也即陷入了亏损。

上市前还稳稳地增长,上市后就业绩变脸,这到底是时运不济,还是原形毕露?睿昂基因上市时报出来的数据,有没有问题?力场君做了个简单的复盘,不能下结论,仅作与小伙伴们的交流。

对于业绩垮塌的2023年和上市之前、业绩靓丽的2020年,前者营收2.58亿、毛利约为1.9亿,后者营收2.85亿、毛利约为2.05亿,其实相差不算大。但最终净利润却是天地差别,2020年还有4千多万税前利润,到2023年就变成了-940万元。

在这盈亏转换的过程中,人力成本的暴增,扮演了重要角色。2020年时,睿昂基因员工总数为540人,当年现金流量表中的“支付给职工及为职工支付的现金”科目支出金额为6517.61万元;等到2023年,员工总数降至501人、减少了将近8%,但人力成本支出却猛增到10795万元,比2020年多出了4千多万。

好巧不巧,这个差额,基本上就是两个年度税前利润的差异,这难道只是个意外吗?

回顾睿昂基因IPO之前,2020年的人均人力成本,约仅在13万余元左右;若考虑到由企业承担的社保、住房公积金等支出,则睿昂基因的人均薪酬月薪肯定不到1万元,这对于一家地处上海的、从事医疗行业高新技术企业,合理吗?

以同行业可比公司达安基因为例,该公司2020年员工总数为1573人、大致相当于睿昂基因的3倍,而达安基因同年的“支付给职工及为职工支付的现金”科目支出金额为37727.86万元、相当于睿昂基因的近6倍,对应达安基因的人均人力成本几乎相当于睿昂基因的2倍左右,原因又是什么?

力场君不得不怀疑,睿昂基因在IPO之前,有没有通过操纵人力成本,虚增盈利能力?

更值得一说的还有睿昂基因IPO的保荐机构海通证券,根据当时发布的招股书披露,上市前睿昂基因的财务总监为李彦,2020年3月才入职到睿昂基因,在此之前长达近7年时间里,一直在海通证券担任投资银行部总监;之后更精彩,睿昂基因在2021年5月上市,李彦同学从2021年7月开始代行公司董事会秘书职责,同年10月转正为董秘。

在睿昂基因IPO过程中,海通证券从辅导到保荐一路相扶,还向睿昂基因输送了一名投资银行部总监的高级人才,执掌财务大权,后又接替做信息披露。

这个事儿肯定不违规,但并不影响很有意思哦。在睿昂基因IPO的数据编制过程中,海通证券扮演了什么角色、参与到了何种程度,都是很值得关注的。