华熙生物与夸迪原主理人“互撕”、多核心技术人员离职 苦寻增长使得内部核心人员动荡升级?

出品:新浪财经上市公司研究院

作者:新消费主张/cici

业绩增长难题尚未有效解决之时,华熙生物再因核心员工离职陷入舆论漩涡,该核心员工正是华熙生物功效性护肤品业务板块四大品牌之一夸迪的前主理人。6月16日枝繁繁在社交媒体上自曝遭职场霸凌,并称将以“名誉权侵权”为由起诉华熙生物,并要求华熙生物公开道歉。6月26日,华熙生物官方下场“手撕”枝繁繁,暗指其无原则无理想、做一吹十、炒作个人IP、毫无守法合规意识等个人作风。

除了原夸迪主理人离职外,通过公告,我们可以看出华熙生物今年在人员组织变革方面的调整力度较大,2024年初至今,公司4名核心技术人员变动,其中2名公司内调整、2名离职。

从人员组织变革似乎可以看出华熙生物重回高增的决心,但是从一季报、公司上半年大促表现及公司B端业务C端业务发展前景来看,华熙生物想要突破增长瓶颈、重回高增或还有较长的一段路要走。

夸迪原主理人离职后与华熙“互撕”、内部核心人员动荡升级?年初至今核心技术人员少4人

6月16日,前华熙生物核心员工枝繁繁(本名程菲)在社交媒体上自曝遭职场霸凌,并称“本来我准备一直保持沉默下去,直到5月16日夸迪的官方客服号在所有的夸迪经销商群里公然造谣说之所以代理商交了货款,不给他们代理商发货,是因为货款都在我这里,不给他们的代理商发奖励,是因为第三方公司是我的关系,我让他们注销了。”并表示因网络谣言侵害名誉权,枝繁繁将向华熙生物提起诉讼,要求其公开道歉。

说起枝繁繁,大家可能会有些许陌生,但若提到华熙生物核心品牌夸迪或更为令大众熟知。上面提到的核心员工枝繁繁,正是华熙生物旗下核心品牌夸迪的前主理人枝繁繁,在2018年便参与夸迪的品牌运作,其多次参与品牌与头部主播李佳琦的合作,于2024年3月从华熙生物离职。

对此事件,6月26日晚间,华熙生物官方公众号发布《关于华熙生物个别离职员工违规事件的声明》,对媒体询问原华熙生物离职员工通过恶意炒作离职事件并公开发布同业竞争品牌的相关事宜进行了回复。

(资料来源:华熙生物官方公众号)

在声明中,华熙生物称,公司任何品牌从未基于个人形象和个人能力得以发展。公司已完全掌握相关个人侵犯知识产权、违反竞业禁止约定、违规违法套取经济利益的全部事实,必将维护投资者权益与市场正常秩序。对于枝繁繁离职事件,当事人和公司方各执一词,但真相究竟为何,或仍有待进一步观察。

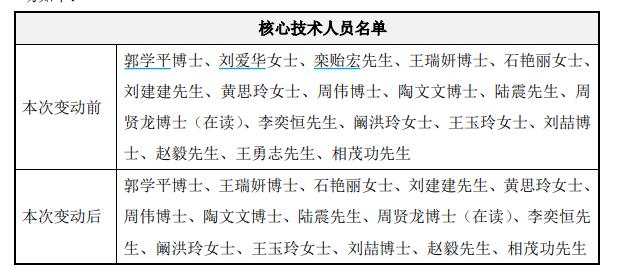

另外,值得关注的是,在枝繁繁事件引发广泛关注之前,近半年内华熙生物频现核心技术人员调岗、离职,包括多名核心技术人员,如刘爱华、栾贻宏不再直接负责研发相关工作,马守伟、王勇志离职且离职后在公司及子公司不再担任任何职务。

4月2日,华熙生物发布公告称,核心技术人员马守伟先生因个人原因辞去公司职务,辞职后,其在公司及子公司将不再担任任何职务。马守伟2021年加入华熙生物。在随后的3年内,任华熙生物上海研发中心功能性护肤品开发总监,主要负责基础配方技术和功能性产品配方研发,曾打造润百颜HACE次抛精华液、米蓓尔3A紫精华等多个爆款产品。

4月30日,华熙生物再次发布《关于核心技术人员变动的公告》,称收到核心技术人员王勇志先生的辞职申请,辞职后其在公司及子公司将不再担任任何职务,亦不再被认定为公司核心技术人员。王勇志2021年加入公司,离职前任公司食品研发上海分中心总经理,在任职期间共参与申请多项发明专利。

因多位核心技术人员相继离职或调任,华熙生物核心技术人员名单进一步缩短,截至2024年4月30日,公司核心技术人员由年初的19人进一步缩减至15人。

(资料来源:公司公告)

无论是前夸迪主理人枝繁繁离职,还是多名核心技术人员调离研发岗或离职,我们都能看出来,华熙生物在2024年的人事变动相对较大,而这或与公司为了重回增长而采取组织变革有一定的关系。

华熙生物苦寻增长:C端生意难做、多品牌618榜上无名 B端注射医美领域预期明显减弱

华熙生物、爱美客及昊海生科因为都有涉足进入门槛相对较高玻尿酸领域及较强的盈利能力,而被称为“医美三剑客”。然而,不到三年的时间,华熙生物的业绩增速就从领先地位落魄至业绩增速垫底。

从2021年后,华熙生物的业绩增长便开始降速。2021年-2023年,华熙生物的营业总收入分别为49.48亿元、63.59亿元、60.81亿元,分别同比变动+87.93%、+18.53% 、-4.37%;归母净利润分别为7.82亿元、9.71亿元、5.87亿元,分别同比变动21.13%、24.11%、-39.50%。2023年,公司营收和归母净利润均同比下降,无疑是提交了上市后最差的年度成绩单。

对于上市后的业绩双降,华熙生物曾在公告中称是因为公司“摆脱过去成功的路径依赖,继续推动管理变革的全面升级与落地”。2024年上半年又快过去了,经历管理变革全面升级与落地的华熙生物是否能重回高增,仍有待考量。

首先,2024年第一季度业绩来看,华熙生物共实现营收13.61亿元,同比增长4.24%;共实现归母净利润2.43亿元,同比增长21.39%。虽然公司回归业绩双增,但是营收增速仅低个位数,这不禁引发投资者对于华熙生物增长的担忧,这种担忧既有B端业务的担忧,更有对于C端业务的担忧。

其次,从现阶段对华熙生物业绩影响最大的C端业务功效性护肤品业务,上半年起色或并不明显。公司目前尚未披露半年报,我们无法得知分品牌具体的销售额,但是从各个电商平台发布的3.8大促和6.18大促来看,华熙生物旗下四大核心品牌与珀莱雅、韩束等国货护肤品牌差距进一步拉大。

在行业整体增速放缓的大背景下,市场竞争加剧,品牌分化也在继续加重。据青眼情报数据显示,以淘系、抖音、京东、快手合并销售额来看,今年618美容护肤与彩妆总销售额为499.49亿元,同比增长6.6%。其中,护肤达388.76亿元,同增5.18%;彩妆为110.73亿元,同增12.08%。

据青眼情报统计的618战况,继去年双11之后,珀莱雅再度登顶天猫护肤榜,唯二入围的国货护肤品牌可复美成为今年618“黑马”,位居第五名,同比增长190.2%。抖音平台上,韩束凭借极高性价比稳坐抖音美容护肤榜第一名。

相比较之下,华熙生物旗下四大核心品牌润百颜、夸迪、米蓓尔、BM肌活略显落寞,特别是昔日大火品牌润百颜和夸迪,均未出现在青眼情报统计的榜单中,在四大品牌中,仅夸迪品牌出现在了《天猫美容护肤618全周期品牌榜》的末位(第20位)。具体,公司功效性护肤业务在2024年上半年销售额增长情况,还需等公司半年报发布后进一步判断。

最后,在B端注射医美业务方面,华熙生物预期已显著落后于爱美客,特别是在公司肉毒素布局失利后。同为医美三剑客,华熙生物在注射医美领域的市占率和布局常年被龙头爱美客压制,且二者差距越来越大。

在注射医美产业链上游布局上,与华熙生物不同,爱美客并未选择杀入日化护肤这片红海并靠营销打造增量,而是选择持续深耕注射医美产业链上游。

其一,爱美客强势推出濡白天使,引领大火的再生市场。2021 年 6 月公司含左旋乳酸(PLLA) -乙二醇共聚物微球的交联透明质酸钠凝胶产品上市申请获得国家药监局批准通过,成为国内市场仅存的三款获得CFDA注册批件的再生类产品之一;其二,爱美客合作的韩国橙毒已完成III 期临床试验,预计肉毒素上市后将依托玻尿酸的渠道资源快速实现市场覆盖,有望复制现有玻尿酸增长路径,成为公司第二大品类产品。

相比爱美客,华熙生物在医美产业链上游的看点较少,其在注射用玻尿酸领域的先发优势,或也正随着市场参与者的增多而有所减少。