同仁堂医养递表港交所:高溢价收购增厚业绩形成大额商誉 或有利益输送及“圈钱”之嫌

出品:新浪财经上市公司研究院

作者:天利

继同仁堂、同仁堂科技、同仁堂国药后,北京同仁堂医养投资股份有限公司(简称“同仁堂医养”)于近日向港交所主板提交上市申请,中金公司为其独家保荐人。此次上市募集到的资金将主要用于扩充医疗机构服务网络及提升医疗服务能力、偿还若干未偿还银行贷款、补充营运资金及其他一般公司用途。

根据弗若斯特沙利文的资料,按照自有中医院在2022年的门诊医疗服务汇总收入计,同仁堂医养在中国非公立中医院医疗服务行业的所有中医医院集团中排名第一,是第二大医院集团的两倍。然而,在对招股书及相关资料进行梳理后发现,公司目前仍存在诸多隐忧。

首先,公司主营业务毛净利率偏低,业绩增长主要靠收并购驱动,可持续性存疑。其次,收购标的资产为高溢价收购并形成大额商誉,部分收购资金为质押标的公司股权取得,而公司上市募资偿还银行贷款,或有“空手套白狼”圈钱之嫌。此外,公司IPO前投资者于递表前夕以非上市公司股权按评估价增资,如公司成功上市将形成极大溢价空间,或有变相进行利益输送的可能。

高溢价收购增厚业绩形成大额商誉 质押标的股权融资后募资还贷

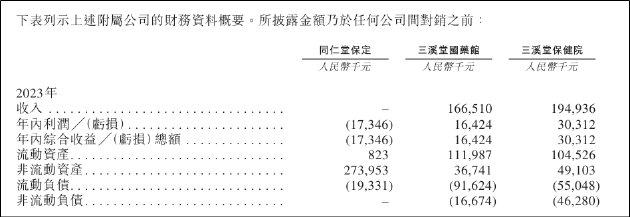

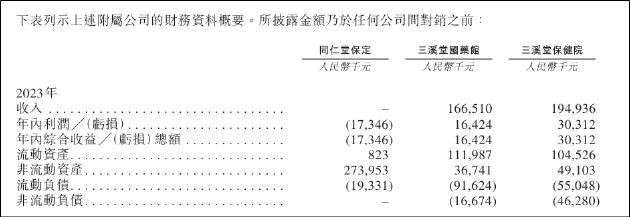

招股书显示,2021-2023年,公司分别实现收入4.7亿元、6.97亿元及8.95亿元,同期净利润分别为-679.3万元、-1466万元及4459万元,2023年刚刚实现扭亏。而业绩表现整体呈现稳健增长的原因主要由于公司于于2022年收购三溪堂保健院、三溪堂国药馆,其财务业绩自2022年5月31日起合并入公司财务报表所致。

根据信息披露内容,未查询到三溪堂保健院、三溪堂国药馆与同仁堂医养开展贸易的信息,因此合并报表后无需对母子公司之间的内部交易进行消除处理。2023年是两公司并表后首个完整会计年度,报告期内三溪堂国药馆实现营收1.67亿元,实现净利润1642.4万元;三溪堂保健院实现营收1.95亿元,实现净利润3031.2万元。

因此,若剔除并表所带来的业绩增量,同仁堂医养2023年的营收、净利润分别应为5.33亿元及-214.6万元。虽然三溪堂保健院、三溪堂国药馆自身的业绩增长与同仁堂医养控股后运营效率等有所提升有一定关联,但仍然可以反应出同仁堂医养自身原有业务盈利能力不足,收入增速较低的问题。

2021年,同仁堂医养营收额为4.7亿元,其中医疗服务业务营收额4.5亿元,占同期营收总额的95.8%,而该项业务毛利率仅17.2%,显著低于国内医疗服务行业整体水平。并入三溪堂保健院、三溪堂国药馆后,同仁堂医养整体毛利率于2022升至17.6%并于2023年进一步升至21.6%,但在营收基数较大的情况下,公司净利润率也仅有约5%。

着眼未来,依靠对外收并购实现业绩增长之后,业绩增长的可持续性或面临挑战。值得关注的是,同仁堂医养收购三溪堂保健院、三溪堂国药馆属于高溢价收购,标的公司于收购前净资产大幅缩水,且收购资金部分源于商业银行信贷融资。

招股书显示,截至2021年12月31日,三溪堂国药馆资产净值为9996.9万元,而2022年5月31日时已减少至2662.4万元;截至2021年12月31日,三溪堂中医保健院资产净值为1.44亿元,而2022年5月31日时已减少至2439.8万元。

对于标的资产净资产的急速下降,同仁堂医养似乎对此并不在意,仍以较高溢价完成对标的资产的收购,令人颇为不解。据招股书显示,同仁堂医养于2022年4月19日及2022年7月13日订立一系列股权转让协议及其补充协议,连同同仁堂养老基金及同仁堂医疗基金以2.84亿元的总代价收购三溪堂保健院和三溪堂国药馆各65%的股权。以2022年5月31日时两公司的净资产规模计算,相关收购的溢价率超过860%。

2024年1月10日,同仁堂医养又与上海承志堂、杭州承志堂和承志堂订立股权转让协议。以9100万元的代价收购上海承志堂70%的股权,标的资产情况未披露。

在上述数起收购案中,同仁堂医养均通过股权质押的方式向商业银行获得信贷融资,包括质押三溪堂保健院43.74%的股权,三溪堂国药馆43.75%的股权,上海承志堂70%的股权。截至2024年4月30日,有关银行借款的未偿还结余总额为1.28亿元。

据招股书,此次上市募集到的资金将主要用于扩充医疗机构服务网络及提升医疗服务能力、偿还若干未偿还银行贷款、补充营运资金及其他一般公司用途。换言之,同仁堂医养通过高溢价收购做高业绩申请上市后,又能通过募集资金偿还股权质押所得信贷融资。

此外,高溢价收购也导致公司形成大额商誉。收购三溪堂之后,同仁堂医养商誉的账面值由2021年的2610万元大幅增加至2022年的1.87亿元。2023年,公司将七家非营利性医疗机构的权益转让给同仁堂康养后,商誉账面值仍高达1.61亿元。截至2023年,公司商誉占净资产比重已达27.24%。

递表前夕以非上市公司股权增资 是否涉及利益输送?

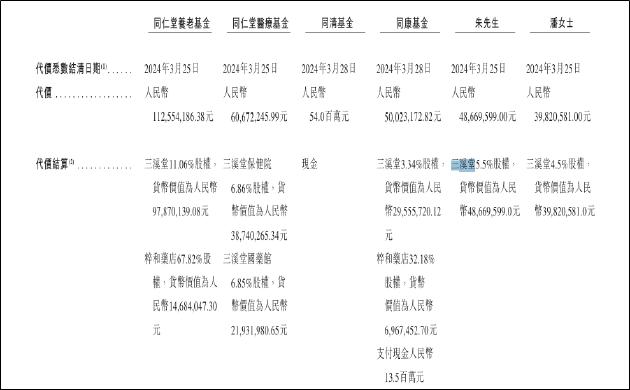

2024年3月12日,同仁堂医养又与同仁堂、同仁堂养老基金、同仁堂医疗基金、同康基金、同清基金、朱先生及潘女士(三溪堂股东)订立增资协议,以合共约3.66亿元的价格认购5720.85万元注册资本。增资完成后,公司注册资本达3.57亿元。

其中,部分增资资金以非现金形式支付。具体而言,同仁堂养老基金以粹和药店67.82%股权、三溪堂11.06%股权入资,对应货币价值1.13亿元;同仁堂医疗基金以三溪堂保健院6.86%股权、三溪堂国药馆6.85%股权入资,对应货币价值6067.22万元;同康基金以三溪堂3.34%股权、粹和药店32.18%股权以及现金1350万元入资,对应货币价值5002.32万元;朱先生及潘女士均以三溪堂股权出资,对应货币价值共约8849万元。

随后,同仁堂医养于2024年6月12日改制为股份有限公司,注册资本共计3.57亿元,分为3.57亿股。据金额计算,同仁堂、同仁堂养老基金、同仁堂医疗基金、同康基金、同清基金、朱先生及潘女士在2024年3月时增资的每股成本约6.42元/股,对应公司总市值约23亿元。按照2023年市盈率计算,同仁堂医养静态市盈率约51倍,远高于港股中药行业整体水平。

需要指出的是,由于增资的出资形式以股权为主,相关股权本身的评估价相较于公司净资产已存在显著溢价。而登陆二级市场后,同仁堂医养股权价格大概率有进一步的溢价空间。因此,上述增资行为是否涉及对出资方的变向利益输送值得关注。

从股权结构看,截至最后实际可行日期,同仁堂医养的最终控股股东同仁堂直接及间接通过同仁堂康养、同仁堂传承基金管理、同仁堂医疗基金管理、同仁堂养老基金、同康基金及同清基金行使本公司已发行股本总额约93.83%的投票权,股权高度集中。

从管理层构成看,同仁堂医养的高管大多也在同仁堂任职。招股书显示,同仁堂医养董事会将由两名执行董事、三名非执行董事和三名独立非执行董事组成。其中董事长、执行董事、党委书记饶祖海同时在同仁堂任副总经理;执行董事鲁喦在同仁堂任研究院副院长;朱峰、孙恺、邢茜等6名非执行董事及监事等也均在同仁堂集团担任其他职务。

同时,同仁堂集团也是同仁堂医养2023年的第五大供应商,2021年的第四大客户。此外,据招股书显示,同仁堂医养还获授安宫牛黄丸在浙江省向零售终端(不包括同仁堂集团的药房及医疗机构)的独家销售权;贡献了公司主要营收的医疗机构——北京同仁堂中醫醫院为公司自同仁堂无偿受让所得。股权高度集中,管理层重合,业务多由集团划转,同仁堂医养自身的独立性或面临挑战。