奇葩!万润新能三宗罪,股民不小心投出一家上市公司...

转自:金石杂谈

近期,为呵护二级市场,新股实行逆周期调节,IPO全面收紧,上交所已经有3个月零上会了,上次上会还是2024年1月11日的苏州赛分科技。

正是在全面逆周期调节和查处财务造假的大背景下,金石杂谈最近关注到一家公司,上市超募,股价极贵,估值极高,上市不到两年市值已经跌破当初的募资额了,可以说现在这家上市公司的市值都是在座的各位投的啊!

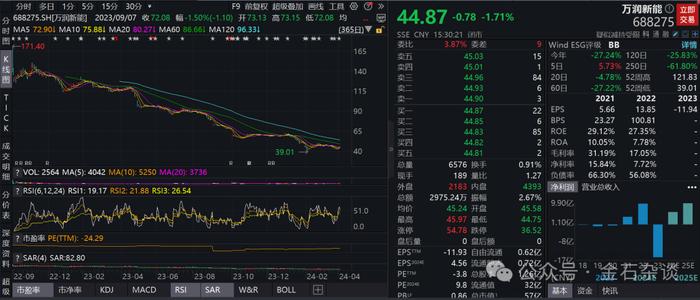

万润新能,主要从事锂电池正极材料的研发、生产、销售和服务,主要产品包括磷酸铁、磷酸铁锂与锰酸锂等。2022年9月登陆科创板,彼时发行价高达299.8元,为A股史上第二贵新股,中一签要交15万,但首日收报143.15元,股价腰斩,直接让大家一签亏损七八万。

目前,万润新能被社区各大平台纷纷讨伐,咱们一起看看万润新能及中介机构三宗罪:

一是募资64亿超募51亿,募资额超公司目前市值。你见过股民投出的上市公司吗?万润新能就是!该公司目前市值57亿,但公司上市时仅募资就有64亿。

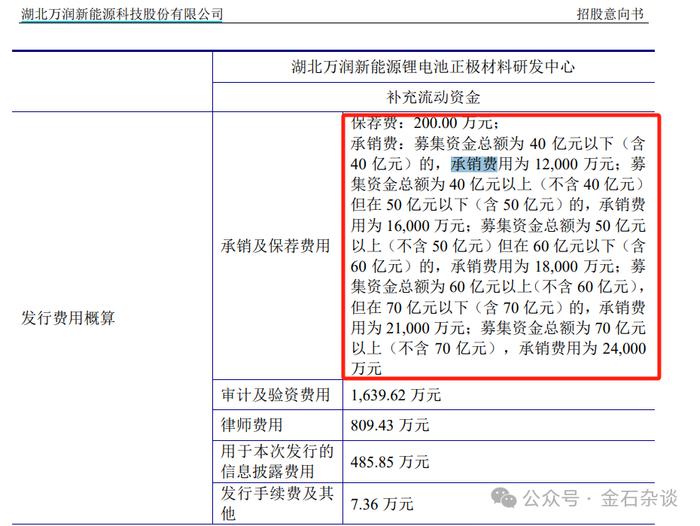

果然,站在风口,猪都会上树。万润新能发行上市之时,正是锂电最后的狂热期,很多公司自然容易引起高估值,万润新能拟募资13亿,结果募资64亿,超募51亿,保荐商东海证券承销费拿到手软,本应拿1.2亿,最终赚了2.1亿。

东海证券表示,本次定价是综合考虑基本面、发行人所处行业、可比上市公司估值、市场情况以及募资需求等因素,定价299.88元,估值高达75.25倍,远高于行业平均的19.21倍,而且对标的德方纳米、富临精工2023年业绩全部转负,并不具有参考性。

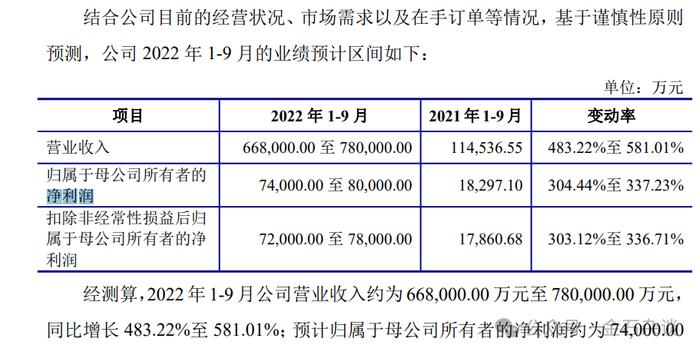

2)超高速增长,上市后业绩大变脸。2021年营收增长超3倍,净利大幅扭亏;2022年前9月营收增长约5倍,净利增长超3倍,上市之前业绩美如画。

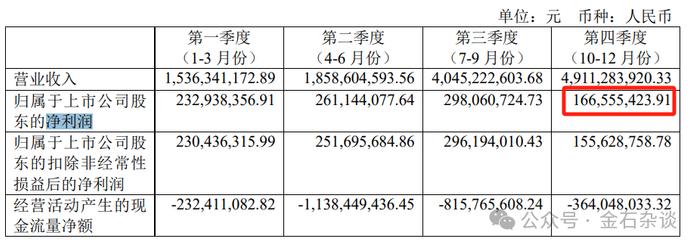

而上市之后呢?2022年Q4实现净利1.67亿,几乎较Q3净利腰斩;

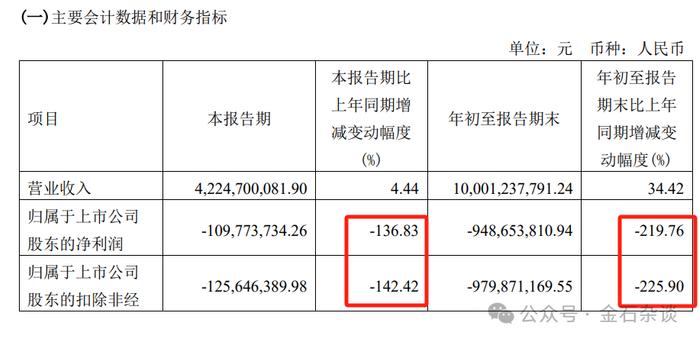

2023年前三季度就变成营收增长34.42%,Q3仅仅增长4.44%,这和动辄营收5倍的增长对比鲜明;归母净利更猛,2022年前三季度还有8亿的净利,到了2023年直接亏损9.5亿,净利大幅下滑219.76%;2023年全年预计净亏损在14亿之上。

上市前业绩突飞猛进,动辄5倍的营收,3倍的净利增长;上市之后营收增长大幅放缓,净利动辄巨亏,当年赚多少,今年亏多少,且亏更多。

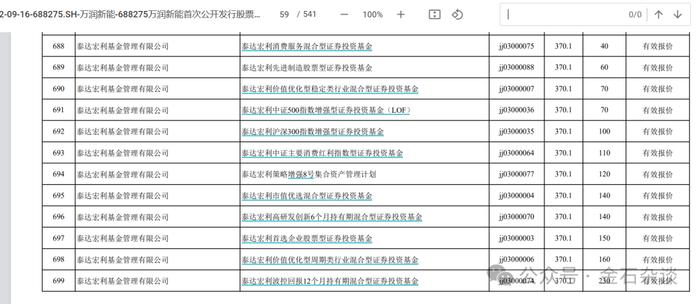

3)是否上市即套现或牵扯利益输送?笔者不清楚,但有几个问题大家一起看看:①本次定价少不了保荐商东海证券的推波助澜和各大机构抬轿子的操作。一方面市盈率高、超募,保荐商承销费拿到手软;另一方面,各大公募、私募、资管为了打新入围,动辄400元的报价,可谓抬了一手好娇子,锁定6个月,但公司股价始终未能达到发行价,无疑基民亏惨了。

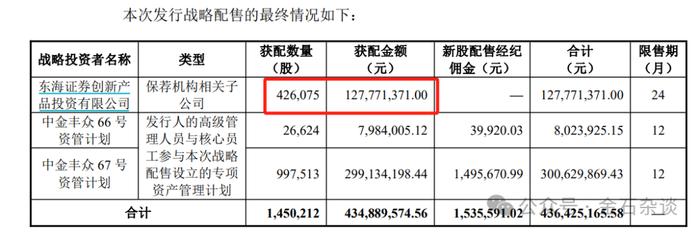

②东海证券高达2.1亿的承销费,还持股万润新能,通过战略配售拿到了42.6万股,价值1.27亿,限售期两年,如今这部分持股亏损惨重,只剩不到2000万,不过东海证券旱涝保收,只不过少赚点。但是,东海证券持股万润新能,在保荐、承销过程中的独立性引人质疑。

③本次最大的赢家无疑是上市公司万润新能,尤其公司控股股东,通过本次募资,本来想募资13亿,最终超募了51亿,目前财报上公司依然有46.6亿的货币资金。至于公司控股股东,由于有3年限售期,至今无法解禁。

最后,笔者看到此前有财经博主要求彻查所有业绩变脸的上市公司,倒查利益链,依法追责惩罚!