赌个未来!投资机构新进加仓,股价逆势大涨超1倍,沃格光电:靠收购拼凑业绩,新故事能讲多久?

来源: 市值风云

实控人1.7亿元包揽定增,1年后净赚2.6亿元。

作者 | 常山

编辑 | 小白

沃格光电(603773.SH)股价从2022年11月开始逆势上涨,整整涨了一整年,到2023年11月末区间最大涨幅超过170%,远远高于同期行业指数18%的涨幅。

今天一起看看该公司逆势上涨是市场合力还是另有玄机?

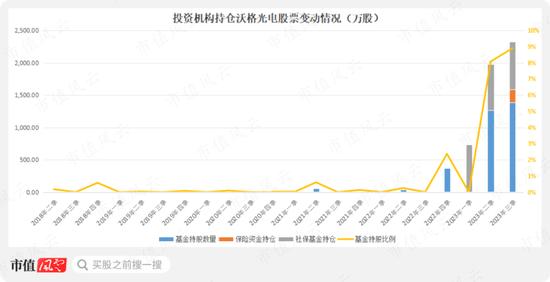

机构投资者快速加仓

沃格光电于2018年4月17日上市,发行价为33.37元/股,在经历短暂时间上涨后,2018年5月23日创下59.57元/股(前复权价格)的最高价后随即掉头下跌,一直跌到2021年2月5日,最低跌到12.13元/股,区间最大跌幅78%,下文详尽给出该公司股价大跌的原因。

在经历10个月底部震荡后,该公司股价从2022年11月的14.5元/股开始上涨,到2023年11月20日最高触及39.40元/股。

公募基金、社保基金等投资机构从2022年四季度开始买入沃格光电股票,并一路加仓,截止2023年三季度末,几大投资机构合计持有沃格光电股票至少2350万股(三季度披露的持仓数比真实持仓数少)。

公募基金、社保基金买入的时机与该公司股价启动时机基本是一致的。

该公司从一长期无投资机构问津,变为投资机构大笔买入,关键因素是有了新故事,不对,是投资新项目。

(一)新故事开启

2022年2月,沃格光电宣布投资16.5亿元新建玻璃基材的Mini/Micro LED基板生产项目,规划总产能524万平方米/年;截止2022年底,该项目一期建设已完成封顶,并已利用原有少量产能实现小量订单供货。该公司对外宣传2023年底将有100万平米的新增产能释放。

2023年5月,沃格光电的调研信息显示,Mini LED背光作为LCD显示的新一代显示形态,能极大提升LCD显示效果,达到与OLED几乎接近的显示效果,同时能够降低功耗、提升使用寿命、降低成本以及提升国产化率。

此外,相比于LCD和OLED,Micro-LED具有很多优势,如效率高、耐候性好、寿命长、高分辨率、HDR色域更广、颜色饱和度更高、结构简单等优势,是电子显示的下一代主要的技术方向。

根据半导体分析机构Yole的研究和预测,未来3-5年将成为Micro LED走向消费级应用的关键时期。Micro LED将首先在VR/AR、智能手表等领域开始量产应用,Micro LED大屏显示预计将于2025年进入高端消费级电视市场,而手机和车载显示应用的时间则相对靠后。GGII预计2025年全球Micro LED市场规模将达到35亿美元,2027年将达到100亿美元。

从这些表述看,沃格光电在做前瞻性布局,虽然业绩无法短期兑现,但是,至少投资机构认可这个故事内容。

回到沃格光电,2022年9月,该公司还完成一件大事:以11.52元/股的价格向控股股东、实际控制人易伟华单一投资者发行1480万股,募资1.7亿元全部用于补充流动资金及偿还银行借款。

定增价格比沃格光电的最低价还低,不得不说,易老板把实控人的议(薅)价(羊)优(毛)势发挥的淋漓尽致,就这一笔交易就让其在1年左右暴赚2.6亿元;沃格光电上市至今都没赚到这么多,或许未来几年,甚至十几年也赚不到的利润。

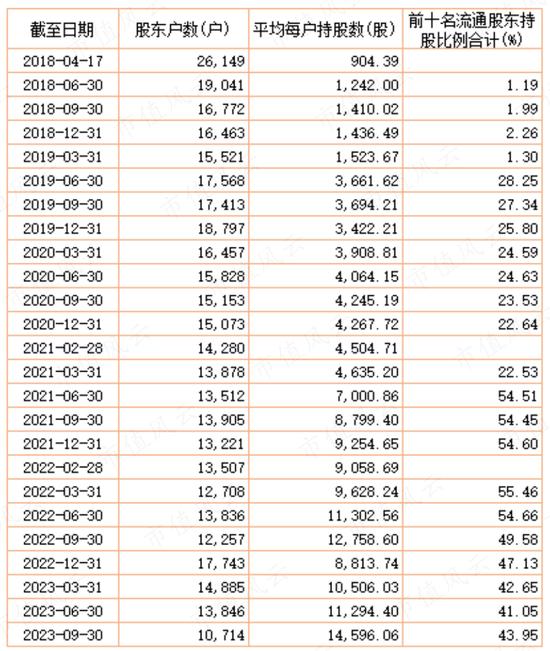

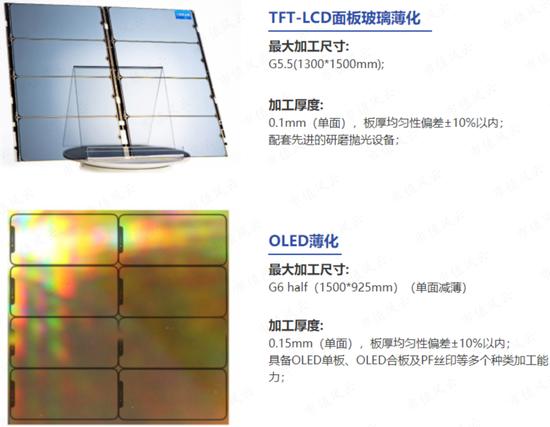

(二)股东户数大幅减少

投资机构加仓,自然是收集散户手里的筹码,沃格光电股东户数连续三个季度减少。

截止2023年三季度末,沃格光电股东户数降至10714户,平均每户持有流通股增至14600股,创该公司上市以来历史记录;显然,该公司的股票被投资机构收集。

其中,2只社保基金合计持仓741万股,长城基金、中庚基金、易方达基金分别持仓300万股、275万股、264万股。持仓沃格光电的投资机构比较分散,暂时没有出现一家独大的情况。

对比投资者在二、三季度的持仓,主要是公募基金和保险资金在加仓或新进,其中,长城基金、中庚基金、华夏人寿保险资金均为三季度新进,比较是基民的钱,股价高是高了点,无所谓。

从沃格光电前十大流通股股东看,在2023年三季度新进和加仓的有长城长城久嘉创新成长灵活配置基金、中庚小盘价值股票型基金、华夏人寿保险、大成新锐产业混合基金以及社保基金等。

与机构投资者大幅加仓截然相反的是该公司的业绩,继续往下看。

基本情况:靠深天马起家

江西沃格光电股份有限公司的前身沃格光电有限公司成立于2009年12月;易伟华为沃格光电公司的控股股东和实际控制人,2018年4月17日在上交所上市后,易老板直接、间接控制沃格光电32%股权。

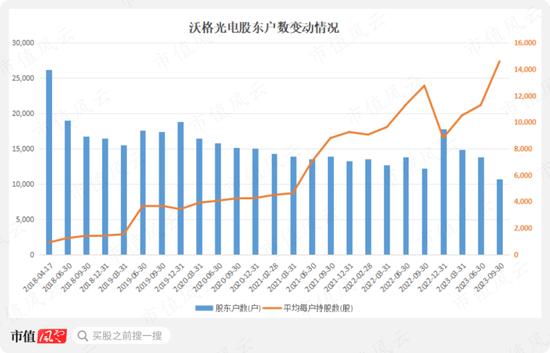

该公司主要从事FPD(平板显示)光电玻璃精加工,用于智能手机、平板电脑等移动智能终端产品,系国内首家拥有In-Cell抗干扰高阻镀膜技术的企业。

(显示面板薄化产品,来源:沃格光电官网)

该公司客户主要为显示面板、触控显示模组等平板显示产业链企业,主要客户包括深天马、京东方、TCL集团、中华映管、莱宝高科等。

沃格光电主要是靠深天马起家,2015-2017年对第一大客户深天马及关联方销售占比分别为59%、54%及58%,占比均超过50%,非常高;同期,而对包括深天马在内的前五大客户合计销售占营业收入比例分别为99.2%、93.5%及97.4%。

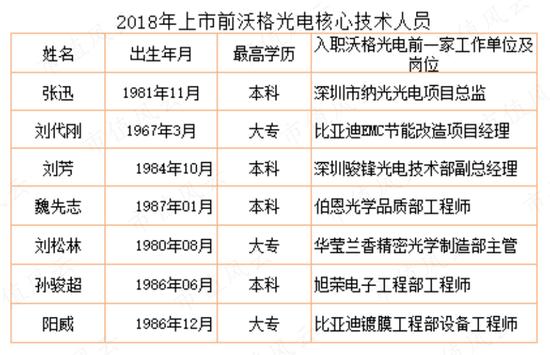

2018年在上交所上市前该公司核心技术人员主要有张迅等7人,见下表:

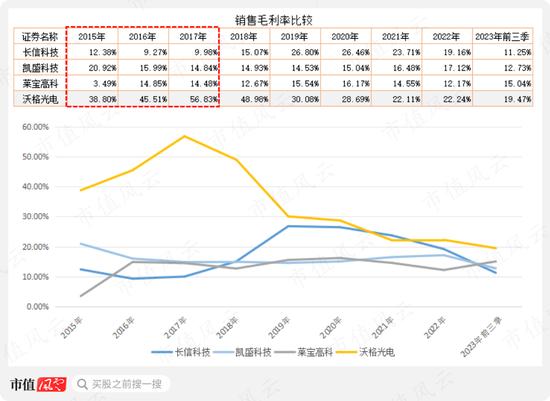

上市前的2015年至2017年,沃格光电的研发费用率分别为5.1%、3.9%、3.3%;再结合核心技术人员的从业背景看,该公司的技术含量似乎并不高;而低研发费用率、高毛利率(远高于同行)的情况极其诡异,财务造假的可能性极高。

(一)诡异的业绩变动

01 “在建工程”资产蒸发

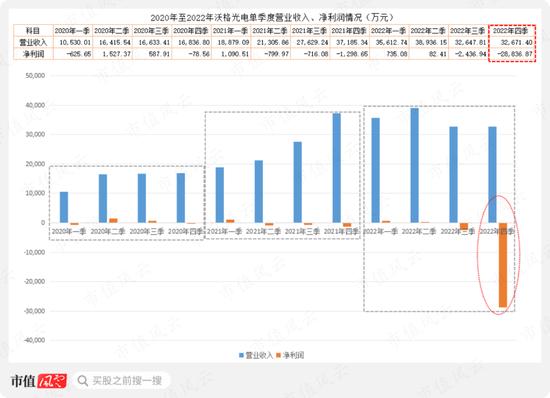

沃格光电业绩有个非常典型规律,即上市前业绩逐年增长,从2015年扣非净利润1804万元快速增长至2017年的2.01亿元,仅隔两年业绩增长了10倍,非常诡异的增长;而在上交所上市后,业绩则是逐年下降,并且下降幅度非常快,从2018年扣非净利润1.4亿元到2022年亏损3.1亿元,中间仅仅相隔3年。

2018年上市当年,业绩随即下降,扣非净利润下滑近30%;2019年扣非净利润同比下降73%;2020年扣非净利润再再再次下降86%,仅仅534万元,仅仅相当于2017年扣非净利润的1/40。

当个人投资者以为该公司业绩就此到底时,没想到该公司业绩会跌到地板下,2021年扣非净利润亏损3222万元。

地板之下还有“十八层地狱”,2022年更是直接宣布亏损3.1亿元;今年前三季度亏损收窄至3406万元。

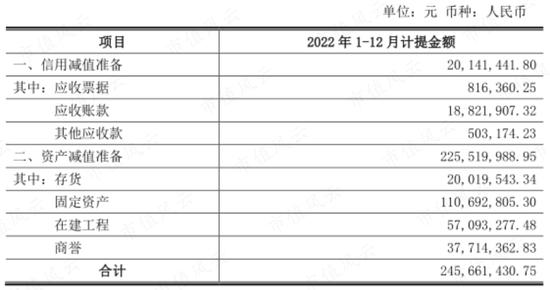

2023年4月,该公司披露对应收账款、存货、固定资产、在建工程、商誉合计计提2.46亿元资产减值,一次洗了个大澡。

对应收账款和存货计提减值准备可以理解,但是对固定资产和在建工程计提大笔减值准备确实令人匪夷所思。

2022年度报告披露,对固定资产计提1.11亿元减值准备,其中,1.08亿元系计提机器设备减值准备,沃格光电给出的解释是传统加工业务的客户订单需求持续出现下滑、关停盖板业务等。

而对在建工程科目下的“待安装设备”计提5709万元减值准备,而上市公司给出的解释是相关业务关停以及改造不达预期。

“在建工程”直接计提减值准备,而不是转“固定资产”后再计提资产减值,看起来没有差别,实际上中间少了关键的项目竣工验收环节。

未经验收、确认直接宣告资产蒸发,连渣都不让审计机构看,是条狠招。

此外,该公司“在建工程”长期未转固定资产,交易所已对此发去监管函,风云君不再赘述。

沃格光电在2022年的大额亏损发生在第四季度,财务洗澡的目的非常明显。

02 沃格光电与核心大客户的业绩变动相悖

上文提到,深天马A(000050.SZ)是沃格光电的第一大客户,并且占到后者销售收入的近60%,依据正常的商业惯性,沃格光电的业绩变动应该受深天马A的影响很大;也可以简单理解为沃格光电的业绩变动与深天马A业绩变化一致。

观察深天马A的业绩变动,2018年至2021年营业收入保持增长并且处于较高的规模;深天马A的扣非净利润在2019年、2020年均为增长,2021年虽然下滑,但是幅度不大。

对比两家公司在2019年至2021年的业绩变动情况发现,沃格光电与深天马A的变动情况截然相反,这是偶然因素还是另有玄机呢?

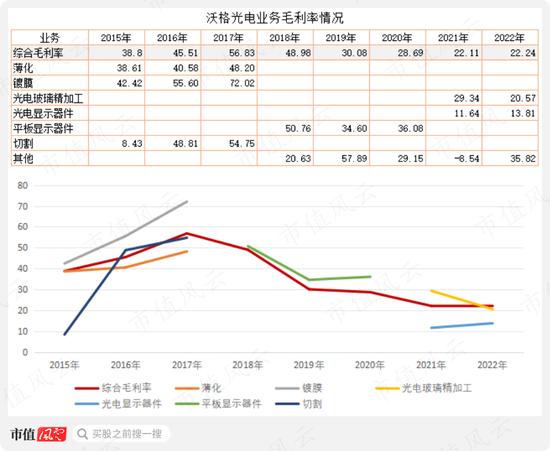

(二)收入构成:上市前后综合毛利率变化大

沃格光电的收入构成每隔一段时间就重新调整,似乎是为了让人搞不清楚其主营业务收入变化情况。

从实际效果看,确实达到这一目的了。根据上市公司披露的信息,目前是无法按时间顺序对该公司收入构成进行分析。

需要指出的是,2022年其他收入3.3亿元较2021年大幅增长,主要原因有二:其一,贸易业务净收入为9927万元,较2021年的1838万元增加8089万元;其二,北京宝昂、兴为电子、汇晨电子等公司的薄膜开关、光学膜、化妆镜等产品收入计在“其他”项上,2022年子公司收入增长。

从综合毛利率看,沃格光电的毛利率逐年下降,2022年降至22.2%。

简单比较下该公司与同行业的毛利率水平情况。

在登陆上交所前,沃格光电的毛利率远远高于同行,令人非常费解,而在上市后,该公司毛利率下降非常快,2023年前三季度的毛利率已将至19.5%,与长信科技2022年水平相差不大。

资本运作:并购拼凑业绩

(一)募集资金扩产

沃格光电IPO募集7.9亿元,用于TFT-LCD玻璃精加工、特种功能镀膜精加工等四个项目,截止2020年9月末,特种功能镀膜精加工项目终止,结余1.7亿元用于补充流动资金;TFT-LCD玻璃精加工项目由原计划3.47亿元下调至2.87亿元,该项目结余6000万元用于补充流动资金。

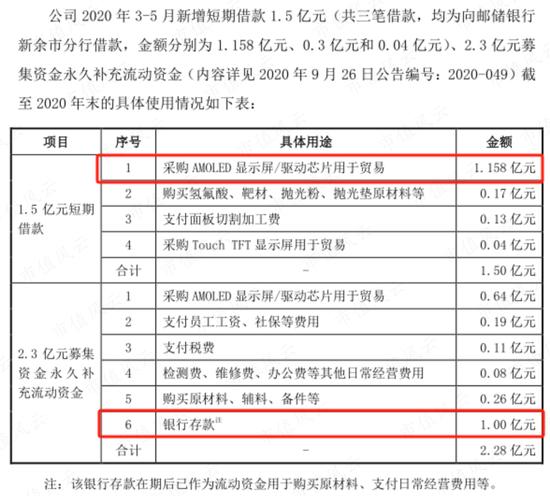

在2020年,上市公司调整募投项目资金,合计将2.3亿元永久补充流动资金;请各位看官注意这个内容,下文还将再次提到这笔资金。

根据招股说明书披露,募投的“TFT-LCD玻璃精加工”项目建成后新增年加工TFT-LCD玻璃薄化120万片,镀膜220万片,黄光蚀刻120万片。

2022年9月,沃格光电以11.52元/股向实控人易伟华定向发行1480万股,募资1.70亿元全部用于补充流动资金。该定增价格是历史最低价。

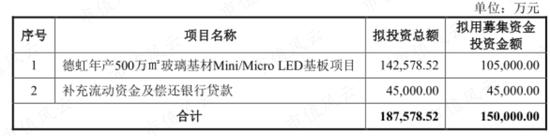

2023年7月,该公司再次发布定增方案,拟采用采取竞价发行方式,发行不超过5135.5万股(含本数)募集不超过15亿元,其中,10.5亿元用于年产500万㎡玻璃基材Mini/Micro LED基板项目,余下资金补充流动资金及偿还银行贷款。

根据上市公司披露的信息测算,此次发行底价为29.21元/股,比一年前的11.52元/股溢价近153%。

前后一年时间,两次定增的价格相差非常大,不得不佩服易老板当年的远见卓识,1.7亿元的认购成本赚了2.6亿元;难怪那么多老板千方百计要上市。

(二)朴实无华的财技:买业绩

2020年以来,沃格光电先后收购深圳沃特佳科技有限公司(以下简称“沃特佳科技”)、深圳市会合网络科技有限公司(以下简称“会合网络”)、东莞市兴为电子科技有限公司(以下简称“兴为科技”)、北京宝昂电子有限公司(以下简称“宝昂电子”)等多家公司,累计形成2.4亿元商誉,截止2022年末已计提3771万元商誉减值准备。

01 拼盘上市

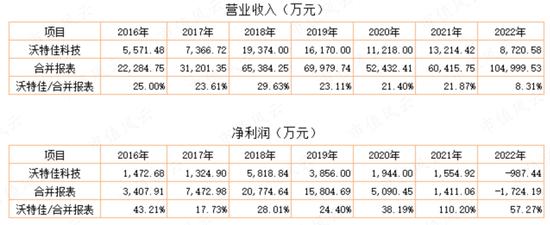

2016年6月上市前夕,沃格光电以4800万元的价格闪电收购沃特佳科技100%股权,由此产生3771万元商誉。

沃特佳科技成为沃格光电上市前业绩的重要贡献方,而上市后不久业绩随即变脸。

2016年至2022年,沃特佳科技的营业收入均占沃格光电合并报表的20%以上,同期,前者的净利润占后者比例更高,2016年为43%,2018年上市当期占28%。

2016年末,沃特佳科技原实控人康志华持有上市公司128万股,并担任沃格光电董事、副总经理;康志华所持股票解禁后,于2020年7月21日开始抛售股票,并于2020年12月29日辞去上市公司董事、副总经理职务。

回顾整个过程,沃格光电收购沃特佳科技玩起“业绩拼盘”,而后者的原实控人在股票解禁后果断套现离场。

沃格光电另外一家股东深圳市创东方富本投资企业2019年12月至2023年4月累计抛售2043万股,套现达4.4亿元。

02 靠并购营造繁荣假象

为继续支撑上市公司的营收规模,2021年再次花3.2亿元收购3家公司的股权,其中最大一笔是2021年5月以现金2.04亿元收购北京宝昂电子有限公司(以下简称“宝昂电子”)51%的股权,同年7月完成交割;该笔交易导致上市公司新增1.97亿元商誉。

收购公告披露,宝昂电子及其子公司加工的高性能光学膜片产品广泛应用于LCD和OLED产品领域,2020年营业收入、净利润分别为2.57亿元、0.1亿元。

2021年,宝昂电子营业收入占上市公司合并报表营业收入的52%,同期,宝昂电子的净利润是合并报表净利润的1.85倍;显然,假若没有宝昂电子贡献营收和利润,沃格光电的业绩实在太难看了。

为了美化业绩和其他目的,沃格光电的套路可不止这些,继续往下看。

需要指出的是,宝昂电子交易对方承诺其2021年、2022年扣非净利润分别不低于2500万元、4000万元,实际实现2603.41万元、4213.70万元,2022年的扣非净利润同比增长61.85%且均是踩线完成业绩承诺;而同期宝昂电子分别实现营业收入3.15亿元、2.96亿元,同比减少6%。

2022年,宝昂电子在营业收入同比下降6%的情况下,扣非净利润却同比大幅增长近62%,不可思议吧!

是不是熟悉的套路又来啦!

风云君强烈建议交易所组织A股所有增收不增利的公司去宝昂电子学习借鉴经验。

诡异的业务

(一)贸易业务另有玄机

2020年度报告显示,沃格光电当期的预付款在余额2535万元,较2019年末的271万元增加了8.5倍。

而这其中的内情是沃格光电向和辉光电(688538.SH)采购OLED显示屏,并对外销售,即做起贸易业务;并全部采用预付方式向和辉光电支付了货款3.53亿元,截止2020年末尚有2028万元未结算。

贸易业务当年为上市公司贡献了近365万元的利润,可别小看这笔利润,2020年的归母净利润只有1411万元,注意这不是上表中的合并报表利润。

该业务所创造的净利润占当期归母净利润的26%。

别忙着高兴,下文分析这做贸易的资金来自银行借款,赚的钱够不够还利息另当别论。

做贸易不仅撑起了营收,还撑起来的利润。2020年至2022年贸易业务规模分别为3.34亿元、5.33亿元、14.94亿元。

可能有人想说,用预付的3.53亿元存银行1年,应该赚得更多吧。

2020年1年期存款利率在1.78%至2.0%,同期银行理财在2.2%至3.0%之间,即便是按银行存款利率计算,3.5亿元存一年的利息收入在700万元左右,是沃格光电贸易业务利润的1倍。

有人肯定又要问了,为啥要费劲巴拉去做贸易呢?

存银行多省事?

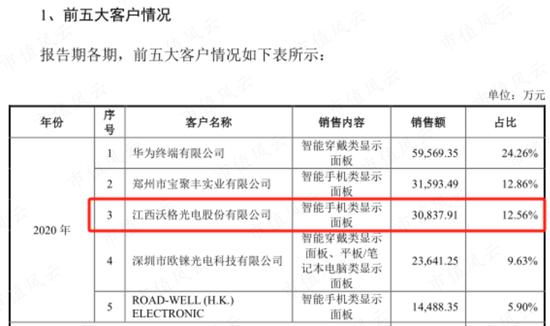

巧合的事又发生了,和辉光电于2021年5月28日上市,而2020年是其上市最关键的业绩冲刺年,沃格光电在关健时期给贡献了3.1亿元的销售额,这是交情够硬吧。

沃格光电是和辉光电在2020年的第三大客户,占后者全年营收的12.6%。

和辉光电上市后一直亏损,2023年前三季度亏损近24亿元,超过2022年全年16亿元的亏损额。

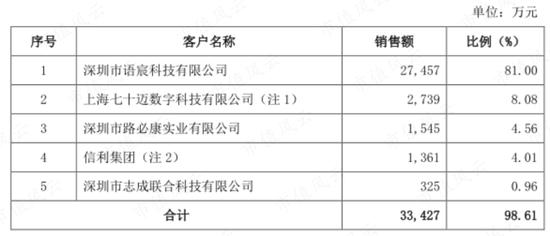

更匪夷所思的还有,2020年,沃格光电贸易业务的第一大客户是深圳市语宸科技有限公司(以下简称“语宸科技”),而后者在2018年9月前,注册资本只有20万元。

工商登记信息显示,语宸科技2018年9月27日完成股东变更,并将注册资本从20万元增加至500万元。

2019年7月,语宸科技营业范围新增光电显示产品,电子产品,电子应用材料的批发与零售,国内贸易,进出口业务玻璃加工。

而在此之前,语宸科技的并没有此类业务。

增加经营范围后的2020年,语宸科技就成为沃格光电贸易OLED显示屏的第一大客户,全年销售额接近2.75亿元。

从未涉及显示屏业务的公司一开启就采购2.75亿元规模的商品,是不是有点令人不可思议?

继续往下看该公司令人费解的操作。

(二)存、贷矛盾

2019年末,沃格光电的短期借款为100万元,长期借款和应付债券均为0;2020年新增短期借款1.5亿元。上文提到,上市公司在2020年调整募投项目资金,将2.3亿元永久补充流动资金。

2020年,既新增1.5亿元短期借款,又“挪用”了IPO募集资金,沃格光电在这一年到底发生了什么?资金需求量那么大。

在回复交易所问询函时,沃格光电称,举债主要了为了搞贸易业务,见下方截图:

从上方截图可以清晰知道,沃格光电在2020年开展贸易业务的资金来自银行的短期借款,涉及金额约1.2亿元。

那么问题来了,当年贸易业务创造的365万元利润,够支付借款利息吗?

这不是赔本赚吆喝吗?

再注意看,2.3亿元募集资金永久补充流动资金的去向中有1亿元为银行存款。

问题又来了,既然银行存款有1亿元,为什么向银行借1.5亿元?少借点降低财务费用不行吗?

显然,这是一笔糊涂账。

综合以上的讨论,沃格光电的财务分析已经没有必要。

文章最后,风云君还是希望该公司投入巨额资金的 Mini/Micro LED基板项目能如期投产,给投资者一个靠谱的业绩兑现。