美年健康低分红背后是商业泡沫破灭?巨额商誉与资金压力两座大山仍压顶|透析分红

不分红就差?低分化误解与三大风险 测出农发种业、广晟有色业绩虚实|透析分红

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:美年健康在业绩对赌期一边维持分红,一边不断向资本市场融资维持商业高增长的“神话”。随着对赌到期,公司业绩大变脸,近年业绩持续承压,资本杠杆驱动模式是否走到尽头?值得注意的是,实控人在股票解禁到期成功减持套现超70亿元,而公司以资本杠杆驱动增长模式却遗留了高额商誉与资金链压力两大风险。

近日,监管层拟又对上市公司现金分红规则进行修改,涉及《上市公司监管指引第3号——上市公司现金分红和《上市公司章程指引》等一系列规则,交易所将同步修订相关规则。

从修改规则核心要点看,其主要从两方面作为进行监督或引导,其一,对于低分红或不分红上市公司,监管层将强化信息披露与监管督促;其二,监管也将加强“涸泽而渔”式分红监管,即强化超额分红与公司实际情况不匹配的情形。

8月底,证监会指出,要强化分红导向,推动提升上市公司特别是大市值公司分红的稳定性、持续增长性和可预期性。

事实上,监管层近年也一直在积极倡导上市公司现金分红,引导上市公司更加注重投资者回报。通过引导经营性现金流稳定的上市公司中期分红、加强对低分红公司的信息披露约束等方式,让投资者更早、更多分享上市公司业绩红利。

在政策、监管等各方推动下,A股市场的分红机制在逐渐完善,上市公司分红规模也在稳步提升。Wind数据显示,近三年,A股上市公司现金分红数量由2020年的3002家上升至2022年的3447家,增幅近15%;分红金额由2020年的1.4万亿元上市至1.9万亿元,增幅超30%。

基于以上背景,新浪财经上市公司研究院对A股上市公司近三年分红情况进行复盘,以及对于分红过低或过高可能存在的风险进行全面分析。本篇重点分析美年健康,其低分红呈现出“索取型”特征,即向资本市场圈钱超百亿,但给投资者分红极少,近三年更是无现金分红。

资本杠杆型美年健康:实控人高位套现 商誉与资金链风险留给股民?

2012年,美年健康并购了深圳瑞格尔体检连锁医疗机构。2012年,美年健康并购了深圳瑞格尔体检连锁医疗机构。

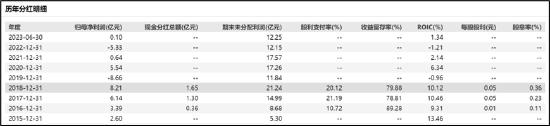

我们发现,美年健康2016年至2018年期间,维持了一定的分红。Wind数据显示,2016年至2018年,公司每年现金分红分别为0.36亿元、1.3亿元、1.65亿元,股利支付率分别为10.72%、21.19%、20.12%。而2019年年报分红却戛然而止,这是为何?

来源:wind

维持分红的假象?实控人成功较高位套现

美年健康借壳上市时,给出了相关业绩承诺,即美年健康实际控制人俞熔承诺,2015—2018年,公司将完成扣非净利润2.23亿元、3.31亿元、4.24亿元以及4.88亿元。

在这种背景下,美年健康采取了两种增长策略:

第一种,以并购驱动增长,即以一定溢价直接外延式并购相关体检标的。资料显示,2014年11月,美年健康与慈铭体检签订《股份转让协议》,2017年将其收入囊中,产生商誉28.63亿元。

第二种,公司采取“先参后控”的并购增长策略。即前期以10%参股在体外孵化,随着业务增长成熟,公司以控股的形式并入上市公司体内。这种模式使得公司规模大幅提升,由2013年73家体检中心暴涨至2019年巅峰时703家。

在这种模式驱动下,公司无疑对相关资金需求较大。我们同时发现,在公司分红这期间,公司已经实施了定增、公司债等多种直接融资方式,募资净额超50亿元。

来源:wind

需要补充一点的是,监管曾出台《关于修改上市公司现金分红若干规定的决定》,将上市公司再融资与现金分红挂钩。根据规定,上市公司如要通过公开发行股份(配股、公开增发、发行可转债等)再融资,“最近三年以现金方式累计分配的利润不少于最近三年实现的年均可分配利润的百分之三十”。

公司此期间维持一定分红,或可以带来两大好处,其一,匹配相关在融资监管要求;其二,对赌期间通过分红或利于强化公司业绩的“含金量”,也有利于公司股价获得进一步增长。

事实上,美年健康在对赌期间,业绩与股价均表现靓丽。Wind数据显示,2016年至2018年,公司营收与盈利均维持两位数以上高位增长态势。

来源:wind

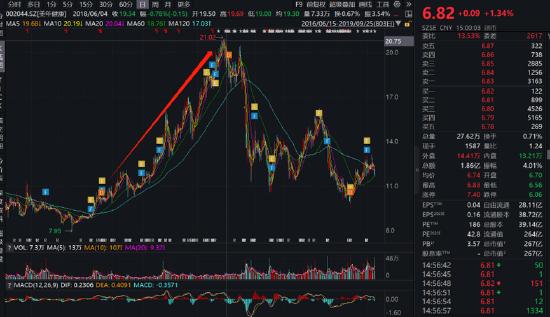

美年健康在此期间的股价也呈现出持续上涨态势,巅峰时市值规模为目前的三倍左右。

来源:wind

值得注意的是,随着限售股解禁到期,大股东则成功减持套现。据悉,2019年底,美年健康实际控制人俞熔及一致行动人通过向阿里系、云锋基金转让上市公司16.16%股权,套现高达72.65亿元。减持之后,俞熔及其一致行动人仍持有美年健康21.17%。

商业神话泡沫破灭?玩起财技花活 股民在承受高商誉与资金流动性两大风险

美年健康自实控人套现后,业绩可谓一地鸡毛,持续承压。今年上半年,公司上半年营业收入44.05亿元,同比增长49.87%;归母净利润1014.47万元,尽管公司出现扭亏为盈,但公司盈利能力依然微弱。

值得注意是,资本杠杆驱动激进扩张时,公司体检中心呈现出爆发式增长,2013年73家体检中心暴涨至2019年巅峰时703家。而如今,体检中心不升反降,是否意味公司的资本杠杆驱动的模式已经遭遇瓶颈?今年半年末,公司体检中心较2019年不增,反而出现大幅下降至608家。

此外,公司2019年、2022年业绩均出现暴雷。

2022年,美年健康实现营收85.328亿元,上年同期为92.158亿元,同比下降了7.41%,归属于上市公司股东的净利润为-5.331亿元,上年同期为6158万元,由盈转亏,同比下降了965.78%;2019年,体检龙头美年健康实现营收85.25亿,同比增长0.79%,归母净利润-8.66亿,同比下降205.48%,这是公司2015年借壳上市完成业绩对赌后,业绩首次出现大变脸。

公司通过先参后控及大举并购等策略获得高增长,公司同时也积聚了两大风险,其一高额的商誉悬顶;其二,公司资金流压力加大。

从商誉看,公司巨额商誉悬顶,未来减值风险或存在较大不确定性。截止今年上半年报告期末,公司商誉账面值为44.13亿元。鹰眼预警显示,报告期内,公司商誉与净资产比值高达53.6%。

值得注意的是,公司商誉账面原值高达57亿元,目前已计提减值仅为13亿元。其中,2019年,美年健康对39家公司计提商誉减值10.35亿,其中对慈铭体检计提商誉减值准备5.72亿,占比55.27%。

我们发现,公司相关高溢价收购的标的业绩极为波动,以慈铭健康为例,2020年与2022年均亏损,而2021年却大幅盈利。这种极为波动业绩,一方面,公司相关业绩稳定性与真实性待考;另一方面,高溢价标的未出清的商誉减值风险或如“达摩克利斯之剑”悬顶。

来源:公告

从资金压力看,公司短期债务偿还压力仍大。今年上半年,鹰眼预警显示,报告期内,公司广义货币资金为14.4亿元,短期债务为31.2亿元,广义货币资金/短期债务为0.46,广义货币资金低于短期债务。换言之,公司短期债务压力较大。报告期内,公司经营活动净现金流、投资活动净现金流、筹资活动净现金流三者均为负,分别为-1.1亿元、-2.3亿元、-2.7亿元,需关注资金链风险。

报告期内,公司营运资金需求为-14.9亿元,营运资本为-20亿元,经营活动带来的流动资金不能完全覆盖长期性资产投入,现金支付能力为-5.1亿元。公司资金协调性或有待提升。

值得注意的是,去年被评级机构下调信用评级。公开资料显示,2022年9月14日,国际评级机构穆迪(以下简称“穆迪”)将美年健康的评级展望由“稳定”下调至“负面”,与此同时,穆迪确认美年健康的公司家族评级(CFR)为“B2”。穆迪认为,大环境不可抗力可能对美年大健康的正常运营造成干扰,其流动性状况在境内外债券融资渠道收紧的情况下也显得尤为薄弱。

在公司业绩压力下,公司似乎也开启了财技模式。

以慈铭健康为例,2017年5月,美年健康以26.97亿收购慈铭体检72.22%股权,完成对后者百分百控股,给上市公司带来28.63亿商誉。根据协议,慈铭体检要在2017年到2019年实现扣非净利润1.63亿、2.03亿和2.48亿。实际上,2017和2018年分别以1.65亿和2.18亿。可以看出,尽管慈铭健康累计数达成业绩对赌目标,但是2018年当年,业绩实际完成低于最初目标值。此时商誉减值风险信号是否已出现?值得一提的是,公司在业绩对赌期,并未对慈铭健康进行相关减值计提。

美年健康发布2020年年报。年报显示,美年健康全年实现营收78.15亿元;归属于上市公司的股东的净利润为5.54亿元,同比增长了163.93%,实现扭亏为盈。2019年归属净利润-8.6亿,2020年却突然盈利背后,是公司四季度突击处置资产获得偶发性收益所致。2020年12月,美年健康通过转让美因基因20.06%的股权,由此增加了约10.4亿元的净利润。

不分红三大风险信号?业绩真实性、索取型与重理财型

对于长期不分红或不重视分红的公司,我们该如何看待?对于低分化公司,第一,警惕高盈利低分化陷阱,第二,警惕索取型公司诱发的“价值毁灭”等风险;第三,对于“热衷理财却吝于分红”公司,我们需要警惕其资金使用效率与资金安全性。

首先,需要关注高盈利低分红公司,警惕业绩中可能的“水分”。即分红力度或可以测出公司业绩的“含金量”,尤其关注长期不分红公司中可能出现虚假的繁荣。

泸硅产业、农发种业、飞马国际、獐子岛等18家企业均在在这份近三年“零分红”名单,盈利似乎对非经常性损益较为依赖。具体名单如下:

广晟有色、富通信息、宝莫股份等12家公司出现盈利质量较差情形。根据wind数据,我们发现,这12家公司2022年净现金含量均为负值。需要指出的是,这些公司22年业绩呈现出一定高增长的“幻象”。具体如下:

其次,对于分红较低或长期不分红公司,警惕“圈钱索取”型公司,即不断从资本市场圈钱,但给投资者回报极低或零分红,有的甚至可能出现“价值毁灭”。

我们选取上市以来现金分红低于10亿元,而直接融资(包含增发、配股、可转债、IPO等)超百亿元的标准进行筛选,根据wind数据,我们发现,海南机场、北汽蓝谷、美年健康、东旭蓝天、海航科技等14家公司上榜。具体名单如下:

最后,对于长期不分红公司,需要关注其是否存在更倾向于理财现象,我们需要警惕其资金使用效率与资金安全性。

有的公司有钱理财,但对股东分红极差。对此,我们对上市超过五年以上,且上市以来分红低于5亿元及以下,而直接融资超过累计现金分红5倍;且今年上半年理财资金(根据今年上半年交易性金融资产与其他流动资产之和大致匡算)与净资产之比超过30%以上公司进行进行筛选。根据wind数据,我们发现,奥马电器、联络互动、华控赛格等均在榜首,具体如下: