光大证券:特朗普交易如何影响人民币汇率?

来源:高瑞东宏观笔记

核心观点:

近期大类资产的宏观交易主线从降息预期切换到再通胀,美元走强打压人民币。当前,由事件驱动的人民币贬值压力已经基本释放,后续人民币汇率波动率放大时点或在11月初。即便极端情况发生,人民币对美元贬值有“顶”,但可能会重现“三价背离”。考虑到国内政策的重要观测时点与美国大选结果出炉时点可能重合,通过内生动力对冲外部波动的可能性较大,从而为国内风险资产提供一定安全垫,也为人民币币值稳定提供一定支撑。

宏观交易主线切换到再通胀,美元走强打压人民币。回溯来看,本轮人民币贬值最大的驱动力量来自外部。9月下旬美元指数见底反弹,人民币对美元贬值时间点与美元指数反弹时间点重合,并且随着美元走强,非美货币比如日元、欧元均走弱。

而美元走强实质上反映的是大类资产的宏观交易主线从降息预期切换到再通胀。主要大类资产中,美债、黄金、美元市场表现都较为积极。

由事件驱动的人民币贬值压力已经基本释放。当前,美元兑人民币即期汇率大致围绕7.13双向波动,强美元下的人民币贬值压力已经大部分释放。从贬值预期来看,12个月NDF贬值到6.95之后小幅回调,意味着远期贬值的风险并未进一步抬升。

从外部因素来看,美元继续走强需要更多利好支撑。比如,再通胀交易的主线持续发酵,降息预期进一步降温,这取决于11月初的美国大选最终结果。从当前两党选情来看,必争之地——七大摇摆州,两党选情较为焦灼,仍有一定不确定性。对于投机性头寸而言,在短短不到10个交易日的窗口期,可能会暂时转为观望。

极端情况下,人民币对美元贬值有“顶”。对于人民币而言,压力最大的情形为特朗普当选+共和党控制参众两院。但即便出现极端情况,人民币对美元贬值有“顶”,此前市场反复交易形成的顶部7.3仍有强约束力,但可能会因内外力拉锯而重现“三价背离”,从而维持在弱均衡状态。

此外,在极端情况发生后,强势美元持续冲高依然有不确定性。比如,美国财政无序扩张导致美元信用受到质疑,特朗普试图推动美联储加快降息节奏,也隐含了美国经济数据走弱的政治因素考量。

人民币计价资产的定价主线正在回归。后续来看,国内资产定价的核心仍在于国内政策以及经济数据的表现,而前者决定了后者的超预期程度。

考虑到国内政策的重要观测时点与美国大选结果出炉时点可能重合,通过内生动力对冲外部波动的可能性较大,从而为国内风险资产提供一定安全垫,也为人民币币值稳定提供一定支撑。

风险提示:美国大选选情不利于人民币;美国经济指标走弱驱动美元下跌。

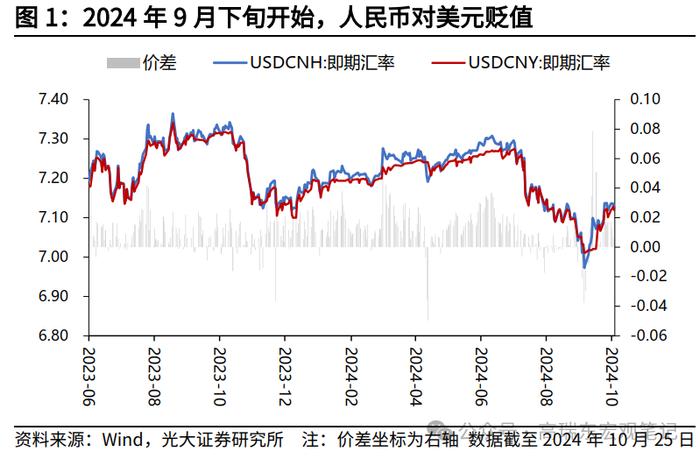

近期,人民币对美元大幅贬值,美元兑人民币即期汇率从9月下旬的6.9730贬值至10月下旬的7.1375,贬值幅度达2.3%。而6月下旬至9月下旬的升值阶段,美元兑人民币即期汇率最大升值幅度为4.5%,这意味着近一个月的回撤幅度超过前期升值幅度的一半。从技术面来看,趋势过程中面临超过50%的回撤,可能预示着原先趋势的反转。

此前看多人民币的理由之一为资本项目的套息交易逆转,若人民币贬值势头再起,可能驱动本币币值波动与本币计价资产价格走弱的负反馈,这也是当前市场担忧港股走势的一部分原因。

一、宏观交易主线切换到再通胀,美元走强打压人民币

回溯来看,本轮人民币贬值最大的驱动力量来自外部。9月底美元指数见底反弹,截至10月25日,从9月下旬的低点累计反弹3.88%。人民币对美元贬值时间点与美元指数反弹时间点重合,并且随着美元走强,非美货币比如日元、欧元均走弱,美元兑日元汇率重新贬值至“危险”区间150-160,欧元兑美元贬值至1.08附近。

而美元走强实质上反映的是大类资产的宏观交易主线从降息预期切换到再通胀。一方面,美国的经济数据的韧性以及美联储偏鹰的措辞,引导降息预期从过度激进反向修正;另一方面,近期特朗普民调支持率大幅反超哈里斯,资本市场在为大选可能产生的波动提前进行布局。因此,资本市场运行的宏观主线从降息预期切换到再通胀。

主要大类资产中,美债、黄金、美元市场表现都较为积极。截至10月25日,10年期美债利率从9月中旬的低点反弹60bp至4.25%,黄金价格则叠加了地缘风波的利好,COMEX黄金期货价格打破震荡,先后突破2600美元/盎司和2700美元/盎司整数关口,截至10月25日收于2742.4美元/盎司。

对于美股、铜和原油而言,特朗普的施政理念的影响路径较为复杂。因此美股表现出现结构性分化,当前市场更关注巨头财报数据;铜价先涨后跌,上涨受到中美经济预期提振,下跌则是由于美国大选前的不确定性;原油价格波动主要受到中东局势变化的影响。

二、人民币事件驱动的人民币贬值压力已经基本释放

从人民币自身走势来看,贬值势头有所收敛。当前,美元兑人民币即期汇率大致围绕7.13双向波动,强美元下的贬值压力已经大部分释放。从贬值预期来看,12个月NDF贬值到6.95之后小幅回调,意味着远期贬值的风险并未进一步抬升。

从外部因素来看,美元继续走强需要更多利好支撑。近期美元走强反映了三重利好:

一是过于激进的降息路径得到重估,在经济数据加持和美联储引导作用下,11月降息50bp的概率下降;

二是再通胀交易驱动,美债利率快速走高,美国与主要经济体之间的国债利差走扩;

三是日元和欧元均走弱,前者由于鸽派加息预期升温,后者于9月落地年内第三次降息。

以上三大利好因素均已计入美元价格,因此美元继续走强需要看到以上三个因素得到强化,或其他利多催化。

其中,日元当前已经重新对美元贬值到“危险”区间150-160,日元可能受到日本央行潜在的干预,以避免贬值预期强化,也符合日本执政党稳定政局、争取支持率的基本诉求。

而再通胀交易的主线持续发酵,降息预期进一步降温,在根本上取决于11月初的美国大选最终结果。美国大选投票日为11月5日,当天美东时间19:00后投票站逐渐关闭,随后产生选情预测,预计当日半夜基本确定大选结果。从当前两党选情来看,必争之地——七大摇摆州,两党选情较为焦灼,仍有一定不确定性。对于投机性头寸而言,在短短不到10个交易日的窗口期,可能会暂时转为观望。

三、极端情况下,人民币对美元贬值有“顶”

对于人民币而言,压力最大的情形为特朗普当选+共和党控制参众两院。这种组合之下,对中国出口商品加征60%关税政策落地的概率较高。并且由于特朗普转变立场,从打压美元到支持强美元,这将与通胀预期升温、延缓降息以及避险性质等因素共振,共同助推美元升值,从而给人民币币值带来更为直接的压力。

即便出现极端情况,人民币对美元贬值有“顶”,此前市场反复交易形成的顶部7.3仍有强约束力,但可能会因内外部力量拉锯而重现“三价背离”(即市场价偏离中间价,在岸价格偏离离岸价格),从而维持在弱均衡状态。

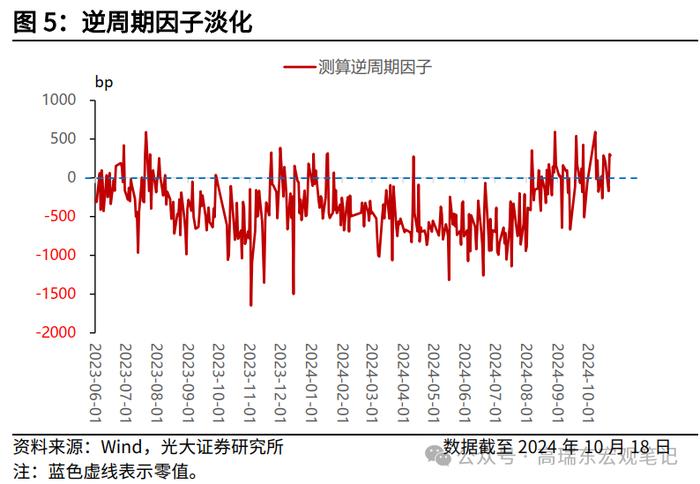

从近期逆周期因子表现来看,基本围绕0值双向波动,意味着当前市场做多和做空人民币的投机性力量较为均衡,内部进行引导的诉求并不强,但反过来说,也意味着稳定人民币币值的政策工具仍有足够的储备。

在极端情况发生后,强势美元持续冲高依然有不确定性。比如,美国财政无序扩张导致美元信用受到质疑,而黄金价格持续走高的线索之一为各国央行持续大量增持,反映的也是对全球信用体系重构的对冲诉求。

此外,从特朗普的竞选政策来看,其试图推动美联储加快降息节奏,也隐含了美国经济数据走弱的政治因素考量,美元的交易主线可能从美国通胀升温导致各主要经济体间国债利差走扩,切换到经济数据边际走弱和加快推进降息。在当前美元价格水平上,后一条路径交易的空间更大。

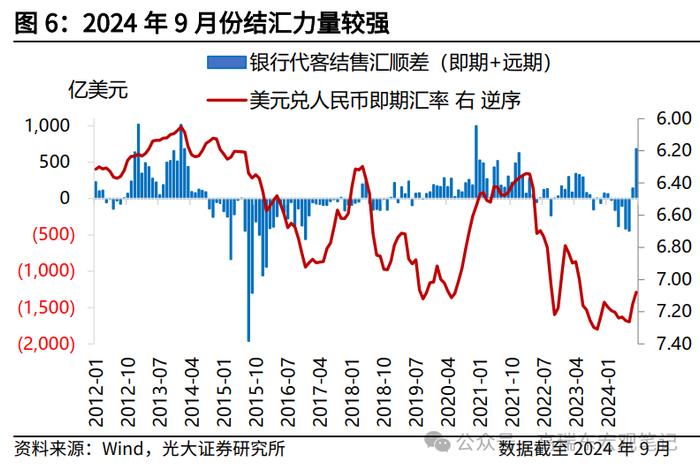

暂时来看,美元兑人民币汇率7.1-7.2对应的是中性水平。向上的约束在于7.3的“天花板”,轻易不会突破。而一旦当前的人民币贬值预期有所修复,动因可能来自于美国大选结果驱动了再通胀交易的反转,那么结汇力量仍有可能推动人民币快速升值,类似于9月份人民币升值与人民币结汇相互促进。

四、人民币计价资产的定价主线正在回归

人民币汇率是外资对中国资产信心的一个中介指标,但随着国内政策优化调节空间增大,资产定价主线应当回归。率先脱“锚”的是债券,其定价力量仍在内部。权益市场对外资仍未脱敏,但从北证指数的强势,科创板和恒生科技指数走势背离来看,某种程度上国内资产可以走出独立行情。

后续来看,国内资产定价的核心仍在于国内政策以及经济数据的表现,而前者决定了后者的超预期程度。考虑到国内政策的重要观测时点与美国大选结果出炉时点可能重合,通过内生动力对冲外部波动的可能性较大,从而为国内风险资产提供一定安全垫,也为人民币币值稳定提供一定支撑。

五、风险提示

美国大选选情不利于人民币;美国经济指标走弱驱动美元下跌。