核心业务不断收缩!千金药业营收净利双双走低,收购交易暗藏玄机

1月26日,千金药业跳空低开4.86%,虽然早市填补了缺口并一度翻红,但午后再度走弱,最终收于12.55,较上一交易日下跌1.72%。

此前,千金药业已发布公告,针对近期股价的异常波动进行回应,表示公司不存在应披露而未披露的重要信息。然而,作为一家在医药和卫生用品领域有着深厚积累的企业,从股价异动到财务数据下滑,从产品质量的争议再到收购子公司少数股东股权,公司似乎正面临多方面的挑战。

核心业务收缩,利润大幅下滑

千金药业今年的业务可谓惨淡,根据公司不久前发布的三季报,千金药业今年第三季度营业收入7.90亿元,同比下降8.74%;归母净利润0.50亿元,同比下降37.21%;基本每股收益0.1188元/股,同比下降36.4%;前三季度经营性净现金流同比下降也达33.68%。各项数据全面下挫,无疑为公司的发展前景蒙上了一层阴影。

数据来源:公司报表

财报数据显示,公司最近三年的前三季度营业收入分别为28.95亿元、27.79亿元、27.15亿元,出现了连续下滑。而如果看单季度数据,公司董事长蹇顺自2023年3月上任以来的6个季度中,公司有5个季度的营业收入都在环比下降。营业收入下滑是近年来困扰千金药业的主要问题。

图中人物系 千金药业董事长 蹇顺

从产品分类来看,公司主要业务有三大类产品,分别是药品批发零售、中药生产和西药生产,其营收占比之和达公司全部营收的90%以上,遗憾的是,规模最大的两项业务,药品批发零售和中药生产业务都在收缩。

数据来源:同花顺iFind

根据商务部发布的《2023年药品流通行业运行统计分析报告》,2023年全国药品流通市场销售规模稳步增长,全国七大类医药商品销售总额29304亿元,同比增长7.5%。从企业销售情况看,大型药品流通企业销售均有所增长,排名前10位的药品批发企业销售收入同比增长8.9%,前10位的药品零售企业销售收入同比增长11.4%,预计2024年药品零售市场规模将继续增长,尤其是线上平台将维持20%左右的高增长率。

药品批发零售作为千金药业的核心收入板块,其销售数额每年占公司全部营业收入超过40%,但该产品近三年的同比增长率为11.86%、-13.74%和-6.06%。公司的药品批发零售业务,往年尚可同步于整体市场增长的节奏,但在近两年增速明显放缓,远远落后于行业平均水平,说明公司核心业务市场份额正在逐年下降,被竞争者蚕食。

根据中药协会数据,中药行业近三年来持续增长,2023年中成药行业市场规模接近8000亿,其中中药饮片同比增长14.6%,中成药同比增长6.5%,在医药工业中表现抢眼,有相关研究机构预测,2024年中药行业可达到14%的年增长率。反观千金药业,中药生产是公司销售的第二大板块,近三年的同比增长率为9.28%,-6.13%和-1.89%,和药品批发零售业务一样呈现出了与市场增速的脱节。

其他较小规模的业务,诸如卫生用品、中药材及饮片加工、娱乐等其他业务,在公司整体业务中占比较低,不足10%,而在近三年中也出现了两次同比下降。公司只有西药生产一项业务上能够保持连续三年同比增长,但增长幅度有限,均不超过20%,并且西药生产板块占公司整体营业收入的比例仅约四分之一,贡献有限。因此千金药业整体营收表现的拉胯几乎成为必然。营收是公司生存的根本,解决这个营收增长的问题,将是千金药业未来发展的重中之重。

值得一提的是,千金药业近三年前三季度的销售费用依次为7.33亿元、7.02亿元、6.56亿元,近两年同比下降4.25%和6.52%,表明公司在营销方面的投入也在持续收缩,因此营业收入的下降或也不足为奇。

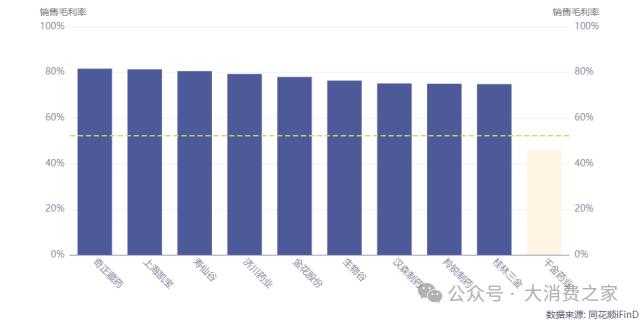

千金药业曾表示,公司建立了主要药材的战略储备机制,同时通过内部降本增效等多种方式,来消化中药材价格大幅波动带来的影响。在A股中药行业(同花顺二级分类)中,72家企业今年前三季度整体毛利率中位值52.89%,但千金药业的毛利率仅46.05%,位列第48,远低于行业平均水平,相对较低的毛利率可能源于公司在成本控制方面存在的问题,同时从侧面反映了公司在市场竞争中正面临着较大的压力,其市场地位和盈利能力受到了挑战。

图片来源:同花顺iFind

千金药业销售业绩乏力,市场份额不断缩减,销售费用投入不足,毛利率水平较低,综合作用下,利润空间不断被压缩。公司三季度归母净利润和每股收益同比下降均超过30%,无疑是给千金药业敲响了警钟。

质量问题屡现,处罚投诉频频

千金药业在产品质量方面也遭遇了挑战。据报道,千金药业的招牌产品妇科千金片曾被广东食药监局抽检发现形状不合格,又曾被湖南食药监局抽查发现药材染色,继而遭到没收、罚款等行政处罚。然后事后面对中新网采访时,公司董秘不愿直面问题,一则拒绝透露妇科千金片的销量细节,二则声称染色是上游供应方为之,与自己无关。显然这样的答案和态度都无法令市场满意。

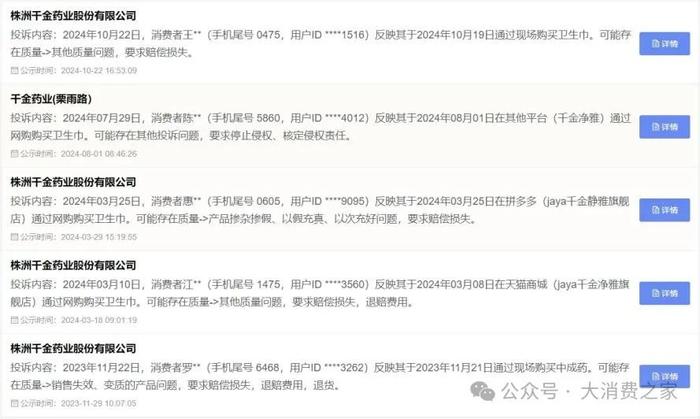

此外,千金药业还面临着消费者投诉的问题,不久前公司生产的甲类非处方药“千金降压袋泡茶”在广告内容未获批文的条件下,出现在多家互联网社交媒体平台上,其药物功效被明显夸大,涉嫌虚假广告、误导消费者。另据12315信息公示平台数据,千金药业一年内存在多起关于卫生用品和药品的消费者投诉,进一步加剧了消费者对千金药业产品的信任危机。

图片来源:12315平台官网

收购千金湘江药业和千金协力药业股权

近期千金药业连续发布关于发行股份及支付现金购买资产暨关联交易事项的进展公告,拟购买千金湘江药业和千金协力药业两家子公司的少数股东股权,购买方式包括增发新股和现金支付。交易完成后,千金药业持有千金湘江药业的股权比例将由51.00%提升至79.92%;持有千金协力药业的股权比例将由32.00%提升至100.00%。

此次并购有几点非常值得关注。首先是向子公司的少数股东增发新股,会导致千金药业现有股东的股份遭到稀释,使公司本已稀薄的每股收益也会被进一步降低。财报显示,公司近三年前三季度每股收益依次为0.44,0.46和0.40,同比增幅-3.67%,5.30%和-13.56%。每股收益是股市投资者最关注的指标之一,其一再下降恐令投资者对公司股票的持有意愿进一步减弱。

此次收购的部分对价会使用现金支付,而公司今年的现金流情况并不乐观,前三季度经营性净现金流0.49亿元,同比下降33.68%;投资性净现金流-0.28亿元,同比下降-104.69%;融资性净现金流-2.26亿元,同比下降16.77%。现金流是公司的血液,在三大现金流全线收缩的当下,公司还要使用现金进行并购,无疑会增加公司的流动性风险,也可能会间接推高公司的融资成本。

交易方的股权结构方面,千金药业的控股股东是株洲国投,而涉及此次交易的两家公司的二股东也都是株洲国投。据天眼查显示,株洲国投持有千金药业28.16%的股份,是后者的控股股东。千金药业和株洲国投分别持有千金湘江药业51%和28.5%的股份,同时分别持有千金协力药业32%和20%的股份。

图片来源:天眼查

本次交易完成后,株洲国投将不再持有千金湘江药业和千金协力药业的股份,而只直接持有千金药业的股份,并对后者持股比例进一步上升。具体的交易对价和增发股份数量,千金药业尚未公布相关的审计和评估报告。由于千金药业与株洲国投的关联关系,本次交易的公允程度几何,格外受到市场关注。

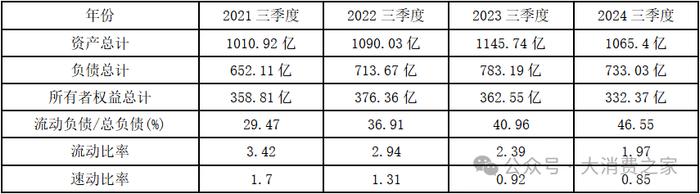

另据公开资料显示,株洲国投最近四期三季度报中的资产负债率依次为64.51%,65.47%,66.36%和68.80%,呈现逐年递增之势,越来越逼近70%警戒线。尤其值得注意的是,流动负债与总负债之比近四年同期依次为29.47%、36.91%、40.96%和46.55%,呈现出上升趋势。

此外,流动比率和速动比率等财务指标也均反映出株洲国投的杠杆率在不断增加,流动性趋紧,偿债能力持续下降。千金药业选择此时进行并购,很难不让人联想到其背后的动机是否与为株洲国投化债有关。