轻舟已过万重山,中国平安上半年净利大涨6.8%

作者 | 冯健红

编辑 | 田施琼

刚刚,中国平安也交出了2024年中成绩单。

上半年,中国平安营收5540.97亿元,归母净利润746.19亿元,同比增长6.8%,年化营运ROE达16.4%,基本每股营运收益为4.43元。

各项指标,稳得一匹。

在投资者最为关注的分红方面,中国平安将向股东派发2024年中期股息每股现金人民币0.93元,现金分红水平依旧稳定,预计合计派发现金红利168.4亿元。

在这方面,中国平安可以说是A股的标兵。Wind显示,其上市以来累积分红35次,累积现金分红3285亿元,居于A股上市险企首位。

中国平安董事长马明哲曾指出,“管理层要做好股东的‘打工仔’,股东的建议我们一定认真听取,为股东创造价值是我们的追求。”

他还表示,“个人股东、机构股东对分红、回购、利润留存发展的要求不一样,我们一定会去平衡不同股东对公司的要求,去找到市值管理的最佳路径。”

“是金子总会发光的”

今年3月,在2023年度业绩发布会上,中国平安总经理兼联席首席执行官谢永林就曾提出,“相信金子总归会发光,价格总归要回归到价值,所以我们很有信心。”

没想到这么快,中国平安就用实打实的成绩,印证了这一句话。

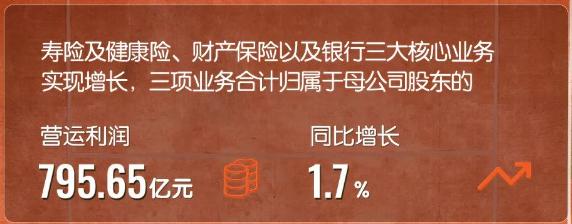

2024年上半年,中国平安的三驾马车,中国平安寿险及健康险、财产保险以及银行三大业务,合计实现归属于母公司股东的营运利润795.65亿元,同比增长1.7%,成为维持整体业绩稳健的中坚力量。

在寿险及健康险业务新业务方面,上半年价值达成223.20亿元,同比增长11.0%。

其中,代理人渠道新业务价值增长10.8%,人均新业务价值同比增长36.0%,产能持续提升。截至2024年6月末,平安寿险个人寿险销售代理人数量34.0万。

在财产保险业务方面,平安产险保险服务上半年收入同比增长3.9%,整体综合成本率同比优化0.2个百分点至97.8%。

其中,上半年车险业务原保险保费收入1,048.24亿元,同比增长3.4%,承保车辆数同比增长5.9%。

银行经营业绩表现也很稳健,上半年实现净利润258.79亿元,同比增长1.9%。

截至2024年6月末,核心一级资本充足率上升至9.33%。平安银行持续加强风险管控,风险抵补能力保持良好,截至6月末,不良贷款率1.07%,拨备覆盖率264.26%。

寿险新业务价值同比增11.0%

仔细看平安这次中报,保险业务依然是这艘巨轮向前行驶的“压舱石”,是其营收与利润规模占比最大的重点业务。

财报显示,寿险及健康险业务,上半年归母营运利润达546亿元。

其中,寿险及健康险业务新业务价值达成223.20亿元同比增长11.0%,实现双位数增长且增势强劲。

这意味着,过去几年中国平安的寿险改革,取得了显著的成效,基本完成“4渠道+3产品”服务体系的改革。这得益于渠道全面拓展和业务质量提升,以及多样化产品和服务的推出。

在渠道经营方面,中国平安全面打造多渠道专业化销售能力,优化队伍结构。上半年,代理人渠道新业务价值同比增长10.8%,人均新业务价值同比增长36%。

同时,平安加强与优质银行的合作,深化运营模式,推广社区网格化经营模式,提升经营效率。

在产品经营方面,中国平安聚焦财富、养老和保障三大市场,丰富产品供给、优化产品体系,满足客户多元化需求。

中国平安集团联席首席执行官郭晓涛表示,改革没有完成时,将持续深耕打磨各渠道的高质量转型之路,深化医疗养老战略。

他还表示,“中国的寿险市场,保险密度和保险深度都处于全球的低位,潜力巨大。”

据《2024年中国人寿保险行业全景图谱》,我国人寿保险保险深度近年来处在1%-3%之间波动变化,保险密度接近2000元/人。这与全球平均水平存在明显差距。

综合金融+生态,继续高筑平安护城河

大象起舞,总归是不易的。

在初期的快速增长阶段,保险行业内的各家公司,可以依托巨大的增量,做好自己就可以有一席之地。但到了中期的增速放缓阶段,同业之间的竞争不可避免,原有的同质化业务会遇到强烈冲击,必须要充分发挥自身的独有优势,拿出其他同行无法企及的商业模式,才有可能超越行业甚至宏观因素的限制,继续保持高增长和领先优势。

中国平安,找到了一种解法——“综合金融+医疗养老”双轮并行、科技驱动的战略模式。

所谓综合金融,是指“平安通过一站式综合金融解决方案,满足客户多元化金融需求,实现客户与公司的价值最大化”。在这种模式下,其可以用更低的成本,收获更高的客户留存率。

截至2024年6 月30日,平安个人客户数2.36亿,其中持有集团内4个及以上合同的客户占比为 24.9%,留存率达97.8%。

而医疗养老服务,是中国平安的前瞻性策略。随着人口老龄化趋势加剧,银发经济为保险业提供发展“风口"。中国平安布局以医疗养老打造价值增长新引擎,通过差异化的“产品+服务”赋能金融主业。

在医疗养老服务的供给上,中国平安起到的是平台作用,一侧连接终端客户,另一侧连接医疗健康服务供应商。通过集团的资源整合优势、发挥平台支撑作用、联动外部众多的医疗养老上下游产业链供应商,并通过相应的制度和标准进行规范,以统一品牌的产品和服务对外输出,提供给终端客户。

截至2024年6月30日,平安通过整合供应方,已实现国内百强医院和三甲医院100%合作覆盖,内外部医生团队约5万人,合作药店数达23.3万家,较年初新增超2500家。享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超68%。

综合金融和医疗养老不是两条业务线,而是互相融合、互相赋能。

“在我们保险服务和保单里有着非常多的医疗健康养老权益,这可以让保险客户有更好的获得感。”郭晓涛表示。

结语

历经36年,中国平安这艘金融巨轮,经历过各种大风大浪,但任凭外部环境如何复杂多变,中国平安总度过风雨和黑夜,始终保持韧性和稳健增长,穿越周期。

在最新公布的《财富》世界500强排行榜中,中国平安以1458亿美元的营业收入位列全球第53位,排名全球金融企业第9位、中国金融企业第5位,自2019年起连续6年蝉联全球保险企业第1位。

在2024年半年报上,马明哲致辞称,坚信中国经济回升向好、长期向好的基本趋势没有改变,在增强信心和底气的同时,更需要认识到,坚定保持战略定力、最根本的是“要做好我们自己的事情”。

对于下半年规划,马明哲称,中国平安将持续贯彻“聚焦主业、增收节支、优化结构、提质增效”的经营方针,深化实施“综合金融+医疗养老”,持续向“富国银行+联合健康”升级版纵深迈进。