深交所发声!百洋医药8.8亿收购案存疑

转自:金融界

本文源自:子弹财经

5月31日,百洋医药发布公告称,收到深交所关注函,原因在于百洋医药的一桩收购案。

将时间倒回至5月20日。

当天下午收盘后,商业化CXO龙头百洋医药宣布,拟以支付现金方式收购上海百洋制药股份有限公司(以下简称“百洋制药”)60.199%的股权,交易金额为8.8亿元。

不过,这场收购并非全部直接从百洋制药直接股东处收购,部分股份是通过收购百洋投资、百洋伊仁、百洋康合的股权,进而间接持有百洋制药60.199%股权。

对此,深交所从交易设置的原因、对赌业绩承诺、标的估值等10个方面提出了质疑,要求百洋医药在6月14日前将有关说明材料报送深交所并对外披露,同时抄送青岛证监局上市公司监管处。

其实,对于这场收购,资本市场似乎也存在疑问。Wind数据显示,5月21日,百洋医药微涨0.39%,报收32.48元/股。在此之后,百洋医药连跌三天,累计下跌5.8%。

对于收到关注函,百洋医药有何想法?又将如何应对?是否会继续推进收购案?「界面新闻·子弹财经」试图向百洋医药方面进行了解,但截至发稿仍未获回复。

1、收购溢价率超2倍,被质疑利益输送

为了拿下百洋制药的控股权,百洋医药计划以8.8亿元曲线收购多家公司的股权。

具体而言,向控股股东百洋集团以4.94亿元收购百洋投资100%股权、以8856.86万元收购百洋伊仁100%股权、以629.56万元收购百洋康合40%股权、以7591.38万元收购百洋制药4.752%股权。

除此之外,百洋医药还计划以1.90亿元收购青岛汇铸百洋健康产业投资基金(有限合伙)持有的百洋制药11.918%股权;

以2468.16万元收购青岛菩提永和投资管理中心(有限合伙)持有的百洋制药1.545%股权。

交易完成后,百洋医药将控制百洋制药61.794%股权,直接或间接持有百洋制药共60.199%的股权,成为百洋制药的控股股东。

公开资料显示,此次交易完成之前,百洋制药与百洋医药的控股股东均是百洋集团。不过,两者之间的业务并不相同。

其中,百洋制药是一家专注于中药现代化和缓控释制剂研发生产的医药制造企业,主要产品包括肝病领域的中成药品种扶正化瘀,以缓控释制剂技术为核心的二甲双胍、硝苯地平、塞来昔布等高端制剂。

而百洋医药是一家健康品牌商业化平台,主营业务是为医药产品生产企业提供商业化整体解决方案,涵盖医药产品的品牌运营、批发配送及零售三个板块。

为了这场交易,百洋医药付出了至少超2倍的溢价。

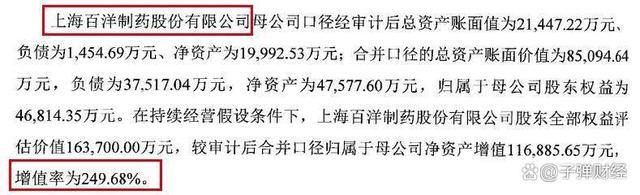

资产评估报告显示,百洋制药、百洋投资、百洋康合、百洋伊仁的评估增值率分别高达249.68%、308.02%、1708.03%、487.95%。

(图 / 百洋医药公告)

在关注函中,深交所要求百洋医药补充说明各标的公司估值的合理性,以及是否存在通过虚高估值向交易对手方输送利益的情形。

高价收购资产,进行跨界,并非没有风险。

5月29日,中证鹏元资信评估股份有限公司(以下简称“中证鹏元”)发布报告指出,百洋制药主业为医药制造,与公司原主业医药品牌运营存在较大差异,交易完成后双方业务整合进度及协同发展效果存在低于预期的风险。

另外,本次交易构成关联交易,且本次标的公司评估增值率较高,交易完成后将形成一定规模商誉,若后续百洋制药的业绩表现不及预期,公司将面临一定商誉减值风险。

2、增长疲软,资金链将承压

在这笔高额收购案背后,百洋医药正面临着增速疲软的困境。

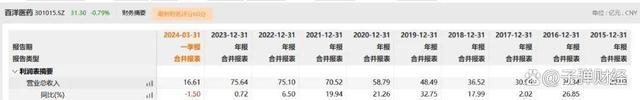

财报显示,2023年,百洋医药实现营业收入75.64亿元,同比增长0.72%。这是自披露2015年财务数据以来,百洋医药的年度营收增速首次下滑至1%以下。

(图 / Wind)

到了2024年第一季度,百洋医药的营业收入调头向下,同比下滑1.50%至16.61亿元。

在2023年财报发布之后,多家机构给予了百洋医药买入、增持、强烈推荐等评级,但也有机构选择下调其目标价。5月6日,海通国际给予百洋医药目标价48元/股,下调5.88%。

当前,百洋医药迫切需要找到新的增长路径。

百洋医药坦言,本次交易的目的就是通过与百洋制药产生业务协同,从而延伸公司在医药产业链的布局,进一步提升公司在医药行业的竞争力,提高公司业绩的持续性与稳定性。

中证鹏元也认为,本次交易将拓展公司业务范围至医药制造领域,有望带来一定业绩增量。

从财务数据来看,百洋制药的确算得上是一项优质资产。

2022年、2023年,百洋制药的营业收入分别为6.35亿元、7.60亿元;净利润1.09亿元、1.35亿元,营收、净利双双增长。

(图 / 百洋医药公告)

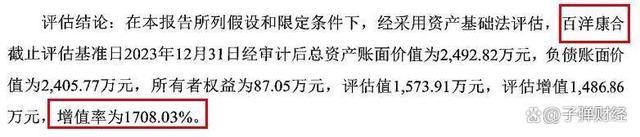

2024年至2026年,百洋制药的营业收入预测将分别达到9.28亿元、11.59亿元、13.58亿元;净利润1.48亿元、1.77亿元、2.22亿元。

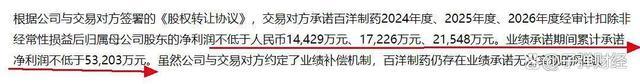

对于百洋制药的未来业绩,百洋集团已进行业绩对赌承诺。百洋集团承诺,百洋制药2024年-2026年分别实现扣非净利润不低于1.44亿元、1.72亿元、2.15亿元,业绩承诺期间累计承诺净利润不低于5.32亿元,若触发对赌协议条件,百洋集团将以现金补偿。

(图 / 百洋医药公告)

以此来看,百洋集团的承诺净利润均低于百洋制药的预测净利润。

深交所要求百洋医药说明各年度承诺净利润低于预测净利润的原因及合理性,并质疑是否存在以高业绩承诺做高收购价格的情形?

更奇怪的是,在2026年对赌期届满之后,百洋制药的预测净利润一反常态的出现下滑。2027年,预测百洋制药净利润2.20亿元,同比下滑0.88%。

(图 / 百洋医药公告)

深交所要求公司说明,百洋制药2027年预测净利润同比下滑的具体原因,是否存在业绩考核期届满后净利润大幅下滑的风险。

其实,在这些质疑之外,这场交易也考验着百洋医药的资金链。

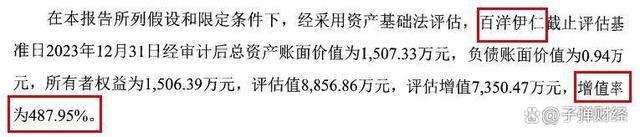

据百洋医药介绍,本次交易的资金来源于公司自有资金或自筹资金。而截至2024年3月31日,公司货币资金15.12亿元,短期借款7.64亿元、一年内到期的非流动负债1981.14万元。

(图 / 百洋医药财报)

此时此刻,若将8.8亿元投入收购,公司的资金链将明显承压。

接下来,百洋医药对于这笔高达8.8亿元的收购金额有何融资计划?是否担忧未来的资金链安全?对此,「界面新闻·子弹财经」试图向百洋医药方面进行了解,但截至发稿仍未获回复。

在中证鹏元看来,本次交易金额较大,公司为完成收购可能新增一定规模有息债务,从而公司整体债务负担将有所提升。

3、股价大跌近4成,付钢3年分红超4亿

百洋医药的实控人、董事长付钢在医药行业已深耕多年。他毕业于北京医科大学临床医学系,曾在丽珠医药集团任职11年,于2005年离开丽珠医药集团,创业成立了百洋医药前身百洋有限。

离开丽珠医药集团之后,付钢带走了多位老同事。

公开资料显示,百洋医药董事兼副总经理陈海深、朱晓卫,董事宋青,董事、副总经理、财务总监兼董事会秘书王国强均曾在丽珠医药集团或丽珠医药营销公司工作多年,且均与付钢有多年工作时间重合。其中,朱晓卫就担任百洋制药的董事长。

如今,付钢仍为百洋医药实控人。据2023年财报、天眼查披露资料,付钢通过百洋集团、百洋诚创、天津晖桐、天津皓晖、天津晖众、天津慧桐合计持有公司约39.22%股权,为实际控制人。

(编者按:百洋医药2021年6月披露的招股书显示,付钢于天津晖桐的持股比例为17.45%。于2024年6月2日,天眼查、企查查资料显示,付钢于天津晖桐的持股比例为8.02%,且无过往股东变更记录。本文涉及付钢股权计算时,全部以付钢持有天津晖桐8.02%股份为准。)

早期的百洋医药也曾获得资本的青睐,先后引入了红杉资本、君联资本、弘晖资本等知名投资机构。但在进入资本市场之时,却是一波三折。

早在2018年4月,百洋医药就曾递表上交所,但最终于当年年底终止上市计划;2019年11月,公司的首发申请被暂缓表决。2020年7月开始冲刺深交所,直至2021年6月30日才得以登陆深交所。

上市首日,百洋医药股价出现盘中最高值51.67元/股,此后股价不断下挫。截至5月31日,股价报收31.30元/股,累计跌去39%。

即便如此,付钢也没有亏待自己。

自2021年上市以来,百洋医药连续3年维持高分红政策。2021年-2023年,公司派付现金3.50亿元、4.00亿元、4.01亿元,股权支付率平均值高达74.52%。

而这些资金有不少流向了付钢。按照各期付钢在百洋医药的持股比例计算,这短短3年时间,付钢分走了约4.49亿元的“超级大红包”。

接下来,百洋医药的股价走向也一定程度上取决于付钢的态度。

按照规定,付钢、百洋集团及付钢控制的百洋诚创、天津晖桐、天津皓晖、 天津晖众、天津慧桐所持有的股份承诺的自愿锁定期限为36个月,这也意味,若不延长锁定期,2024年6月巨量股份将上市流通。

届时,一旦付钢或其控制的企业选择抛售股份,百洋医药的股价势必将进一步承压。

只不过,相比这些股价下跌、现金流安全、分红的问题,回复深交所的关注函更为紧迫,若无法拿出有力的证据令外界信服,这些为收购案所做的努力恐怕将付之东流。